BAB II LANDASAN TEORI

advertisement

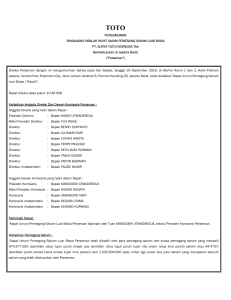

BAB II LANDASAN TEORI II.1. Pengertian Stock Split Stock split merupakan fenomena yang biasa terjadi dalam suat u perusahaan. Secara sederhana, stock split berarti memecah selem bar saham menjadi n lembar saham. Stock split mengakibatkan bertambahnya jumlah lembar saham yang beredar tanpa transaksi jual beli yang mengubah besarnya modal. Stock split merupakan perubahan nilai nominal per lembar saham dan menambah jumlah saham yang beredar sesuai dengan faktor pemecahan (split factor). Harga per lembar saham baru setelah stock split adalah sebesar 1/n dari harga sebelumnya. Stock split biasanya dilakukan pada saat harga saham dinilai terlalu tinggi sehingga akan mengurangi kemampuan investor untuk membelinya. Dengan demikian, sebenarnya stock split tidak menambah nilai dari perusahaan atau dengan kata lain stock split tidak mempunyai nilai ekonomis. Untuk melihat pengertian stock split ini, maka penulis mengemukakan pendapat dari beberapa ahli ekonomi yang memberikan defenisi dari stock split. M enurut Sulistyastuti, D. R (2006) “Stock Split adalah pemecahan nilai nominal saham berdasarkan rasio tertentu.Tujuan emiten melakukan pemecahan nilai nominal saham adalah untuk meningkatkan likuiditas saham” (h. 27). Kemudian Darmadji, T. (2004) menyebutkan bahwa “Stock split adalah pemecahan nilai nominal saham menjadi pecahan yang lebih kecil, misalnya dari Rp 1.000 per saham menjadi Rp 500 per saham atau dari Rp 500 per saham menjadi Rp 1.000 per saham” (h. 131). 8 Harrison dan Horngren (2004) menyatakan “A stock split is an increase in the number of authorized, issued, and outstanding shares of stock, coupled with a proportionate reduction in the stock’s par value” (p. 433). Edmons, M cNair, M ilam, dan Olds (2001) menyatakan sebagai berikut “A more dynamic way of lowering the market price of a corporation’s stock is trough a stock split. A stock split merely removes the old shares from the books and replaces them with new shares” (p. 534). Secara teoritis stock split tidak memiliki nilai ekonomis karena stock split hanyalah mengganti saham yang beredar dengan cara menurunkan nilai pari saham sedangkan saldo modal saham dan laba yang ditahan tetap sama. Banyaknya peristiwa stock split di pasar modal memberikan indikasi bahwa stock split merupakan alat yang penting dalam praktik pasar modal karena stock split menjadi salah satu alat manajemen untuk membentuk harga pasar perusahaan, dan dalam praktik di pasar modal apabila perusahaan tersebut mempunyai kinerja yang bagus maka harga akan meningkat lebih cepat. Keputusan unt uk melakukan stock split oleh suatu emiten atau perusahaan merupakan kesepakatan para pemegang saham yang dibicarakan dalam Rapat Umum Pemegang Saham (RUP S). Umumnya pemegang saham mayoritas adalah pihak pengelola perusahaan tersebut, sehingga dapat dikatakan keputusan ini cenderung menguntungkan pihak perusahaan, karena dengan melakukan stock split pihak perusahaan mengharapkan agar saham tersebut menjadi lebih likuid dipasaran. Stock split adalah langkah perseroan dalam meningkatkan jumlah saham tanpa mengubah modal pemegang saham dan nilai pasar secara agregat. Bagi para emiten, hal ini 9 berhubungan dengan teori sinyal yang mengungkapkan keterpaduan kebijakan dividen dan stock split. Secara umum, stock split akan cenderung meningkatkan kinerja pasar. Pada hari pencatatatan terakhir, kecenderungan harga saham akan naik dibandingkan dengan harga sekarang. Seberapa besar kenaikannya tergantung target harga stock splitnya. Bila target harga saham baru sesudah stock split Rp 4.000 maka harga saham sebelum stock split akan cenderung naik setara Rp 8.000. Namun demikian hari-hari menuju target tersebut akan terjadi fluktuasi kenaikan dan penurunan harga saham yang dipengaruhi oleh faktor lain baik peristiwa dalam negeri maupun global. M enuju hari pencatatan terakhir, harga saham yang terbentuk merupakan harga penyesuaian. Para investor yang sudah berpengalaman dalam membeli saham dengan tujuan mendapatkan dividen akan mencari waktu dan harga yang tepat pada kurun waktu tersebut. Sebagian besar perusahaan dapat mendistribusikan laba atau keunt ungan mereka kepada pemegang saham dalam bent uk pemecahan saham, dimana pemegang saham tidak perlu mengeluarkan biaya untuk memperoleh tambahan saham tersebut.. pada niali saham per value tertentu, secara m urni distribusi saham tersebut hanya mempengaruhi perusahaan saham secara “ kosmetik “. Hal ini berarti bahwa stock split merupakan upaya pemolesan oleh perusahaan agar terlihat lebih menarik dimata investor sekalipun tidak meningkatkan kemakmuran. Tindakan stock split akan menimbulkan efek fatamorgana bagi investor, yaitu investor akan merasa seoleh-olah menjadi lebih makmur karena memegang saham dalam jumlah yang lebih banyak. Dengan demikian, stock split sebenarnya merupakan tindakan perusahaan yang tidak memiliki nilai ekonomis. Misalnya, jumlah saham yang beredar 1 juta lem bar dengan nilai Rp.1000/lbr, maka nilai ekuitas perusahaan adalah sebesar 1 juta X Rp.1000 = 1 M. Perusahaan 10 memecah satu lem bar saham menjadi 2 lembar saham , sehingga harga per lembar saham baru adalah Rp.500- dan jumlah saham yang beredar menjadi sebanyak 2 juta lembar. Nilai ekuitas perusahaan tidak berubah, yaitu tetap sebesar 2 juta X Rp.500- = Rp. 1 M. Kombinasi antara peristiwa pembagian dividen dengan peristiwa stock split nampaknya merupakan upaya memberikan sinyal yang positif. Dengan pemilihan waktu dan harga yang tepat dalam kurun waktu tersebut, maka investor akan mendapat dividen tanpa atau dengan penurunan nilai pada harga sahamnya. Dapat dipastikan hal tersebut akan terwujud dengan prasyarat tidak terjadi peristiwa politik yang dapat mengejutkan pasar. Dengan adanya stock split, saham emiten di pasar akan lebih murah dan jumlahnya pun akan lebih banyak. Dengan kondisi deperti ini, maka perdagangan saham pelaku stock split diharapkan bisa lebih likuid dan kemampuannya menggalang dana untuk perusahaan akan semakin baik. Selain itu, dengan murahnya harga saham tersebut, kesempatan masyarakat luas untuk ikut memiliki saham ini akan semakin tinggi. II.2. Jenis-Jenis Stock Split M enurut pendapat Erwijaya (1999), pada dasarnya ada dua jenis stock split yang dapat dilakukan yaitu stock split-up dan stock split-down. 1. Stock split-up adalah penurunan nilai nominal per lembar saham yang mengakibatkan bertambahnya jumlah saham yang beredar. M isalnya stock split dengan faktor pemecahan 2:1, 3:1, dan 4:1. Stock split dengan faktor pemecahan 2:1 maksudnya adalah dua lembar saham baru (lembar setelah stock split) dapat ditukar dengan satu lembar saham lama (lembar sebelum stock split). Stock split 11 dengan faktor pemecahan 3:1 maksudnya adalah tiga lembar saham baru (lembar setelah stock split) dapat ditukar dengan satu lembar saham lama (lembar sebelum stock split) dan seterusnya. 2. Stock split-down adalah peningkatan nilai nominal per lembar saham dan mengurangi jumlah saham yang beredar. M isalnya pemecahan turun dengan faktor pemecahan 1:2, 1:3, 1:4. Stock split dengan faktor pemecahan 1:2 maksudnya adalah satu lembar saham baru (lembar setelah stock split) dapat ditukar dengan dua lembar saham lama (lembar sebelum stock split). Stock split dengan faktor pemecahan 1:3 maksudnya adalah satu lembar saham baru (lembar setelah stock split) dapat ditukar dengan tiga lembar saham lama (lembar sebelum stock split) dan seterusnya. Para emiten sampai sampai saat ini hanya melakukan stock split naik (stock splits-up). Dan jarang terjadi kasus reverse stock. (h. 56-57) New York Stock Exchange (NYSE) juga mengat ur kebijakan mengenai pemecahan saham. NYSE membedakan stock split menjadi dua, yaitu : 1. Pemecahan saham sebagian (partial stock split) adalah adalah tambahan distribusi saham yang beredar sebesar 25 % atau lebih kurang dari 100% dari jumlah saham beredar yang lama. 2. Pemecahan saham penuh (full stock split) adalah tambahan distribusi saham yang beredar sebesar 100% atau lebih dari jumlah saham yang beredar lama. Di Indonesia, para emiten sampai saat ini hanya melakukan stock split naik, dan belum pernah terjadi kasus stock split turun. Oleh karena itu, dalam penelitian ini hanya akan menggunakan sample perusahaan yang melakukan stock split naik. 12 II.3. Alasan Melakukan Stock Split Para ahli keuangan melakukan penelitian terhadap beberapa manajer perusahaan yang melakukan stock split. Dari hasil penelitian mereka, dapat disimpulkan berbagai alasan para manajer perusahaan dalam melakukan stock split adalah sebagai berikut: 1. Sebagian besar manajer perusahaan yang melakukan split percaya bahwa stock split akan mengembalikan harga saham pada kisaran perdagangan yang optimal yang selanjutnya dapat menambah daya tarik investor untuk memiliki saham tersebut sehingga membuat saham likuid untuk diperdagangkan. Hal ini akan mengubah investor add lot menjadi round lot. Investor add lot adalah investor yang membeli saham kurang dari 500 lembar saham (< 1 lot). Sedangkan investor round lot adalah investor yang melakukan pem belian saham minimal 500 lembar atau minimal 1 lot. 2. Secara teoritis, motivasi yang melatarbelakangi perusahaan melakukan stock split serta efek yang ditimbulkannya tertuang dalam beberapa hipotesis yakni hipotesis signaling dan liquidity. Penjelasan ini didukung oleh adanya pandangan bahwa perusahaan yang melakukan stock split akan menambah daya tarik investor akibat semakin rendahnya harga saham. Hal ini diperkuat dengan pernyataan dari Sulistyastuti (2006) yang menyebutkan bahwa “Tujuan emiten melakukan pemecahan nilai nominal saham adalah untuk meningkatkan likuiditas saham. Saham yang berharga mahal tidak memiliki likuiditas yang tinggi. Untuk meningkatkan likuiditasnya, emiten melakukan pemecahan saham” (h. 27). 3. Harga saham yang semakin rendah akan menambah kemampuan saham tersebut untuk diperjualbelikan setiap saat dan akan meningkatkan efisiensi pasar. 13 4. Pemecahan saham juga seringkali merupakan langkah menjelang merger atau akuisisi. Harga saham yang relatif sebanding akan memudahkan negoisasi merger dan akuisisi yang dilakukan dengan cara penukaran saham. II.4. Kerugian Dilakukannya Stock Split Selain keuntungan yang diperoleh dari stock split, terdapat kerugian antara lain: 1. M anfaat yang illusionistis dari stock split yang dilakukan bagi para pemodal adalah biaya surat saham akan naik karena kepemilikan yang tadinya cukup diwakili selembar saham kemudian menjadi 2 lembar saham, biaya back office di perusahaan efek, biaya klirring dan biaya kustodian dipengaruhi oleh jumlah fisik surat saham yang dikelola. 2. Adanya biaya pemecahan, yang termasuk didalamnya biaya transfer agen untuk proses sertifikat dan biaya lainnya dapat menimbulkan kerugian bagi perusahaan. Sedangkan bagi pemegang saham tidak terdapat kerugian akibat dilakukan stock split. 3. M enurut Darmadji (2004) dampak dari stock split terhadap pemegang saham adalah : Jumlah saham yang dimiliki oleh pemegang saham menjadi bertambah banyak dengan nilai nominal per saham yang lebih kecil, tapi bersamaan dengan itu pula harga saham tersebut secara teoritis akan turun secara proporsional. Dengan demikian, secara keseluruhan nilai kapitalisasi saham tersebut tidak mengalami perubahan (h. 132). II.5. Mekanisme Stock Split Aksi korporasi stock split dapat berperan sebagai salah satu upaya mencapai pemberdayaan. Stock split dapat menjadikan harga saham secara absolut lebih rendah. 14 Investor yang semula tak dapat menjangkau harga saham, melalui stock split menjadi terjangkau, hal ini sesuai dengan pendapat Rose, Peter S (2007). Stock split merupakan perwujudan pemerataan untuk para investor untuk membeli dan memiliki saham. M elalui stock split frekuensi perdagangan saham cenderung meningkat atau lebih likuid. Perdagangan saham yang likuid akan cenderung meningkatkan harga sahamnya. Namun demikian tidak semua jenis saham menjadi lebih likuid sesudah pemecahan saham . Sesuai dengan pendapat Nasarudin (2004), mekanisme dan informasi mengenai kebijakan stock split akan diberitahukan oleh Dewan Direksi berdasarkan dengan hasil keputusan Rapat Umum Pemegang Saham (RUPS). Sebagai contoh nilai nominal saham yang semula sebesar Rp. 500,- (lima ratus Rupiah) menjadi sebesar Rp. 250,- (dua ratus lima puluh Rupiah) per saham. Jika dalam Rapat Umum Pemegang Saham (RUPS) memutuskan adanya perubahan anggaran dasar, keputusan tersebut di buat dihadapan notaris yang ditunjuk oleh Dewan Direksi. Perubahan anggaran dasar tersebut harus diterima dan dicatat oleh Direktorat Jenderal Administrasi Hukum Umum serta didaftarkan dalam daftar perusahaan pada kantor pendaftaran perusahaan daerah setempat. Sehubungan dengan keputusan Rapat Umum Pemegang Saham (RUPS) mengenai persetujuan untuk melakukan konversi sahamnya menjadi catatan elektronik (tanpa warkat) dalam rekening efek perusahaan efek atau bank custodian dimana pemegang saham membuka rekening efeknya ("konversi saham") dan pemecahan nilai nominal saham dari Rp. 500,- (lima ratus Rupiah) per saham menjadi sebesar Rp. 250,(dua ratus lima puluh Rupiah) per saham, Dewan Direksi akan memberitahukan tata cara konversi saham dan pemecahan nilai nominal saham. 15 II.5.1. Mekanisme Konversi S aham Dan Pemecahan Nilai Nominal S aham Sebagai contoh keputusan Rapat Umum Pemegang Saham (RUPS) PT. HANJAYA M ANDALA SAMPOERNA Tbk., yang diselenggarakan pada tanggal 27 Juni 2001 mengenai persetujuan untuk melakukan konversi saham menjadi catatan elektronik dalam rekening efek perusahaan efek dimana pemegang saham perseroan membuka rekening efeknya ("konversi saham") dan pemecahan nilai nominal saham dari Rp. 500,- (lima ratus Rupiah) per saham menjadi Rp. 250,- (dua ratus lima puluh Rupiah) per saham. Berikut adalah jadwal dan tata cara konversi saham PT. HANJAYA MANDALA SAM POERNA Tbk., : 1. Periode konversi saham : 6 Agust - 3 Sept 2001 2. Batas akhir permohonan konversi untuk pemegang saham terdaftar (dalam bentuk warkat) untuk dapat melakukan perdagangan saham tanpa warkat 3. Batas akhir perdagangan saham dengan warkat : 28 Agust 2001 : 3 Sept 2001 4. Dimulainya perdagangan saham tanpa warkat dengan nominal lama dan pengumuman dalam surat kabar tentang rencana pemecahan nilai nominal saham : 4 Sept 2001 5. Batas akhir penyelesaian perdagangan saham dengan warkat 6. Awal penyelesaian perdagangan saham tanpa warkat : 7 Sept 2001 : 10 Sept 2001 7. Batas akhir permohonan konversi saham yang biayanya ditanggung oleh emiten, dan batas akhir permohonan konversi dan pemecahan nilai nominal saham untuk pemegang saham terdaftar (dalam bentuk warkat) untuk 16 dapat melakukan perdagangan tanpa warkat dengan nilai nominal baru di hari pertama : 17 Sept 2001 8. Akhir perdagangan saham tanpa warkat dengan nilai nominal lama dan awal permohonan pemecahan nilai nominal saham : 21 Sept 2001 9. Awal perdagangan saham tanpa warkat dengan nilai nominal baru : 24 Sept 2001 10. Batas akhir penyelesaian transaksi dengan nominal lama dan recording date yang berhak atas hasil stock split : 27 Sept 2001 11. Pendistribusian saham hasil stock split kerekening efek dan dimulainya/awal penyelesaian transaksi dengan nilai nominal baru. : 28 Sept 2001 II.5.2. Tata Cara Kon versi S aham Dan Penukaran S aham Dengan Nilai Nominal Baru 1. Pemegang saham yang bermaksud untuk melakukan konversi saham dengan nilai nominal lama wajib mengajukan permohonan konversi saham dan atau penukaran nilai nominal saham kepada Biro Administrasi Efek,melalui perusahaan efek atau bank kustodian yang telah terdaftar sebagai pemegang rekening efek Indonesia (KSEI), yang ditunjuk oleh pemegang saham. Dokumen yang wajib diserahkan kepada Biro Administrasi Efek oleh perusahaan efek atau bank kustodian atau pemegang saham yang bersangkutan, antara lain adalah sebagai berikut : - Asli Surat Kolektif Saham (SKS) dengan nilai nominal lama, - Asli kormulir penyetoran efek, 17 - Salinan bukti jati diri yang masih berlaku (KTP/SIM /Paspor), - Surat kuasa bermeterai cukup disertai salinan bukti jati diri yang masih berlaku dari pemberi kuasa, jika konversi saham dan penukaran nilai nominal saham dilakukan dengan kuasa, - Salinan anggaran dasar beserta perubahan-perubahannya, salinan bukti jati diri direksi (sesuai dengan anggaran dasar) yang masih berlaku bagi pemegang saham yang berbentuk badan hukum. 2. Biro Administrasi Efek akan memberikan tanda bukti penerimaan permohonan konversi saham dan atau penukaran nilai nominal saham kepada perusahaan efek atau bank kustodian atau pemegang saham yang bersangkutan. 3. Pemegang saham yang dapat melakukan konversi saham dan/atau pemecahan nilai nominal lama adalah pemegang saham yang namanya telah tercatat dalam daftar pemegang saham. 4. Bagi pemegang saham yang namanya terdaftar dalam daftar pemegang saham, maka konversi saham dengan nilai nominal lama selama periode konversi, tidak dikenakan biaya konversi saham. Khusus untuk Saham yang ditransaksikan di bursa efek pada periode konversi, maka konversi saham sampai dengan 10 (sepuluh) hari bursa setelah periode konversi berakhir tidak akan dikenakan biaya konversi (periode konversi + 10 hari bursa). 5. Bagi pemegang saham yang namanya belum tercatat dalam buku daftar pemegang saham, maka akan dilakukan registrasi sekaligus konversi saham, dengan ketentuan bahwa untuk tindakan registrasi akan dikenakan biaya registrasi serta tambahan waktu untuk proses registrasi sesuai dengan ketentuan yang berlaku. 18 6. Biro Administrasi Efek akan melakukan konfirmasi deposit dan/atau penarikan melalui C-BEST setelah permohonan selesai diproses, selambat-lambatnya 5 (lima) hari Bursa sejak permohonan diterima Biro Administrasi Efek, dan akan dikreditkan ke rekening efek perusahaan efek atau bank kustodian di hari yang sama, serta akan melakukan rekonsiliasi harian dengan KSEI. 7. Biro Administrasi Efek akan mengeluarkan konfirmasi validasi saham kepada perusahaan efek dan/atau bank kustodian setelah proses permohonan konversi selesai. 8. Pemegang saham yang telah melakukan konversi saham akan menerima informasi saldo rekening efeknya dari perusahaan efek atau bank kustodian dimana pemegang saham membuka rekening. 9. Dimulainya penyelesaian perdagangan saham tanpa warkat disesuaikan dengan surat edaran bersama KSEI-KPEI nomor tertanggal, sehingga efektif awal penyelesaian perdagangan saham tanpa warkat adalah 5 (lima) hari bursa sejak dimulainya konversi. II.6. Teori yang Relevan Secara teoritis motivasi yang melatarbelakangi perusahaan melakukan stock split serta dampak yang telah ditimbulkannya tertuang dalam beberapa teori antara lain Trading Range Theory dan Signalling Theory (Mason, 1998). Trading Range Theory menyatakan bahwa stock split akan meningkatkan likuiditas perdagangan saham. Pihak yang mendukung split berkeyakinan bahwa harga saham yang lebih rendah akan menambah kemampuan saham tersebut untuk diperjualbelikan setiap saat dan meningkatkan efisiensi pasar, akan menarik investor menengah dan kecil untuk melakukan investasi. 19 Signalling theory menyatakan bahwa stock split memberikan sinyal yang positif karena manajer perusahaan akan menginformasikan prospek masa depan yang baik dari perusahaan kepada publik yang belum mengetahuinya. Alasan sinyal ini didukung dengan adanya kenyataan bahwa perusahaan yang melakukan stock split adalah perusahaan yang mempunyai kinerja yang baik. Teori ini menyatakan bahwa stock split memberikan informasi kepada investor tentang peningkatan return masa depan yang substantial. Jadi jika pasar tereaksi terhadap pengumuman stock split, reaksi ini tidak semata-mata karena informasi stock split yang tidak mempunyai nilai ekonomis tetapi karena mengetahui prospek masa depan yang bersangkutan. Teori yang relevan dengan hasil penelitian ini adalah Trading Range Theory. Teori ini menyatakan bahwa pihak yang mendukung split berkeyakinan bahwa harga saham yang lebih rendah akan menambah kemampuan saham tersebut untuk diperjualbelikan setiap saat dan meningkatkan efisiensi pasar, sehingga akan menarik investor menengah dan kecil untuk melakukan investasi. Dengan adanya stock split, saham emiten di pasar akan lebih murah dan jumlahnya pun akan lebih banyak. Dengan kondisi seperti ini, maka perdagangan saham pelaku stock split diharapkan bisa lebih likuid dan kemampuannya menggalang dana untuk perusahaan makin baik. Selain itu, dengan murahnya harga saham tersebut, kesempatan masyarakat luas untuk ikut memiliki saham ini akan semakin tinggi. II.7. Hasil Penelitian-Penelitian Sebelumnya Dalam pengungkapan suatu teori, hal umum yang dilakukan peneliti adalah dengan menggunakan atau mengungkapkan teori yang sudah ada dan atau penetapanpenetapan berbagai kalangan yang dipandang ahli dalam hal masalah tersebut. Perlakuan 20 ini juga menunjukkan disiplin prinsip riset yang menyatakan kesinambungan sehingga penting untuk ditindaklanjuti, karena periset dahulu selain memiliki batasan batasan yang telah dia kemukakan juga memiliki batasan-batasan masalah atau hal-hal lain yang menjadi kelemahan hasil penelitiannya. II.7.1. Hasil Penelitian Terdahulu Mengenai Trading Range Theory dan Signalling Theory Dalam mendokumentasikan dan mengkaji penelitian tentang Trading Range Theory dan Signalling Theory, tidak semua penelitian di area ini mempunyai kesamaan dan keselarasan hasil. Perbedaan data, cara ataupun alat dalam suatu penelitian ini dapat membuat suatu hasil yang disajikan berbeda pula antara satu peneliti dengan peneliti yang lainnya. Dengan kata lain ada yang mendukung teori ini, dan ada pula yang tidak mendukung teori ini. Keadaan seperti ini menunjukkan bahwa fleksibelitas dalam suatu penelitian. Pihak yang mendukung split berkeyakinan bahwa harga saham yang lebih rendah akan menambah kemampuan saham tersebut untuk diperjualbelikan setiap saat dan meningkatkan efisiensi pasar, sehingga akan menarik investor menengah dan kecil untuk melakukan investasi. Oleh sebab itu, perusahaan harus menunjukkan kredibilitasnya. Salah satu caranya adalah dengan menunjukkan kinerja keuangan yang bagus. Ewijaya dan Indriantoro (1999) yang mencatat bahwa saham perusahaan kurang likuid jika harga sahamnya mahal. Pemecahan saham memerlukan biaya, maka hanya perusahaan yang mempunyai prospek baik saja yang mempu melakukan stock split. 21 Sulistyo (2001) menemukan adanya reaksi positif atas pengumuman pemecahan saham karena pasar melihat perusahaan yang melakukan pemecahan saham adalah perusahaan yang mempunyai kinerja baik. Budiyono ( 2004 ) menguji pengaruh pengumuman pemecahan saham terhadap likuiditas saham yang mengalami pemecahan saham tersebut. Penelitian ini menguji reaksi pasar terhadap pemecahan saham dengan menggunakan pendekatan harga, yaitu dengan mengamati harga saham yang tercermin dalam return saham di sekitar event pemecahan saham. Namun secara berlawanan pihak yang menentang stock split berkeyakinan bahwa tingkat harga sekarang belum cukup pasti untuk menjamin berhasilnya split karena adanya kepastian bisnis. Seperti penelitian yang dilakukan oleh Anggraeni dan Hartono (2000) mencatat pada tahun-tahun terakhir sebelum pemecahan saham tidak ada pertumbuhan laba yang signifikan. Sedangkan M c. Nichols dan Dravid (2000) menemukan bukti terhadap pertumbuhan earning pada seputaran pengumuman saham. Pemecahan saham yang diikuti dengan peningkatan deviden, ditafsirkan oleh pasar sebagai predictor peningkatan deviden. Perubahan ini dapat menjadikan informasi tentang kejadian manajemen terhadap laba di masa yang akan datang Penelitian Retno M iliasih (2000) mendukung penelitian Wahyu Anggraini dan Jagianto H.M , yang menyatakan bahwa pengumuman stock split tidak menyebabkan terjadinya kenaikan earning pada periode sesudah terjadinya stock split maupun sebelum stock split, abnormal return dan reaksi pasar yang ditunjukkan oleh return market menunjukkan tidak terdapat hubungan yang positif dengan perubahan earning diseputar periode pengumuman stock split. 22 II.8. Hipotesis Penelitian II.8.1. Stock Split dan Harga S aham Sutrisno (2002), menyatakan bahwa stock split mengakibatkan terjadinya penataan kembali harga saham pada rentang yang lebih rendah (h. 54) Harga pasar saham mencerminkan nilai suatu perusahaan. Semakin tinggi harga saham, maka semakin tinggi pula nilai perusahaan tersebut dan sebaliknya. Harga saham yang terlalu rendah sering diartikan bahwa kinerja perusahaan kurang baik. Namun bila harga saham terlalu tinggi dapat mengurangi minat investor untuk berinvestasi sehingga harga saham sulit untuk meningkat lagi. Dalam mengantisipasi hal tersebut banyak perusahaan yang melakukan stock split. Signalling theory menyatakan bahwa stock split memberikan informasi kepada investor tentang peningkatan return masa depan yang substantial. Jadi jika pasar tereaksi terhadap pengumuman stock split, reaksi ini tidak semata-mata karena informasi stock split yang tidak mempunyai nilai ekonomis tetapi karena mengetahui prospek masa depan yang bersangkutan. Alasan sinyal ini didukung dengan adanya kenyataan bahwa perusahaan yang melakukan stock split adalah perusahaan yang mempunyai kinerja yang baik. Ha1: terdapat perbedaan rata-rata return saham antara sebelum dan sesudah stock split. II.8.2. Stock Split dan Likuiditas S aham Perusahaan emiten melakukan stock split supaya harga sahamnya tidak terlalu tinggi sehingga volume perdagangan saham meningkat. Beberapa penelitian telah dilakukan untuk menganalisa efek dari stock split terhadap likuiditas saham yang 23 menemukan adanya peningkatan transaksi saham dan volume perdagangan setelahpengumuman stock split sehingga likuiditas saham akan naik. Namun di lain pihak, ada yang mengatakan bahwa stock split ternyata menurunkan likuiditas saham sebab setelah stock split, volume perdagangan menjadi lebih rendah, biaya transaksi secara proporsi meningkat dan bid ask spread saham juga lebih tinggi dari sebelumnya. Ha2: terdapat perbedaan rata-rata Tradding Volume Activity (TVA) antara sebelum dan sesudah stock split. . 24