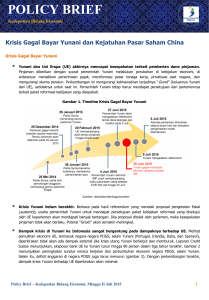

antisipasi krisis keuangan global

advertisement

ANTISIPASI KRISIS KEUANGAN GLOBAL I nsti tute for De vel opm ent of Econom ics and Fina nce (I NDEF ) 08 Oktober 2008 Pelemahan makroekonomi yang terjadi di Amerika Serikat (AS) saat ini telah bergerak menjadi sesuatu yang lebih dalam dan serius. Hal ini terlepas dari telah disetujuinya paket penyelamatan sebesar 700 miliar dolar AS oleh Kongres AS. Gejolak yang bermula dari macetnya kredit perumahan (subprime mortage) dan diikuti oleh bangkrutnya banyak raksasa keuangan kini telah menjalar ke seluruh urat nadi perekonomian negara tersebut. Harga perumahan mengakibatnya pengeluaran, di AS tergerusnya yang mengalami aset secara rumah menyebabkan keruntuhan tangga pelemahan yang output massif. menekan dan Hal ini tingkat meningkatnya pengangguran. Pada saat yang sama, kenaikan harga energi dan pangan global akan menurunkan pendapatan riil lebih lanjut, begitu juga pelemahan ekonomi yang terjadi di negara lain menyebabkan jatuhnya tingkat ekspor sang adidaya. Ambruknya harga perumahan juga mengakibatkan runtuhnya asetnya perusahaan dan lembaga keuangan. Satu hal yang menyebabkan ketidakpastian dan ketidakpercayaan terhadap derajad solvency dan likuditas dari peminjam, atau bahkan terhadap nilai kapital yang dimiliki sang peminjam sendiri. Sehingga aliran kredit terhenti dan kemudian menyebabkan tersendatnya aktivitas bisnis. Pelemahan sistematis yang berpangkal dari kejatuhan harga perumahan ini menyebabkan ketidakefektifan paket bail-out yang dikeluarkan pemerintah AS. Sebab paket ini pada dasarnya hanya berisikan tiga hal: Pertama, diperbolehkannya pemerintah AS mengelontorkan dana sampai sebesar 700 milyar dollar untuk membeli hutang kredit perumahan yang bermasalah secara bertahap. Kedua, dibukanya kemungkinan bagi lembaga penjamin simpanan (Federal Deposit Insurance Corporation, FDIC) untuk menaikan limit penjaminan dari US$100.000 menjadi US$250.000 per orang, dan Ketiga, dipersilahkannya pihak FDIC 1 untuk meminjam dana talangan sebesar apa pun kepada departemen perbendaharaan (treasury) jika dibutuhkan. Berbagai klausul di atas tidak memuat pasal yang membolehkan intervensi secara langsung pemerintah untuk menopang harga rumah yang justru merupakan kunci persoalaan. Sehingga bisa diperkirakan bahwa krisis di negara tersebut akan terus berlanjut dan menyebabkan lebih banyak lembaga keuangan berguguran. Sementara, gelombang deras dari krisis tersebut telah menyentuh ke berbagai negara lain. Keruntuhan banyak nama-nama tenar di dunia keuangan terjadi di banyak negara. Fortis, Hypo Real Estate, Indover, Landsbanki, dan Royal Bank of Scotland adalah secuil dari deretan korban teranyar. Dengan episentrum krisis yang masih membara, serta riak-riak yang semakin bertebaran di berbagai belahan dunia, maka gelombang panas serupa juga akan –atau bahkan telah –menyentuh perekonomian nasional. Paparan singkat ini akan memberikan update kondisi terakhir, mekanisme transmisi, skala kerentanan, serta beberapa rekomendasi sebagai langkah antisipasi ke depan. Transmisi Krisis Keuangan Global: Konter Diagnosis Dari berbagai pernyataan kepada publik yang ada di media, terungkap bahwa hampir semua pengambil kebijakan di negeri ini beranggapan bahwa penularan krisis global pada perekonomian domestik akan menempuh mekanisme transmisi perdagangan dengan segala turunannya. Ekspor diyakini akan melemah, sebagai akibat pelemahan permintaan dari negara-negara partner dagang, yang melalui berbagai dampak multipliernya akan menyebabkan pelemahan output dan turunnya tingkat pendapatan. Maka, untuk mengantisipasi hal ini dikumpulkanlah para menteri dan pengusaha pilihan dalam satu rapat kabinet untuk menyusun satu strategi perdagangan yang bertujuan meningkatkan perolehan devisa. 2 diversifikasi perdagangan dan mempertahankan Anggapan ini tidaklah salah, meski kurang tepat. Dalam kajian teoritis tradisional, siklus bisnis antar satu dengan negara lainnya saling terkait antara lain melalui aliran barang dan jasa. Impor satu negara adalah ekspor negara lainnya, sehingga resesi di satu negara akan tertransmisi secara global, karena penurunan permintaan di satu tempat menyebabkan tertekannya ekspor di tempat lain. Akan tetapi dalam kajian kontemporer transmisi ini terbukti kurang berpengaruh. Beberapa penyebabnya antara lain adalah kompetisi yang menyebabkan fleksibelnya terms-of trade antara negara. Selain itu, pelemahan permintaan juga kerap memerlukan jangka waktu yang panjang untuk berpengaruh ke negaranegara lain, karena adanya efeknya J-curve, apresiasi atau depresiasi mata uang yang kerap lebih dari cukup menopang permintaan untuk kembali ke titik awal, serta fenomena back-to-back exports yang kerap dipraktekkan oleh perusahaan transnasional . Lebih dari itu, untuk konteks Indonesia, pengalaman yang ada menunjukkan bahwa transmisi dan efek penularan (contagion effect) dari satu krisis tidak terjadi melalui perdagangan. Hal in bisa disimak dari Figur 1. Pengalaman pada krisis moneter 1997/98 menunjukkan bahwa bahkan pada puncak krisis di tahun 1998, laju ekspor Indonesia tetap menunjukkan tingkat pertumbuhan positif. Ekspor hanya turun dramatis setelah terjadi kekacauan pada dunia keuangan yang menyebabkan tersendatnya jasa letter of credit serta kehancuran berbagai infrastruktur di tahun 1999. 3 Figur 1: Pertumbuhan total ekspor dan ekspor ke AS. Sumber: BPS, berbagai seri. Demikian juga, lepas dari episode krisis yang ada (1997/98, 2001 dan 2005), rasio ekspor terhadap PDB Indonesia cendrung stabil pada kisaran 30 persen dan kurang terpengaruh dari berbagai pelemahan global yang ada (Figur 2). Lompatan pada 1998 yang diikuti pelemahan pada tahun selanjutnya lebih disebabkan oleh depresiasi tajam rupiah, sehingga mengubah nilai sementara kuantitas kurang terpengaruh. 4 60% 53% 50% 41% 39% 36% 40% 33% 30% 32%33% 33%34% 30% 30% 25%26% Export/ GDP USExport/ GDP 20% 11% 10% 7% 6% 5% 4% 4% 4% 3% 3% 3% 3% 6% 5% 2008 2007 2006 2005 2004 2003 2002 2001 2000 1999 1998 1995 1990 0% Figur 2: Rasio total ekspor dan ekspor ke AS terhadap PDB. Sumber: BPS, berbagai seri. Lebih lanjut, untuk konteks drama krisis kali ini yang memiliki pusat di AS, proporsi penyerapan ekspor nasional oleh negara tersebut juga cenderung menurun dari tahun ke tahun (Figur 3). Yang sesungguhnya harus diwaspadai justru adalah pelemahan dari negara-negara sekawasan di Asia, yang proporsinya sebagai negara tujuan ekspor mengalami peningkatan . Bahkan beberapa penelitian terakhir di bidang ini menunjukan adanya semacam decoupling, antar pertumbuhan emerging markets di Asia, termasuk Indonesia, dengan negaranegara maju. Sementara, keterkaitan antara negara berkembang dengan ang lainnya justru mengalami derajat keterikatan yang semakin tinggi (Lihat Figur 4). 5 35% 29% 30% 25% 24% 23% 25% 22% 21% 30% 29% 29% 26% 22% 21% ASEANMinus Singapore 21% 20% Singapore 14% 14% 15% 11% 10% 14% 13% 9% 8% 7% 16% 13% 12% 9%9% 12% 12% 12% 9%9% 9%9% 11% 10% 9% 12% 13% 12% 10% 10% 10% Jepang AsiaLainnya AmerikaSerikat 5% Uni Eropa 0% 2000 2002 2003 2005 2006 2007 2008* Figur 3: Ekspor berdasarkan beberapa negara tujuan. Sumber: BPS, berbagai seri. Figur 4: Asian contagion and regional coupling. Sumber: Krugman (2008). Dari berbagai bukti-bukti ini, transmisi perdagangan agaknya kurang cukup untuk menginstigasi sebuah krisis di Indonesia. Dampak melalui kanal ini mungkin akan tersasa sekedar sebagai sebuah second-round effect yang imbasnya tidak akan bersifat melumpuhkan dan signifikan dalam jangka pendek. Transmisi yang sesungguhnya secara teoritik dan historis lebih relevan untuk konteks Indonesia adalah transmisi melalui aliran modal –international finance multiplier. 6 Transmisi ini beroperasi melalui neraca dari berbagai lembaga keuangan dan fund manager internasional, yang berinvestasi di berbagai negara. Berbagai lembaga ini kerap melakukan realokasi dan rekomposisi struktur aset, kewajiban dan modalnya bila terjadi peristiwa, seperti misalnya krisis keuangan di AS. Krisis ini menyebabkan larinya modal dari tempat yang kurang aman ke lebih aman, selain menyebabkan berpindahnya jenis aset dari satu aset yang tidak dianggap aman ke jenis aset yang lebih pasti. Ralokasi dan rekomposisi yang didorong oleh kepanikan dan sifat intrisik dari pasar uang ini (herd-behaviour) akan menyebabkan kejatuhan nilai aset di satu negara yang ditinggalkan. Penjualan secara massif akan terjadi dan menyebabkan terdepresiasinya nilai mata uang negara yang ditinggalkan dan kejatuhan harga yang menekan nilai bersih aset lembaga-lembaga keuangan domestik. Dengan kejatuhan nilai aset maka perusahan memerlukan satu rekapitalisasi atau injeksi modal untuk mencegah kebangkrutan/ keambrukan, sehingga akan meningkatkan permintaan dana (loanable fund) pada perekonomian domestik. Ironisnya, tekanan permintaan ini terjadi pada saat terjadi pelarian modal, dan untuk kasus Indonesia juga pada saat tingginya pertumbuhan kredit domestik dan rendahnya pertumbuhan dana pihak ketiga (dpk). Sehingga hal ini berpotensi menciptakan satu krisis likuiditas yang akan menekan suku bunga ke atas. Kejatuhan nilai aset, harga modal (suku bunga) yang tinggi dan krisis likuditas yang tercipta bila terjadi pada skala yang luas dapat dikategorikan sebagi satu krisis moneter. Bila ini berlanjut menyebabkan berhentinya aliran modal ke sektor riil, maka akan tercipta juga satu gejala lengkap krisis ekonomi. Aliran dana adalah darah bagi denyut aktivitas perekonomian. Sehingga bila terganggu akan melemahkan pertumbuhan, penyerapan tenaga kerja dan uapaya pemberantasan kemiskinan. Dengan kata lain terjadinya suatu fenomena yang dikenal sebagai sudden stop dan sudden reversal dari aliran dana. Dalam hal ini, beberapa kajian menyebutkan beberapa leading indicators yang dapat digunakan sebagai satu early warning system (EWS) akan terjadinya krisis moneter (Lihat misalnya, Lestano, Jacobs and Kuper 2003 atau Goldstein 2005). Untuk Indonesia dari kajian terhadap krisis 1997/98, beberapa variabel yang paling relevan adalah nilai kurs Rupiah, indeks harga saham, kredit luar negeri serta nilai 7 timbal (yield) dari obligasi negara dan cadangan devisa terhadap impor dan PDB (Ema Annisa 2008). Berbagai indikator ini menunjukkan perkembangan yang mengkhawatirkan beberapa hari terakhir. Rupiah terus melemah melebihi 300 poin dan ditutup pada angka Rp9.560 per dollar AS, setelah pada perdagangan pada 7 Oktober 2008 sempat diperjualbelikan pada kisaran Rp9.700 per dollar AS. Demikian juga, bursa saham domestik terus melemah dan jatuh lebih dari 40 persen dalam beberapa minggu terakhir. Pelemahan ini adalah yang terburuk dalam skala global, bahkan bila dibandingkan kejatuhan bursa saham di episentrum krisis global kali ini (AS). Sebagaimana terlihat pada Figur 5, bursa saham Indonesia lebih terpelanting negara-negara lain. Figur 5: Perubahan nilai index bursa beberapa negara. Sumber: Bloomberg. Kenaikan yield obligasi negara dalam satu bulan pun (5 September –6 Oktober 2008) mencapai di atas 50 basis poin untuk semua jenis obligasi (Figur 6). Pada saat yang sama, yield curve terus bergerak naik, yang menandakan adanya peningkatan premi resiko untuk jangka lebih panjang dan sentimen pasar yang memburuk. Konsekuensi dari hal ini adalah semakin tergerusnya nilai aset lembaga 8 keuangan. Sebab yield berbanding terbalik dengan harga obligasi. Sehingga kenaikan yield menyebabkan turunnya nilai obligasi, dus aset lembaga keuangan. 9 Figur 6: Perubahan yield obligasi negara Sumber: Bursa Efek Indonesia Online, www.idx.co.id. Terlepas dari beberapa indikator tersebut, pemerintah dan Bank Indonesia mengatakan bahwa sistem keuangan nasional adalah cukup kuat. Dua hal yang kerap disebut-sebut sebagai indikator ketahanan sistem keuangan ini adalah nilai cadangan devisa dan rasio kredit terhadap PDB. Cadangan devisa saat ini memang telah mencapai sekitar 58 milyar dollar (13.5 persen terhadap PDB), yang berarti lebih dari 3 bulan impor. Angka ini jauh lebih dari saat krisis 1997/98 diamana cadangan devisa berkisar 10 milyar dollar (6 persen PDB). Demikian pula, dari kriteria tradisional, angka ini memang dapat dikatakan aman. Akan tetapi benarkah demikian? 10 Dalam kajian mutakhir, ukuran tradisional 3 bulan impor tidak lagi bisa dijadikan patokan ketahanan sistem keuangan. Alasannya, dalam satu krisis pergerakan kurs dan pelarian modal akan sangat cepat dan menyebabkan tergerusnya nilai riil dari cadangan devisa secara instan. Untuk Indonesia, hal ini juga ditambah lagi dengan fakta bahwa separuh dari cadangan devisa Indonesia didenominasikan dalam aset berdenominasi dollar AS, seperti US treasury bond yang nilainya saat ini terus tertekan. Begitu juga, secara relatif, nilai cadangan devisa nasional sesungguhnya tidak terlalu mengesankan dibandingkan dengan negara-negara lain (Figur 7). Sehingga adalah salah kaprah bila dikatakan cadangan devisa nasional adalah aman. 11 Figur 7: Perbandingan cadangan devisa negara-negara Asia Hal ini ditambah pula dengan peningkatan drastis jumlah hutang, baik pemerintah maupun swasta, dalam beberapa tahun terakhir. Nilai obligasi swasta bukan jasa keuangan dalam US dollar tercatat meningkat lebih dari tiga kali lipat dibandingkan nilai yang ada pada krisis 1997/98 (Figur 9). Demikian pula pinjaman dalam mata uang asing oleh lembaga swasta non jasa keuangan yang tumbuh hampir sama cepat dengan peningkatan kredit dalam rupiah (Figur 9). 12 Figur 8: Laju peningkatan obligasi swasta bukan jasa keuangan 13 Figur 9: Laju peningkatan hutang dan LDR dalam rupiah dan mata uang asing Peningkatan laju pinjaman baik dalam rupiah maupun mata uang asing menyebabkan rasio LDR riil (kerdit rupiah ditambah asing/ dana pihak ketiga) semakin mendekati kapasitas penuh (1). Per Maret 2008, nilai LDR riil sudah mencapai 80 persen, pada saat LDR rupiah baru mencapai 60 persen (Figur 9). Saat 14 ini LDR rupiah sudah mencapai 70 persen (Per Agustus 2008), sehingga ceteris paribus LDR riil bisa mencapai angka 90 persen. Padahal ini belum termasuk pinjaman yang dilakukan oleh lembaga bank (dan pemerintah!) dalam mata uang asing. Bila jumlah ini ditambahkan maka LDR sesungguhnya sudah menunjukkan lampur merah dengan rasio melebihi 100 persen. Dengan latar belakang ini bisa dibayangkan bila kemudian terjadi pelarian modal. Krisis likuiditasnya agaknya di depan sudah ada di depan mata. Isu lain yang menarik dan luput selama ini adalah isu tentang coupling or decoupling antara pasar uang dan pasar barang. Pertanyaan besarnya adalah apakah krisis yang kini tengah melanda pasar uang akan berpengaruh secara nyata pada variabel-variabel riil seperti PDB, Investasi dan konsumsi rumah tangga, termasuk juga tingkat pengangguran dan kemiskinan. Pengalaman beberapa tahun terakhir menunjukkan bahwa ada sedikit keterpisahan (decoupling) antara kedua pasar ini di Indonesia. Segala hiruk pikuk yang terjadi di pasar uang seringkali tidak berdampak secara signifikan terhadap dinamika di sektor riil, terutama pada variabel pengangguran dan kemiskinan. Figur 10: Rata-rata hutang sektoral 2007. Akan tetapi, volatilitas dan fluktuasi di pasar uang yang tinggi akan lebih cepat mempengaruhi sektor riil. Hal ini terbukti pada saat krisis moneter 1997/98. Suku bunga dan depresiasi Rupiah yang meroket menyebabkan terganggunya arus dana ke pasar barang. Dan sektor yang agaknya akan paling tertekan bila terjadi kemacetan lalu lintas dana adalah sektor manufaktur, diikuti tambang , jasa dan 15 pertanian. Semua sektor ini adalah sektor pendorong pertumbuhan dan penyerap tenaga kerja terbanyak. Sehingga terganggunya sektor keuangan secara langsung akan turut memukul pertumbuhan, penyerapan tenaga kerja dan pemberantasan kemiskinan. Beberapa Rekomendasi Dengan latar belakang di atas, beberapa rekomendasi kami tawarkan dalam paparan ini. Rekomendasi pertama berada dalam lingkup pasar uang dan kondisi moneter, yang menempati prioritas paling tinggi sebagai berikut. Rekomendasi Stabilisasi Moneter 1. Tetap menjaga independensi pengambil kebijakan dan mencegah sejauh mungkin intervensi pihak luar dalam pengambilan keputusan; 2. Sebisa mungkin mempertahankan suku bunga yang ada saat ini. Kebutuhan peningkatan suku bunga tidak relevan dengan persoalan yang ada saat ini. Demikian pula ke depan terdapat prospek penurunan harga pangan dan minyak sebagai akibat resesi global yang akan mengurangi tekanan terhadap inflasi domestik; 3. Peningkatan pagu jaminan simpanan perorangan pada LPS dari Rp100 juta menjadi Rp250 juta; 4. Penginjeksian secara besar-besaran likuiditas ke dalam sistem perbankan nasional. Injeksi dapat dilakukan dengan a. Penurunan ketetapan giro wajib minimum mengikuti fluktuasi nilai obligasi negara, b. Perpanjangan fasilitas repurchase (repo) bagi pemegang obligasi negara dan perluasan fasilitas repo untuk individual, c. Peningkatan batas maksimum nominal pembawaan uang kartal ke luar negeri, d. Pengerahan dana APBN dan APBD yang idle ke dalam simpanan bank, terutama bank BUMN, 16 e. Membuat satu kerangka aturan yang mewajibkan lembaga pensiun dan asuransi untuk sejauh mungkin menempatkan dananya pada perbankan; 5. Pemberlakuan Kontrol devisa terbatas dengan mewajibkan penempatan export-proceeds di dalam negeri kurang dari dua minggu setelah penerimaan pembayaran dan penetapan restriksi pada jangka masuk-keluar modal untuk mencegah spekulasi; 6. Pelarangan keseluruhan transaksi derivatif, baik melalui lembaga formal perbankan dan pasar modal, atau over-the-counter; 7. Pembentukan lembaga procurement untuk mengatur transaksi devisa BUMN; 8. Keharusan mendapatkan izin bank sentral bagi transaksi arus ke luar modal dalam jumlah tertentu; 9. Mengambil inisiatif percepatan pencapaian kesepakatan koordinasi operasi pasar dan kerjasama likuiditas antar bank sentral sekawasan. Rekomendasi Fiskal 1. Mempertahankan tingkat defisit yang ada sesuai dengan target pada APBNP 2008 sebesar 1.7 persen. Bahkan bila memungkinkan peningkatan defisit bisa dilakukan hingga angka 2 persen. Tambalan untuk defisit bisa menggunakan sisa dana yang dialokasi untuk subsidi energi; 2. Percepatan fiscal disbursement dengan sistem stick and carrot berupa pengurangan dan realokasi dana bagi kementerian/ lembaga/ daerah yang terlambat melakukan pembelanjaan; 3. Penyiapan satu skema social safety net yang komprehensif untuk mengantisipasi full-blown crisis. 4. Melibatkan pemerintah daerah secara lebih erat sebagai mitra dan pelaksana berbagai kebijakan yang ditetapkan. Rekomendasi Kelembagaan dan Pencegahan Kejatuhan Pertumbuhan 1. Percepatan pembentukan Perpu protokol krisis dan menyampaikannya secara gamblang ke pada publik tentang berbagai skenario yang ada; 17 2. Mewaspadai politik dumping dari negara-negara yang ingin merelokasi ekspornya ke Indonesia dengan senantiasa menyesuaikan tariff bea masuk bila perlu; 3. Penyiapan satu skema darurat yang memungkinkan BI untuk terjun langsung dan memotong intermediasi perbankan dalam menjamin kelancaran likuditas perusahaan dan lalu-lintas ekspor; 4. Melakukan implementasi secara saksama dan konsisten berbagai kebijakan insentif ekspor yang sudah ada; 5. Menyiapkan insentif pada pengusaha lokal untuk mengggarap pasar domestik sebagai bentuk import competition; 6. memberikan prioritas yang sama kepada pengusaha domestik dan pengusaha asing dalam hal investasi; 7. Penataan kelembagaan pemberian insentif dan disentif usaha pada satu pintu untuk mencegah penyalahgunaan wewenang dan pengambilan kesempatan dalam kesempitan; 8. Peningkatan due diligence perbankan dan lembaga keuangan secama umum dengan penciptaan unit khusus yang berisikan BI, Pemerintah dan orang perorang Independen untuk melakukan due-diligence aset lembaga keuangan termasuk bank, perusahaan asuransi dan dana pensiun. 18