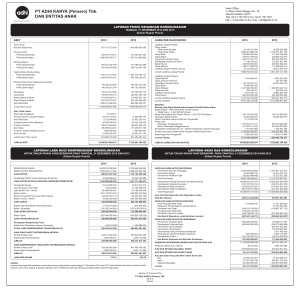

laporan keuangan untuk periode sembilan bulan yang berakhir

advertisement