Analisis Pengaruh Tingkat Kesehatan Bank terhadap Harga Saham

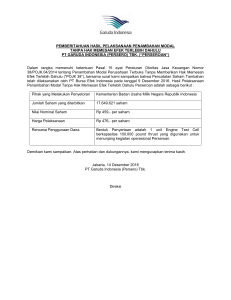

advertisement

Analisis Pengaruh Tingkat Kesehatan Bank terhadap Harga Saham pada Perusahaan Perbankan yang Go-Public Periode 2004-2008 Kurnia Windias Praditasari Fakultas Ekonomi Universitas Gunadarma ABSTRAK Tingkat Kesehatan Bank merupakan hasil penilaian kualitatif atas berbagai aspek yang berpengaruh terhadap kondisi atau kinerja suatu Bank melalui penilaian faktor permodalan, kualitas aset, manajemen, rentabilitas, likuiditas, dan sensitivitas terhadap risiko pasar. Penelitian ini bertujuan untuk mengetahui tingkat kesehatan bank serta pengaruhnya terhadap harga saham pada perusahaan perbankan yang Go-Public. Metode penelitian yang digunakan adalah analisis tingkat kesehatan bank menggunakan rasio CAMEL serta analisis pengaruh tingkat kesehatan bank terhadap harga saham dengan menggunakan analisis regresi secara parsial dan simultan Hasil penelitian yang didapat bahwa tingkat kesehatan perusahaan perbankan yang Go-Public selama periode 2004-2008 berada pada pada peringkat 1. Kesimpulan dari penelitian yang telah dilakukan bahwa tingkat kesehatan perusahaan perbankan yang GoPublic pada tahun 2004-2008 sangat baik dan rasio tingkat kesehatan bank tidak berpengaruh secara signifikan terhadap harga saham baik secara parsial maupun simultan. Kata kunci : Analisis Tingkat Kesehatan Bank, Harga Saham 1. PENDAHULUAN 1.1 Latar Belakang Harga saham adalah nilai suatu saham yang mencerminkan kekayaan perusahaan yang mengeluarkan saham tersebut, dimana perubahan dan fluktuasinya sangat ditentukan oleh kekuatan penawaran dan permintaan yang terjadi di bursa (pasar sekunder). Semakin banyak investor yang ingin membeli atau menyimpan suatu saham, harganya semakin naik, sebaliknya semakin banyak investor yang ingin menjual atau melepaskan suatu saham, harganya semakin bergerak turun. Secara umum, semakin baik kinerja keuangan suatu perusahaan semakin tinggi laba usahanya dan semakin banyak keuntungan yang dapat dinikmati oleh pemegang saham, juga semakin besar kemungkinan harga saham akan naik. Meskipun demikian saham yang memiliki kinerja baik sekalipun, harganya bisa saja turun karena keadaan pasar. Pada penelitian ini, penulis ingin menganalisis manfaat rasio-rasio keuangan perusahaan perbankan yang berpengaruh terhadap harga saham, yang selanjutnya apabila mempunyai pengaruh maka rasiorasio tersebut dapat digunakan sebagai alat untuk menilai kinerja perusahaan perbankan. Untuk menilai kinerja perusahaan perbankan umumnya digunakan aspek penilaian, yaitu: Capital, Assets, Management, Earnings, Liquidity, sensitivity to market risk yang biasa disebut CAMELS. Aspek-aspek tersebut menggunakan rasio keuangan. Hal ini menunjukan bahwa rasio keuangan dapat digunakan untuk menilai tingkat kesehatan bank. Dalam melakukan penilaian tingkat kesehatan bank dapat dinilai dengan menggunakan teknik analisis metode CAMELS (Capital, Assets, Management, Earnings, Liquidity, Sensitivity to market risk) yang mengacu pada Surat Edaran BI No.6/23/DPNP tanggal 31 Mei 2004 tentang Tata Cara Penilaian Kesehatan Bank dan Peraturan BI No. 6/10/PBI/2004 tentang Sistem Penilaian Tingkat Kesehatan Bank Umum. Analisis CAMELS ini adalah perkembangan dari analisis CAMEL terdahulu, dimana analisis ini menambahkan aspek sensitivitas dalam perhitungan rasionya. Berdasarkan uraian latar belakang diatas, maka dalam penelitian ini akan diuji untuk menganalisis dan membuktikan apakah tingkat kinerja bank memiliki pengaruh signifikan terhadap harga saham, sehingga penulis tertarik mengambil judul “ANALISIS PENGARUH TINGKAT KESEHATAN BANK TERHADAP HARGA SAHAM PADA PERUSAHAN PERBANKAN YANG GO-PUBLIC PERIODE 2004-2008.” 1.2 Identifikasi Masalah Berdasarkan hal tersebut diatas, maka dapat dirumuskan masalah dalam penelitian ini adalah : 1. Bagaimana tingkat kesehatan pada perusahaan perbankan yang GoPublic pada periode 2004-2008 ? 2. Bagaimana pengaruh tingkat kesehatan Bank terhadap harga saham bank pada perusahaan perbankan yang Go-Public pada periode 2004-2008 ? 1.3 Manfaat Penelitian Dalam penulisan skripsi ini penulis membatasi penulisan hanya dengan menggunakan metode analisis CAMELS, sesuai dengan alat pengukuran kinerja bank yang ditetapkan oleh Bank Indonesia. Karena keterbatasan data yang didapat oleh penulis dan perhitungannya dilakukan dengan pendekatan kuantitatif, metode analisis CAMELS yang digunakan tanpa memperhitungkan aspek M (Management) dan S (Sensitivity to Market Risks), melainkan hanya dilihat dari aspek C (Capital), A (Asset), E (Earning) dan L (Liquidity). 2. TINJAUAN PUSTAKA 2.1 Kesehatan Bank 2.1.1 Pengertian Kesehatan Bank Menurut Sigit triandaru dan Totok Budisantoso (2006:51), kesehatan bank dapat diartikan sebagai kemampuan suatu bank untuk melakukan kegiatan operasional perbankan secara normal dan mampu memenuhi semua kewajibannya dengan baik dengan cara-cara yang sesuai dengan peraturan perbankan yang berlaku. Pengertian tentang kesehatan bank diatas merupakan suatu batasan yang sangat luas, karena kesehatan bank memang mencakup kesehatan suatu bank untuk melaksanakan seluruh kegiatan usaha perbankannya. Kegiatan tersebut meliputi : 1. Kemampuan menghimpun dana dari masyarakat, dari lembaga lain, dan dari modal sendiri. 2. Kemampuan mengelola dana. 3. Kemampuan untuk menyalurkan dana ke masyarakat. 4. Kemampuan memenuhi kewajiban kepada masyarakat, karyawan, pemilik modal, dan pihak lain. 5. Pemenuhan peraturan perbankan yang berlaku. 2.1.2 Tingkat Kesehatan Bank Berdasarkan Analisis Rasio CAMELS Analisis rasio CAMELS merupakan salah satu bagian dari teknik analisis laporan keuangan bank. Analisis CAMELS ini adalah perkembangan dari analisis CAMEL terdahulu, dimana analisis ini menambahkan aspek sensitivitas dalam perhitungan rasionya. Di dalam penulisan ini analisis rasio CAMELS digunakan untuk mengukur kinerja keuangan yang diperoleh suatu bank terhadap perhitungan kegiatan operasionalnya dengan suatu persentase tertentu yang telah ditetapkan sehingga dapat diketahui tingkat kesehatan suatu bank dalam bentuk peringkat komposit. Dalam hal ini penulis menggunakan analisis rasio CAMEL karena menurut penulis analisis rasio ini bagus untuk mengukur kinerja keuangan yang dilakukan dari berbagai faktor seperti capital, asset, management, earning, liquidity yang berpengaruh terhadap kondisi dan perkembangan suatu bank selain itu juga mengacu pada peraturan Bank Indonesia Nomor 6/10/PBI/2004 tanggal 12 April 2004 perihal sistem penilaian Tingkat Kesehatan Bank Umum dan Surat Edaran Bank Indonesia Nomor 6/23/DPNP tanggal 31 Mei 2004 perihal tatacara penilaian kesehatan bank umum. Dengan dikeluarkannya surat edaran Bank Indonesia ini maka surat edaran Bank Indonesia Nomor 26/5/BPPP tanggal 29 Mei 1993 perihal tatacara penilaian tingkat kesehatan bank umum, surat edaran Bank Indonesia Nomor 30/2/UPPB tanggal 30 April 1997 perihal tatacara penilaian tingkat kesehatan Bank Umum, surat edaran Bank Indonesia Nomor 30/23/UPPB tanggal 19 Maret 1998 perihal perubahan Surat Keputusan Direksi Bank Indonesia Nomor 30/11/KEP/DIR tanggal 30 April 1997 tentang tatacara penilaian tingkat kesehatan Bank Umum dinyatakan tidak berlaku bagi Bank Umum dinyatakan tidak berlaku bagi Bank Umum yang melaksanakan kegiatan usaha secara konvensional sejak penilaian tingkat kesehatan bank untuk posisi akhir bulan Desember 2004. Berikut ini adalah perincian dari setiap variabel yang akan dianalisis, dalam analisis rasio CAMEL yaitu : 1. Capital (Permodalan) Pada aspek permodalan ini yang dinilai adalah permodalan yang didasarkan kepada kewajiban penyediaan modal minimum bank. Penilaian tersebut didasarkan kepada CAR (Capital Adequacy Ratio) yang telah ditetapkan oleh Bank Indonesia, yakni paling sedikit 8%. Rasio ini digunakan sebagai indikator terhadap kemampuan bank menutupi penurunan aktiva akibat terjadinya kerugiankerugian atas aktiva bank dengan menggunakan modalnya sendiri. CAR merupakan perbandingan antara modal sendiri dengan Aktiva Tertimbang Menurut Resiko (ATMR). Langkah-langkah perhitungan rasio CAR : 1. Lihat Laporan KPMM 2. Hitung total Modal Inti dan Modal Pelengkap 3. Hitung total ATMR 4. Hitung Rasio CAR dengan menggunakan rumus : CAR = Total Modal ATMR Berdasarkan ketentuan yang dibuat Bank Indonesia, terdapat ketentuan bahwa modal bank terdiri dari : 1. Modal Inti, pada umumnya berisi : Modal disetor, agio saham, Cadangan Umum, Cadangan Tujuan, Laba ditahan, Laba tahun lalu, dan Laba tahun berjalan. 2. Modal Pelengkap, pada umumnya berisi : Cadangan revaluasi aktiva tetap, Cadangan penghapusan aktiva yang diklasifikasikan, Modal pinjaman, dan pinjaman subordinasi. 2. Asset (Aktiva) Asset (aktiva) suatu bank akan dinilai berdasarkan kualitas aktiva produktif (KAP) yang dimiliki bank tersebut, yaitu rasio aktiva produktif yang diklasifikasikan terhadap aktiva produktif. Aktiva produktif yang diklasifikasikan adalah aktiva produktif, baik yang sudah maupun yang mengandung potensi tidak memberikan penghasilan atau menimbulkan kerugian, yang besarnya ditetapkan sebagai berikut : a. 25 % dari kredit yang digolongkan Dalam Perhatian Khusus (DPK) b. 50 % dari kredit yang digolongkan Kurang Lancar (KL) c. 75 % dari kredit yang digolongkan Diragukan (D) d. 100 % dari kredit yang digolongkan Macet (M) Langkah-langkah Perhitungan : 1. Lihat Laporan Kualitas Aktiva Produktif 2. Hitung Total Aktiva Produktif, yaitu jumlah dari Aktiva Produktif yang termasuk dalam kategori L, DPK, KL, D, dan M. 3. Hitung Aktiva Produktif yang diklasifikasikan 4. Tentukan Rasio Kualitas Aktiva Produktif dengan rumus : KAP = Aktiva Produktif yang diklasifikasikan Aktiva Produktif 3. Management (Manajemen) Kualitas manajemen dapat dilihat dari kualitas manusianya dalam bekerja, juga dapat dilihat dari pendidikan serta pengalaman karyawannya dalam menangani berbagai kasus yang terjadi. Unsur-unsur penilaian dalam kualitas manajemen adalah manajemen permodalan, aktiva, umum, rentabilitas dan likuiditas, yang didasarkan pada jawaban dari pertanyaan yang diajukan. 4. Earning (Rentabilitas) Didalam penilaian faktor rentabilitas bank umum yang dinilai adalah kemampuan bank dalam menghasilkan laba. Rentabilitas suatu bank dalam analisa CAMEL ini adalah meliputi besarnya rasio beban operasional terhadap pendapatan operasional operasional bank (BOPO). BOPO adalah perbandingan antara biaya operasional dengan pendapatan operasional. BOPO digunakan untuk mengukur tingkat efisiensi dan kemampuan bank dalam melakukan kegiatan operasinya. Langkah-langkah Perhitungan : 1. Lihat Laporan rugi/laba 2. Tentukan jumlah biaya operasional dan pendapatan. 3. Hitung rasio BOPO dengan menggunakan rumus : BOPO = Biaya Operasional Pendapatan Operasional 5. Liquidity (Likuiditas) Pengertian Likuiditas (Kasmir,1999:51) adalah kemampuan bank untuk membayar semua hutang- hutangnya terutama simpanan tabungan, giro, dan deposito pada saat ditagih dan dapat pula memenuhi semua permohonan kredit yang layak dibiayai. LDR (Loan to Deposit Ratio) merupakan rasio antara kredit dengan dana pihak ketiga. Semakin tinggi rasio ini, maka akan memberikan indikasi rendahnya kemampuan likuiditas bank yang bersangkutan. Hal ini disebabkan karena jumlah dana yang diperlukan untuk membiayai kredit semakin besar. Langkah-langkah Perhitungan : 1. Lihat laporan neraca 2. Tentukan Jumlah Kredit dan Dana Pihak Ketiga a. Jumlah kredit yaitu kredit yang diberikan bank yang sudah direalisir/ ditarik/dicairkan. b. Dana pihak ketiga meliputi simpanan masyarakat yang berupa giro, tabungan dan berbagai jenis deposito. 3. Hitung Rasio LDR dengan menggunakan rumus : LDR = Jumlah Kredit Yang Diberikan Dana Pihak Ketiga 2.2 Saham 2.2.1 Pengertian Saham Saham terdiri dari saham preferen (preferred stock) dan saham biasa (common stock). Saham preferen merupakan gabungan (hybrid) antara obligasi dan saham biasa. Artinya, disamping memiliki karakteristik obligasi misalnya, saham preferen memberikan hasil yang tetap, seperti bunga obligasi. Meskipun tidak sepopuler saham biasa, namun saham preferen kini cukup berkembang. Tetapi dalam penyusunan skripsi ini penulis hanya membahas mengenai saham biasa (common stock). Saham biasa atau common stock atau sering disebut saham adalah surat berharga sebagai bukti penyertaan atau pemilikan individu maupun institusi atas suatu perusahaan. (Dyah Ratih Sulistyastuti, 2002:43) Saham (share) merupakan suatu bentuk penanaman modal pada suatu entitas (badan usaha) yang dilakukan dengan menyetorkan sejumlah dana tertentu dengan tujuan untuk menguasai sebagian hak pemilikan atas perusahaan tersebut. (Sunariyah, 2004:6) 2.3 Kajian Penelitian Sejenis Maria Finsencia (2008), penelitian ini bertujuan untuk mengetahui tingkat kesehatan suatu bank, apakah bank tersebut masih dapat menjalankan fungsinya sebagai lembaga perantara dimana dana yang dihimpun dari masyarakat dapat berjalan dengan seimbang . Untuk mengetahui dalam penentuan kondisi kesehatan bank adalah menggunakan perhitungan rasio CAMEL sesuai dengan ketentuan Bank Indonesia. Sampel penelitian terdiri dari dari 2 jenis bank, yaitu bank devisa yang diwakili oleh PT. Bank Lippo,Tbk. dan bank non devisa yang diwakili oleh PT. Bank Mayora. Hasil penelitian ini menunjukkan bahwa rasio keuangan CAMEL memiliki daya klasifikasi atau daya prediksi untuk kondisi kesehatan suatu bank. Dalam penelitian ini juga memberikan bukti bahwa rasio CAR, KAP, NPM, ROA, ROE, BOPO dan LDR secara statistik berbeda untuk menentukan kondisi kesehatan suatu bank. Dari hasil perhitungan dengan rasio CAMEL, bahwa tingkat kesehatan pada PT. Bank Lippo,Tbk. berada dalam kondisi sangat sehat, sedangkan pada PT. Bank Mayora masih dapat dikategorikan sebagai bank yang cukup sehat, karena masih dapat menjalankan fungsinya sebagai lembaga perantara. 3. Metode Penelitian 3.1 Populasi dan Sampel Populasi merupakan objek atau subjek yang berada dalam satu wilayah dan memenuhi syarat tertentu berkaitan dengan masalah penelitian. Adapun yang menjadi populasi dalam penelitian ini adalah perusahaan yang tergabung dalam perusahan sektor perbankan periode tahun 2004-2008. Dari populasi yang ada diambil sampel penelitian yang dapat mewakili populasi yang ada. Sedangkan cara penarikan sampel dilakukan melalui purposive sampling untuk pemilihan sampel secara acak yang memiliki tujuan atau target tertentu. Untuk pemilihan sampel dengan mendasarkan pada kriteria tertentu. Kriteria yang digunakan adalah : 1. Perusahaan perbankan yang terdaftar di Bursa Efek Indonesia untuk tahun 20042008. 2. Perusahaan sampel yang menerbitkan laporan keuangan dan catatan laporan keuangan tahunan (annual report) untuk tahun 2004-2008. 3. Sampel mempunyai laporan tahunan yang berakhir tanggal 31 Desember. Tabel 3.1 SAMPEL BANK NO NAMA BANK 1 PT. Bank Central Asia Tbk 2 PT. Bank Danamon Indonesia Tbk 3 PT. Bank Mandiri Tbk 4 PT. Bank Negara Indonesia (Persero) Tbk 5 PT. Bank Rakyat Indonesia (Persero) Tbk 6 PT. Bank Permata Tbk Alasan pemilihan perusahaan perbankan yang telah go public sebagai berikut : Persaingan antarbank, khususnya bank penguasa pasar, dalam memperebutkan nasabah cukup ketat, misalnya dalam hal pelayanan (service). Pentingnya pelayanan (di perbankan), bahkan mengundang Institute of Service Management Studies (ISMS) untuk melakukan sebuah survey. Lembaga riset yang berpusat di Jakarta ini mencoba melihat sejauh mana kualitas pelayanan bank-bank besar penguasa pasar di Daerah Khusus Ibu Kota (DKI) Jakarta. Bank tersebut yaitu bank-bank yang bergerak di bidang retail banking dengan aset total minimal Rp10 triliun dan mempunyai minimal lima kantor di Jakarta, baik kantor cabang, kantor cabang pembantu maupun kantor kas. 3.2 Metode Analisis a. Uji Normalitas Data 3.3 Uji Asumsi Klasik a. Uji Multikolinearitas b. Uji Heteroskedastisitas c. Uji Autokorelasi 4. Pembahasan 4.1 Analisis Pengujian Asumsi Klasik Uji normalitas data bertujuan untuk menguji apakah dalam model regresi, variabel terikat dan variabel bebas keduanya mempunyai distribusi normal atau tidak (Ghozali, 2001). Uji normalitas data dalam penelitian ini menggunakan KolmogrovSmirnov Test untuk masing-masing variabel. Untuk uji Kolmogrov-Simrnov Test akan dilihat dari probabilitasnya. 3.4 Uji Hipotesis a. Uji Regresi Linier Berganda b. Uji Korelasi Berganda c. Uji Determinasi d. Uji t e. Uji F Tabel 4.1 Hasil Uji Normalitas Data Variabel Sig. Kesimpulan Harga Saham 0.530 Ho diterima (Data berdistribusi normal) CAR 0.972 Ho diterima (Data berdistribusi normal) KAP 0.096 Ho diterima (Data berdistribusi normal) BOPO 0.495 Ho diterima (Data berdistribusi normal) LDR 0.726 Ho diterima (Data berdistribusi normal) Sumber : Data yang Diolah dengan SPSS 15.00 (Lihat Lampiran) Pada tabel 4.1 diatas, diketahui bahwa variabel Harga Saham, CAR, KAP, BOPO dan LDR memiliki p-value yang lebih besar dari 0,05, masing-masing adalah sebesar 0,530; 0,972; 0,096; 0,495; 0,726 yang berarti data berdistribusi normal. Dari hasil pengolahan data statistik diperoleh tabel pengujian multikolinearitas Tabel 4.2 Hasil Uji Multikolinearitas Variabel VIF Kesimpulan CAR 1.177 Ho diterima (Tidak ada multikolinearitas) KAP 1.461 Ho diterima (Tidak ada multikolinearitas) BOPO 1.448 Ho diterima (Tidak ada multikolinearitas) LDR 1.444 Ho diterima (Tidak ada multikolinearitas) Sumber : Data yang Diolah dengan SPSS 15.00 (Lihat Lampiran) Berdasarkan tabel 4.2 diketahui bahwa seluruh variabel independen mempunyai nilai VIF < 5, yaitu pada variabel CAR sebesar 1,177, KAP sebesar 1,461, BOPO sebesar 1,448, dan LDR sebesar 1,444. Maka kesimpulannya adalah Ho diterima, yang berarti model regresi tersebut terhindar dari masalah multikolinearitas, yaitu tidak ditemukannya korelasi di antara CAR, KAP, BOPO, dana LDR. Hasil pengujian heteroskedastisitas ditunjukkan pada tabel berikut : Tabel 4.3 Hasil Uji Heteroskedastisitas Variabel Sig. Kesimpulan CAR 0.794 Ho diterima (Tidak ada heteroskedastisitas) KAP 0.598 Ho diterima (Tidak ada heteroskedastisitas) BOPO 0.416 Ho diterima (Tidak ada heteroskedastisitas) LDR 0.166 Ho diterima (Tidak ada heteroskedastisitas) Sumber : Data yang Diolah dengan SPSS 15.00 (Lihat Lampiran) keempat variabel independen tersebut, seluruh nilai signifikannya lebih besar dari 0,05 maka Ho diterima, yang berarti tidak terdapat masalah heteroskedastisitas dalam model regresi. Hal ini menunjukkan bahwa varian dari residual satu pengamatan ke pengamatan lain bersifat homogen. Dari hasil uji di atas pada tabel 4.3 diketahui bahwa variabel CAR memiliki nilai signifikan sebesar 0,794, variabel KAP memiliki nilai signifikan sebesar 0,598, variabel BOPO memiliki nilai signifikan sebesar 0,416, dan variabel LDR memiliki nilai signifikan sebesar 0,166. Dari hasil Tabel 4.4 Hasil Uji Autokorelasi Model Summaryc Model 1 2 Adjusted R Square ,572 ,585 R R Square ,794a ,631 ,793b ,628 Std. Error of the Estimate ,51275 ,50464 DurbinWatson ,962 a. Predictors: (Constant), LDR, CAR, BOPO, KAP b. Predictors: (Constant), LDR, CAR, KAP c. Dependent Variable: Harga Saham Sumber : Data yang Diolah dengan SPSS 15.00 (Lihat Lampiran) Dari hasil output di atas didapat nilai DW yang dihasilkan dari model regresi adalah 0,962. Karena angka D – W diantara -2 sampai +2, sehingga kesimpulan yang didapat untuk model ini adalah tidak ada autokorelasi yaitu tidak ada korelasi yang terjadi antara residual pada satu pengamatan dengan pengamatan lain dalam model regresi. Dengan demikian model regresi yang digunakan dapat diteruskan karena tidak melanggar uji asumsi klasik. 4.2 Analisis Regresi Linier Berganda Analisis data dilakukan dengan menggunakan regresi berganda yang bertujuan untuk mengetahui pengaruh antara variabel independen yaitu CAR, KAP, BOPO, dan LDR terhadap variabel dependen yaitu Harga saham. Hasil pengujian statistik regresi berganda dengan menggunakan SPSS versi 15.0 disajikan dalam tabel sebagai berikut : Tabel 4.5 Hasil Pengujian Regresi Berganda Coefficientsa Model 1 2 (Constant) CAR KAP BOPO LDR (Constant) CAR KAP LDR Unstandardized Coefficients B Std. Error -2,735 3,276 2,066 ,383 -,491 ,145 ,259 ,603 ,961 ,433 -1,750 2,303 2,055 ,376 -,466 ,130 ,999 ,417 Standardized Coefficients Beta ,712 -,498 ,063 ,324 ,708 -,472 ,337 t -,835 5,397 -3,392 ,429 2,221 -,760 5,467 -3,589 2,399 Sig. ,412 ,000 ,002 ,671 ,036 ,454 ,000 ,001 ,024 a. Dependent Variable: Harga Saham Sumber : Data yang Diolah dengan SPSS 15.00 (Lihat Lampiran) Dalam tabel 4.5 dapat dilihat hubungan variabel CAR, KAP, BOPO, dan LDR (independen) terhadap variabel Harga saham (dependen). Sehingga didapat bentuk persamaan regresi berganda sebagar berikut: Y’ = (2,735) + 2,066X1 + (0,491)X2 + 0,259X3 + 0,961X4 Setelah di antilog, maka hasilnya adalah : Y’ = 0,064 + 7,893X1 + 0,612X2 + 1,295X3 + 2,614X4 Dari hasil pengujian regresi berganda maka dapat diketahui bahwa konstanta adalah sebesar 0,064 artinya apabila tidak terdapat variabel independen seperti CAR, KAP, BOPO, dan LDR, maka besarnya Harga Saham perusahaan adalah sebesar 0,064 dengan asumsi besarnya variabelvariabel yang lain tidak berubah. Koefisien regresi CAR pada pengujian tersebut sebesar 7,893 artinya CAR memiliki pengaruh positif terhadap harga saham perusahaan dimana bila CAR naik sebesar 1% maka harga saham akan naik sebesar 7,893 dengan asumsi besarnya variabel-variabel yang lainnya tidak berubah. Koefisien regresi KAP pada pengujian tersebut sebesar 0,612 artinya KAP memiliki pengaruh positif terhadap harga saham perusahaan dimana bila KAP naik sebesar 1% maka harga saham perusahaan akan naik sebesar 0,612 dengan asumsi besarnya variabel-variabel yang lain tidak berubah. Koefisien regresi BOPO pada pengujian tersebut sebesar 1,295 artinya BOPO memiliki pengaruh positif terhadap harga saham perusahaan dimana bila BOPO naik sebesar 1% maka harga saham perusahaan akan naik sebesar 1,295 dengan asumsi besarnya variabel-variabel yang lain tidak berubah. Koefisien regresi LDR pada pengujian tersebut sebesar 2,614 artinya LDR memiliki pengaruh positif terhadap harga saham perusahaan dimana bila nilai LDR naik sebesar 1% maka harga saham perusahaan akan naik sebesar 2,614 dengan asumsi besarnya variabel-variabel yang lain tidak berubah. Setelah dilakukan perhitungan regresi dengan menggunakan rumus persamaan di atas, maka langkah pengujian statistik untuk menguji hipotesis dalam penulisan ini dilanjutkan dengan uji korelasi ganda (R), uji koefisien determinasi (R²), uji parsial (uji t), dan uji serentak (uji F). Analisis Korelasi Ganda (R) digunakan untuk mengetahui hubungan antara dua atau lebih variabel independent (X1,X2,...,Xn) terhadap variabel dependen (Y) secara serentak. Dari hasil analisis regresi, lihat pada output model summary dan disajikan sebagai berikut : Tabel 4.6 Hasil Uji Korelasi Ganda (R) Model Summary c Model 1 2 R ,794a ,793b R Square ,631 ,628 Adjusted R Square ,572 ,585 Std. Error of the Estimate ,51275 ,50464 a. Predictors: (Constant), LDR, CAR, BOPO, KAP b. Predictors: (Constant), LDR, CAR, KAP c. Dependent Variable: Harga Saham Sumber : Data yang Diolah dengan SPSS 15.00 (Lihat Lampiran) Berdasarkan tabel di atas diperoleh angka R sebesar 0,730. Hal ini menunjukkan bahwa terjadi hubungan yang kuat antara CAR, KAP, BOPO, dan LDR terhadap Harga Saham. Koefisien determinasi adalah angka atau indeks yang digunakan untuk mengetahui sumbangan sebuah variabel atau lebih (variabel bebas, x) terhadap variasi (naik atau turunnya) variabel yang lain (variabel tidak bebas, y). Nilai koefisien determinasi berarti antara 0 sampai 1 (0 < KD < 1). Nilai R² yang kecil menunjukkan bahwa kemampuan variabel-variabel bebas dalam menjelaskan variabel tidak bebas sangat terbatas. Sedangkan R² yang mendekati 1 berarti variabel bebas memberikan hampir semua informasi yang dibutuhkan untuk memprediksi variasi variabel tidak bebas. Karena dalam penelitian ini digunakan lebih dari 2 variabel bebas maka digunakan Adjusted R² (R² yang disesuaikan) sebagai koefisien determinasi dari kolom adjusted R square (R²) pada output SPSS diperoleh angka sebagai berikut : Tabel 4.7 Hasil Uji Determinasi (R2) Model Summary c Model 1 2 R ,794a ,793b R Square ,631 ,628 Adjusted R Square ,572 ,585 Std. Error of the Estimate ,51275 ,50464 a. Predictors: (Constant), LDR, CAR, BOPO, KAP b. Predictors: (Constant), LDR, CAR, KAP c. Dependent Variable: Harga Saham Sumber : Data yang Diolah dengan SPSS 15.00 (Lihat Lampiran) Dari hasil pengolahan regresi berganda diketahi bahwa koefisien determinasi Adjusted R² = 0,533. Artinya seluruh variabel independen (CAR, KAP, BOPO, dan LDR) hanya mampu menjelaskan variasi dari variabel dependen (harga saham) adalah sebesar 53,3%. sedangkan sisanya (100% - 53,3% = 46,7%) mampu dijelaskan oleh faktor-faktor lain yang tidak diikutsertakan dalam model. Uji t dilakukan untuk mengetahui hubungan dari masing-masing variabel bebas (CAR, KAP, BOPO, dan LDR) terhadap variabel tidak bebas (harga saham). Tabel 4.8 Hasil Uji Parsial (Uji t) Variabel t Sig. Kesimpulan CAR 5,937 0.000 Ho diterima KAP -3.392 0.002 Ho diterima BOPO 0.429 0.671 Ho diterima LDR 2.221 0.036 Ho diterima Sumber : Data yang Diolah dengan SPSS 15.00 (Lihat Lampiran) Pengaruh CAR terhadap Harga Saham Hipotesis 1: Ho1 : secara parsial tidak ada pengaruh yang signifikan antara CAR terhadap harga saham Ha1 : secara parsial ada pengaruh yang signifikan antara CAR terhadap harga saham Berdasarkan hasil uji t yang telah dilakukan pada tabel 4.20 bahwa CAR menghasilkan p-value sebesar 0,002 lebih kecil dari 0,05 (t hitung sebesar 3,475 > t tabel sebesar 1,697). Dari hasil tersebut maka dapat ditarik kesimpulan bahwa Ho ditolak, yang berarti secara parsial ada pengaruh yang signifikan antara CAR terhadap harga saham pada perusahaan perbankan yang terdaftar di BEI. Rasio CAR digunakan untuk mengukur sejauh mana kemampuan permodalan bank dalam mengantisipasi penurunan aktiva. Pada dasarnya semakin tinggi CAR maka akan semakin tinggi pula harga saham karena bank yang mempunyai CAR yang tinggi berarti bank tersebut mempunyai modal yang cukup untuk melakukan kegiatan usahanya dan cukup pula menanggung resiko apabila bank tersebut dilikuidasi. Dengan kondisi seperti itu yaitu modal yang cukup maka suatu bank akan dapat membiayai produk jasanya yang banyak, selain itu CAR yang besar sama dengan modal yang besar dan aktiva berisiko rendah. Hal yang pokok adalah dengan CAR yang tinggi, risiko dalam berinvestasi rendah. Hal seperti itulah yang akan mendorong para investasi berbondongbondong untuk membeli saham tersebut. Sesuai hukum permintaan dan penawaran, maka kondisi tersebut akan meningkatkan harga saham. Pengaruh KAP terhadap Harga Saham Hipotesis 2 : Ho2 : secara parsial tidak ada pengaruh yang signifikan antara KAP terhadap harga saham Ha2 : secara parsial ada pengaruh yang signifikan antara KAP terhadap harga saham Berdasarkan hasil uji t yang telah dilakukan pada tabel 4.20 bahwa KAP menghasilkan p-value sebesar 0,005 lebih kecil dari 0,05 (t hitung sebesar -3,087 > t tabel sebesar 1,697). Dari hasil tersebut maka dapat ditarik kesimpulan bahwa Ho ditolak, yang berarti secara parsial ada pengaruh yang signifikan antara KAP terhadap harga saham pada perusahaan perbankan yang terdaftar di BEI. KAP adalah untuk menilai jenis-jenis asset yang dimiliki oleh bank. Penilaian asset harus sesuai dengan Peraturan Bank Indonesia dengan membandingkan antara aktiva produktif yang diklasifikasikan dengan aktiva produktif. Semakin sedikit aktiva produktif yang diklasifikasikan (bermasalah), maka semakin besar pengembalian keuntungan berupa bunga yang akan diperoleh bank. Sehingga mampu mengggambarkan kinerja perusahaan, yang akhirnya akan mampu mempengaruhi harga saham perusahaan yang bersangkutan. Karena proyeksi harga saham dilakukan dengan mempertimbangkan proyeksi prestasi perusahaan dimasa depan. Prestasi perusahaan yang dinilai dikaitkan dengan kondisi fundamental atau kinerja keuangan perusahaan. Kondisi fundamental mencerminkan kinerja variabel-variabel keuangan yang dianggap mendasar atau penting dalam perubahan harga saham. Para penganut analisis fundamental berasumsi bahwa apabila kondisi fundamental atau kinerja keuangan perusahaan semakin baik maka harga saham yang diharapkan juga akan mengalami kenaikan. Pengaruh BOPO terhadap Harga Saham Hipotesis 1: Ho3 : secara parsial tidak ada pengaruh yang signifikan antara BOPO terhadap harga saham Ha3 : secara parsial ada pengaruh yang signifikan antara BOPO terhadap harga saham Berdasarkan hasil uji t yang telah dilakukan pada tabel 4.20 bahwa BOPO menghasilkan p-value sebesar 0,699 lebih besar dari 0,05 (t hitung sebesar 0,391 < t tabel sebesar 1,697). Dari hasil tersebut maka dapat ditarik kesimpulan bahwa Ho diterima, yang berarti secara parsial tidak ada pengaruh yang signifikan antara BOPO terhadap harga saham pada perusahaan perbankan yang terdaftar di BEI. Hal tersebut disebabkan adanya kebijakankebijakan yang mengarah pada upaya ekspansi yang membutuhkan biaya yang besar. Tetapi pihak ketiga tidak perlu mengkhawatirkan anggapan akan turunnya penilaian kinerja keuangan bank oleh para investor. Besarnya pengeluaran atau yang disebut pula beban operasional ini tidak terlalu berpengaruh terhadap perubahan harga saham. Asalkan beban operasional tersebut tidak menimbulkan kerugian atau bank masih memiliki laba kotor yang cukup memadai, harga saham masih dapat meningkat. Pengaruh LDR terhadap Harga Saham Hipotesis 1: Ho4 : secara parsial tidak ada pengaruh yang signifikan antara LDR terhadap harga saham Ha4 : secara parsial ada pengaruh yang signifikan antara LDR terhadap harga saham Berdasarkan hasil uji t yang telah dilakukan pada tabel 4.20 bahwa LDR menghasilkan p-value sebesar 0,251 lebih besar dari 0,05 (t hitung sebesar 1,175 < t tabel sebesar 1,697). Dari hasil tersebut maka dapat ditarik kesimpulan bahwa Ho ditolak, yang berarti secara parsial ada pengaruh yang signifikan antara LDR terhadap harga saham pada perusahaan perbankan yang terdaftar di BEI. LDR mencerminkan kegiatan usaha atau operasi sehari-hai perbankan. Bagaiman operasinya dibiayai, apakah lebih banyak dari hutang atau modal perusahaan. Investor akan lebih memilih bank-bank yang mampu membiayai operasinya dengan modal atau apabila harus dibiayai dengan hutang, maka bank tersebut harus bisa mengembalikannya dengan asset yang dimilikinya. Dengan likuiditas bank yang tinggi maka hal tersebut akan dapat meningkatkan kepercayaan konsumen pada bank tersebut. Sehingga membuat para investor melirik perusahaan tersebut untuk menanamkan modalnya dan akan berdampak pada kenaikan harga saham. Analisis Uji Serentak (Uji F), digunakan untuk menguji apakah secara bersama-sama seluruh variabel independen (CAR, KAP, BOPO, dan LDR) mempunyai pengaruh yang signifikan terhadap variabel dependen (Harga saham). Demikian pula sebaliknya secara bersama-sama seluruh variabel independen (CAR, KAP, BOPO, dan LDR) tidak mempunyai pengaruh yang signifikan terhadap variabel dependen (harga saham). Tabel 4.9 Hasil Uji Simultan (Uji F) ANOVAc Model 1 2 Regression Residual Total Regression Residual Total Sum of Squares 11,231 6,573 17,804 11,183 6,621 17,804 df 4 25 29 3 26 29 Mean Square 2,808 ,263 F 10,680 Sig. ,000a 3,728 ,255 14,637 ,000b a. Predictors: (Constant), LDR, CAR, BOPO, KAP b. Predictors: (Constant), LDR, CAR, KAP c. Dependent Variable: Harga Saham Sumber : Data yang Diolah dengan SPSS 15.00 (Lihat Lampiran) Dari pengujian regresi dengan melihat tabel anova, diketahui bahwa p-value sebesar 0,000 lebih kecil dari 0,05 (F-hitung sebesar 10,680 > F-tabel sebesar 2,98) maka Ho ditolak, yang berarti secara bersamasama ada pengaruh yang signifikan antara seluruh variabel independen (CAR, KAP, BOPO, dan LDR) terhadap variabel dependen (harga saham). Hal ini menunjukkan bahwa variabel-variabel independent merupakan faktor penjelas yang nyata bagi variasi dalam variabel independent. 5. Penutup 5.1 Kesimpulan Setelah melakukan perhitungan dan analisis pada setiap komponen Permodalan (Capital), Kualitas Aset (Asset Quality), Rentabilitas (Earning), dan Likuiditas (Liquidity), maka dapat ditarik kesimpulan sebagai berikut : 1. Tingkat kesehatan PT. Bank Central Asia Tbk selama periode 2004-2005 berada pada posisi yang baik, secara keseluruhan Bank BCA berada pada peringkat 1. Semua faktor yang dianalisis memiliki peringkat yang baik diatas ketentuan Bank Indonesia. 2. Tingkat kesehatan PT. Bank Danamon Tbk selama periode 2004-2005 berada pada posisi yang baik, secara keseluruhan Bank Danamon berada pada peringkat 1. Semua faktor yang dianalisis memiliki peringkat yang baik diatas ketentuan Bank Indonesia. 3. Tingkat kesehatan PT. Bank Mandiri (Persero) Tbk selama periode 2004- 2008 berada pada posisi yang baik, secara keseluruhan Bank Mandiri berada pada peringkat 1. Hampir semua faktor yang dianalisis memiliki peringkat yang baik diatas ketentuan Bank Indonesia, hanya Return on Equity (ROE), Net Profit Margin (NPM), dan BOPO yang memiliki peringkat kurang baik, tetapi peringkat tersebut mampu diperbaiki pada tahum 2006-008. Perbandingan tingkat kesehatan PT Bank Mandiri (Persero) Tbk dari tahun 2004 sampai dengan tahun 2008 tidak terlalu signifikan. Bank Mandiri hanya mengalami perbaikan peringkat faktor pada APYD dibandingkan dengan total aktiva produktif dan BOPO (Biaya Operasional dibandingkan dengan Pendapatan Operasional). Namun Bank Mandiri secara keseluruhan berada pada posisi tingkat sehatan yang baik. 4. Tingkat kesehatan PT. Bank Negara Indonesia (Persero) Tbk selama periode 2004-2008 berada pada posisi yang baik, secara keseluruhan Bank Mandiri berada pada peringkat 1. Hampir semua faktor yang dianalisis memiliki peringkat yang baik diatas ketentuan Bank Indonesia, hanya APYD dibandingkan dengan total aktiva produktif memiliki peringkat kurang baik, tetapi peringkat tersebut mampu diperbaiki pada tahum 2006-008. Namun Bank Mandiri secara keseluruhan berada pada posisi tingkat sehatan yang baik. 5. Tingkat kesehatan PT Bank Rakyat Indonesia (Persero) Tbk selama periode 2004-2005 berada pada posisi yang baik, secara keseluruhan Bank BRI berada pada peringkat 1. Hampir semua faktor yang dianalisis memiliki peringkat yang baik diatas ketentuan Bank Indonesia. Perbandingan tingkat kesehatan PT. Bank Rakyat Indonesia (Persero) Tbk dari tahun 2004 sampai dengan tahun 2008 tidak terlalu signifikan. Dari 9 faktor yang dianalisis, BRI hanya mengalami penurunan peringkat faktor pada 2 faktor, yaitu APYD dibandingkan dengan total aktiva produktif dan BOPO (Biaya Operasional dibandingkan dengan Pendapatan Operasional). Namun secara keseluruhan BRI mengalami perbaikan rasio. 6. Tingkat kesehatan PT. Bank Permata Tbk selama periode 2004- 2008 berada pada posisi yang baik, secara keseluruhan Bank Mandiri berada pada peringkat 1. Hampir semua faktor yang dianalisis memiliki peringkat yang baik diatas ketentuan Bank Indonesia. Perbandingan tingkat kesehatan PT. Bank Permata Tbk dari tahun 2004 sampai dengan tahun 2008 tidak terlalu signifikan. Bank Permata hanya mengalami perbaikan peringkat faktor pada Return on Equity (ROE). Namun Bank Permata secara keseluruhan berada pada posisi tingkat sehatan yang baik. 7. Pengaruh CAR, KAP, BOPO dan LDR terhadap harga saham secara parsial dan simultan pada periode tahun 2004-2008. dari hasil pengujian penulis dapat disimpulkan bahwa : (a) Pengujian yang dilakukan antara CAR (X1) terhadap harga saham (Y) menunjukkan bahwa variabel CAR (X1) memiliki hubungan yang kuat signifikan dengan harga saham (Y) dan berpengaruh secara signifikan terhadap variabel harga saham (Y) secara parsial. (b) Pengujian yang dilakukan antara KAP (X2) terhadap harga saham (Y) menunjukkan bahwa variabel KAP (X2) memiliki hubungan yang kuat signifikan dengan harga saham (Y) dan berpengaruh secara signifikan terhadap variabel harga saham (Y) secara parsial. (c) Pengujian yang dilakukan antara BOPO (X3) terhadap harga saham (Y) menunjukkan bahwa variabel BOPO (X3) memiliki hubungan yang kuat signifikan dengan harga saham (Y) dan tidak berpengaruh secara signifikan terhadap variabel harga saham (Y) secara parsial. (d) Pengujian yang dilakukan antara LDR (X4) terhadap harga saham (Y) menunjukkan bahwa variabel LDR (X4) memiliki hubungan yang kuat signifikan dengan harga saham (Y) dan berpengaruh secara signifikan terhadap variabel harga saham (Y) secara parsial. (e) Pengaruh CAR (X1), KAP (X2), BOPO (X3), LDR (X4) terhadap harga saham (Y) secara simultan menunjukkan bahwa keempat variabel memiliki pengaruh yang kurang signifikan terhadap harga saham (Y) serta berpengaruh secara simultan (bersama-sama) terhadap variabel harga saham (Y). 5.2 Saran 1. Meningkatkan kinerja manajemen risiko kredit agar jumlah APYD dapat ditekan dalam jumlah yang sekecil mungkin, sehingga kemungkinan adanya aktiva produktif yang berpotensi tidak menghasilkan penghasilan dan atau menimbulkan kerugian akan berkurang. 2. Melakukan efisiensi biaya operasional bank, seperti penggunaan listrik, telepon dan alat tulis kantor untuk hal yang kurang DAFTAR PUSTAKA Arifin 2008, Analisis Penilaian Tingkat Kesehatan Bank Dengan Menggunakan Metode Camels (Studi Kasus pada Bank X), Skripsi Fakultas Ekonomi Universitas Gunadarma, Jakarta. Darmadji, Tjiptono dan Hendy M. Fakhruddin, 2006, Pasar Modal di Indonesia Pendekatan dan Tanya Jawab, Edisi 2, Salemba Empat, Jakarta. Finsencia, Maria 2008, Analisis Perbandingan Tingkat Kesehatan Bank Antara Bank Devisa Dan Bank Non Devisa Dengan bermanfaaat. Dengan berkurangnya biaya operasional, maka laba yang diperoleh akan meningkat. Hal ini dapat memperbaiki rasio Return on Asset (ROA), Return on Equity (ROE) dan Biaya Operasional dibandingkan dengan Pendapatan Operasional (BOPO). 3. Menjaga rasio Loan to Deposits Ratio (LDR) tetap berada diatas 50% dan dibawah 75%, agar Bank tetap pada posisi likuid tetapi tetap memperhatikan penyaluran kredit sebagai salah satu sumber pendapatan bank yang utama. 4. Bagi investor yang ingin melakukan investasi pada bidang perbankan, hendaknya dapat mempertimbangkan faktor fundamental, faktor teknikal, serta psikologi pasar secara umum. 5. Bagi para emiten lebih baik melihat variabel yang lain juga selain variabel CAR, KAP, BOPO, dan LDR yang telah penulis bahas dalam penelitian. Menggunakan Perhitungan Rasio Camel (Studi Kasus Pada PT.Bank Lippo,Tbk Dan PT.Bank Mayora), Skripsi Fakultas Ekonomi Universitas Gunadarma, Jakarta. Husnan, Suad dan Enny Pudjiastuti, 2004, Dasar-Dasar Teori Portopolio dan Analisis Sekuritas, Edisi Tiga, UPP AMP YKPN, Yogyakarta. Kasmir, 2002, Manajemen Perbankan, Edisi Satu, Cetakan Ketiga, Grafindo Persada, Jakarta. Kasmir, 1999, Bank dan Lembaga Keuangan Lainnya, PT. Raja Grafindo Persada. Jakarta. Priyatno, Dwi, 2008, Mandiri Belajar SPSS, Yogyakarta : Mediakom. Sari, Dwi Meirita 2007, Pengaruh Kinerja Bank Terhadap Harga Saham Pada Bank yang Go Public Periode 2000-2006, Skripsi Fakultas Ekonomi Universitas Gunadarma, Jakarta. Siamat, Dahlan, 2004, Manajemen Lembaga Keuangan, Edisi Keempat, FE Universitas Indonesia, Jakarta. Sulistyastuti, Dyah Ratih, 2002, Saham dan Obligasi Ringkasan Teori dan Soal Jawab, Universitas Atma Jaya, Yogyakarta. Sunariyah, 2004, Pengantar Pengetahuan Pasar Modal, Edisi Empat, UPP AMP YKPN, Yogyakarta. Triandanu, Sigit & Totok Budisantoso, 2006, Bank dan Lembaga Keuangan Lainnya, Edisi Keempat, Salemba Empat, Yogyakarta. Http://www.idx.co.id// Http://www.bi.go.id//