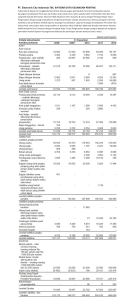

Laporan Keuangan Konsolidasian Per 30 Juni 2013 (Tidak Diaudit)

advertisement