BAB II TINJAUAN PUSTAKA 2.1 Saham 2.1.1 Arbitrage Pricing

advertisement

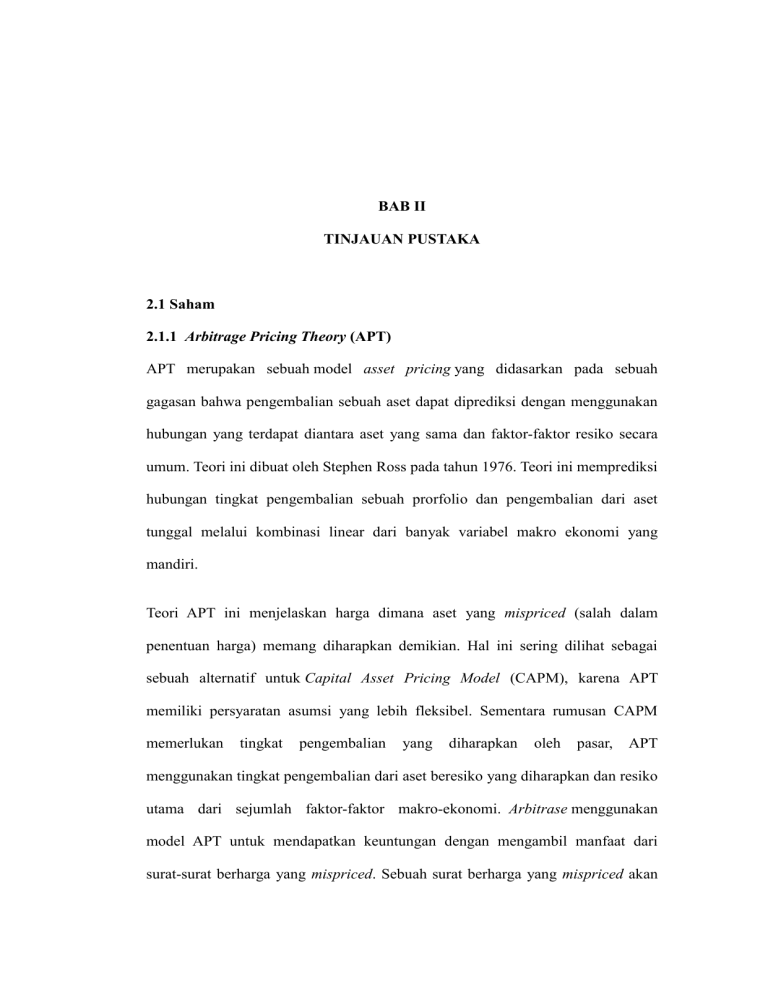

8 BAB II TINJAUAN PUSTAKA 2.1 Saham 2.1.1 Arbitrage Pricing Theory (APT) APT merupakan sebuah model asset pricing yang didasarkan pada sebuah gagasan bahwa pengembalian sebuah aset dapat diprediksi dengan menggunakan hubungan yang terdapat diantara aset yang sama dan faktor-faktor resiko secara umum. Teori ini dibuat oleh Stephen Ross pada tahun 1976. Teori ini memprediksi hubungan tingkat pengembalian sebuah prorfolio dan pengembalian dari aset tunggal melalui kombinasi linear dari banyak variabel makro ekonomi yang mandiri. Teori APT ini menjelaskan harga dimana aset yang mispriced (salah dalam penentuan harga) memang diharapkan demikian. Hal ini sering dilihat sebagai sebuah alternatif untuk Capital Asset Pricing Model (CAPM), karena APT memiliki persyaratan asumsi yang lebih fleksibel. Sementara rumusan CAPM memerlukan tingkat pengembalian yang diharapkan oleh pasar, APT menggunakan tingkat pengembalian dari aset beresiko yang diharapkan dan resiko utama dari sejumlah faktor-faktor makro-ekonomi. Arbitrase menggunakan model APT untuk mendapatkan keuntungan dengan mengambil manfaat dari surat-surat berharga yang mispriced. Sebuah surat berharga yang mispriced akan 9 memiliki harga yang berbeda dengan harga yang secara teori diprediksi oleh model tersebut. Dengan mengambil posisi jual pada surat berharga yang over priced (dinilai terlalu tinggi), sementara secara bersamaan mengambil posisi beli pada portfolio yang menggunakan perhitungan APT, maka arbitrase berada dalam posisi untuk mengambil keuntungan yang secara teori bebas-resiko. Menurut Husnan (2005), “saham merupakan secarik kertas yang menunjukkan hak pemodal (yaitu pihak yang memiliki kertas tersebut) untuk memperoleh bagian dari prospek atau kekayaan organisasi yang menerbitkan sekuritas tersebut dan berbagai kondisi yang memungkinkan pemodal tersebut menjalankan haknya”. Saham merupakan salah satu dari beberapa alternatif yang dapat dipilih untuk berinvestasi. Sedangkan menurut Jogiyanto (2000), Saham adalah tanda kepemilikan dari perusahaan yang mewakilkan kepada manajemen untuk menjalankan operasi perusahaan. Jadi saham merupakan surat berharga yang merupakan tanda kepemilikan seseorang atau badan terhadap suatu perusahaan. Dalam hal ini saham memiliki arti sebagai surat berharga yang dikeluarkan perusahaan yang berbentuk perseroan terbatas (PT) atau yang disebut emiten. Saham sebagai salah satu alternatif media investasi memiliki potensi tingkat keuntungan dan kerugian yang lebih besar dibandingkan media investasi lainnya dalam jangka panjang. Untuk itu anda perlu mempelajari seluk-beluk investasi saham ini terlebih dahulu, agar anda bisa terhindar dari kerugian yang tidak seharusnya terjadi. Sebagai seorang calon investor tentu ingin mempunyai saham dengan nilai jual yang tinggi, oleh sebab itu diperlukan ketelitian agar tidak mengalami kerugian pada saat berinvestasi. 10 Sifat dasar investasi saham adalah memberikan peran bagi investor dalam memperoleh laba perusahaan. Setiap pemegang saham merupakan sebagian pemilik perusahaan, sehingga mereka berhak atas sebagian dari laba perusahaan. Namun hak tersebut terbatas karena pemegang saham berhak atas bagian penghasilan perusahaan hanya setelah seluruh kewajiban perusahaan dipenuhi. Pada dasarnya saham dapat digunakan untuk mencapai tiga tujuan investasi utama sebagaimana yang dikemukakan oleh Kertonegoro (2000) yaitu: 1. Sebagai gudang nilai, berarti investor mengutamakan keamanan prinsipal, sehingga mereka akan mencari saham blue chips dan saham non-spekulatif lainnya. 2. Untuk pemupukan modal, berarti investor mengutamakan investasi jangka panjang, sehingga mereka akan mencari saham pertumbuhan untuk memperoleh capital gain atau saham sumber penghasilan untuk mendapat dividen. 3. Sebagai sumber penghasilan, berarti investor mengandalkan pada penerimaan dividen sehingga mereka akan mencari saham penghasilan yang bermutu baik dan hasil tinggi. 2.1.2 Harga Saham Definisi harga saham menurut Jogiyanto (2010), adalah: “Harga saham yang terjadi dipasar bursa pada saat tertentu yang ditentukan oleh pelaku pasar dan ditentukan oleh permintaan dan penawaran saham yang bersangkutan dipasar modal. Menurut Sawidji (2000), harga saham dapat dibedakan sebagai berikut: 11 1. Harga Nominal Harga nominal merupakan harga yang tercantum dalam sertifikat saham yang ditetapkan oleh emiten untuk menilai setiap lembar saham yang dikeluarkan. Besarnya harga nominal memberikan arti penting karena deviden yang dibayarkan atas saham biasanya ditetapkan berdasarkan nilai nominal. 2. Harga Perdana Harga perdana merupakan harga pada waktu saham tersebut dicatat di bursa efek dalam rangka penawaran umum penjualan saham perdana yang disebut dengan IPO (Initial Public Offering). Harga saham pada pasar perdana biasanya ditetapkan oleh penjamin emisi (underwriter) dan emiten. Dengan demikian akan diketahui berapa harga saham emiten itu akan dijual kepada masyarakat. 3. Harga pasar Harga pasar adalah harga jual dari investor yang satu dengan investor yang lain. Harga ini terjadi setelah saham tersebut dicatatkan di bursa efek. Transaksi disini tidak lagi melibatkan emiten dan penjamin emisi. Harga inilah yang disebut sebagai harga di pasar sekunder dan merupakan harga yang benar-benar mewakili harga perusahaan penerbitnya, karena pada transaksi di pasar sekunder, kecil sekali terjadi negosiasi harga antara investor dengan perusahaan penerbit. Harga yang setiap hari diumumkan di surat kabar atau media lain adalah harga pasar yang tercatat pada waktu penutupan (closing price) aktivitas di Bursa Efek Indonesia. 12 Harga saham yang berlaku di pasar modal biasanya ditentukan oleh para pelaku pasar yang sedang melangsungkan perdagangan sahamnya. Dengan harga saham yang ditentukan otomatis perdagangan saham di bursa efek akan berjalan. Sementara saham sendiri adalah suatu kepemilikan aset seperti instrumen dari kegiatan finansial suatu perusahaan yang biasa disebut juga dengan efek. Harga saham dari suatu perusahaan tentu saja berbeda-beda tergantung bagaimana suatu perusahaan tersebut nilai jualnya di bursa saham. 2.1.3 Faktor-Faktor Yang Mempengaruhi Harga Saham Harga saham yang terjadi di pasar modal selalu berfluktuasi dari waktu ke waktu. Fluktuasi harga saham tersebut akan ditentukan oleh kekuatan penawaran dan permintaan. Jika jumlah penawaran lebih besar dari jumlah permintaan, pada umumnya kurs harga saham akan turun. Sebaliknya jika jumlah permintaan lebih besar dari jumlah penawaran terhadap suatu efek maka harga saham cenderung akan naik. Faktor-faktor yang mempengaruhi fluktuasi harga saham dapat berasal dari internal dan eksternal perusahaan. Menurut Alwi (2003), faktor-faktor yang mempengaruhi pergerakan harga saham yaitu: 1. Faktor Internal 1) Pengumuman tentang pemasaran, produksi, penjualan seperti pengiklanan, rincian kontrak, perubahan harga, penarikan produk baru, laporan produksi, laporan keamanan produk, dan laporan penjualan. 2) Pengumuman pendanaan (financing announcements), seperti pengumuman yang berhubungan dengan ekuitas dan hutang. 13 3) Pengumuman badan direksi manajemen (management board of director announcements) seperti perubahan dan pergantian direktur, manajemen, dan struktur organisasi. 4) Pengumuman pengambilalihan diversifikasi, seperti laporan merger, investasi ekuitas, laporan take over oleh pengakuisisian dan diakuisisi. 5) Pengumuman investasi (investment announcements), seperti melakukan ekspansi pabrik, pengembangan riset dan penutupan usaha lainnya. 6) Pengumuman ketenagakerjaan (labour announcements), seperti negoisasi baru, kontrak baru, pemogokan dan lainnya. 7) Pengumuman laporan keuangan perusahaan, seperti peramalan laba sebelum akhir tahun fiskal dan setelah akhir tahun fiskal, earning per share (EPS), dividen per share (DPS), price earning ratio, net profit margin, return on assets (ROA), dan lain-lain. 2. Faktor Eksternal 1) Pengumuman dari pemerintah seperti perubahan suku bunga tabungan dan deposito, kurs valuta asing, inflasi, serta berbagai regulasi dan deregulasi ekonomi yang dikeluarkan oleh pemerintah. 2) Pengumuman hukum (legal announcements), seperti tuntutan karyawan terhadap perusahaan atau terhadap manajernya dan tuntutan perusahaan terhadap manajernya. 3) Pengumuman industri sekuritas (securities announcements), seperti laporan pertemuan tahunan, insider trading, volume atau harga saham perdagangan, pembatasan/penundaaan trading. 14 4) Gejolak politik dalam negeri dan fluktuasi nilai tukar juga merupakan faktor yang berpengaruh signifikan pada terjadinya pergerakan harga saham di bursa efek suatu negara. 5) Berbagai isu baik dari dalam dan luar negeri. 2.1.4 Pendekatan Penilaian Harga Saham Menurut Tandelilin (2001), seorang investor dalam membuat keputusan dalam berinvestasi atau untuk membeli saham tertentu, terlebih dahulu menganalisis saham tersebut. Pendekatan perhitungan harga saham yang seharusnya (nilai intrinsik), yaitu analisis fundamental dan analisis teknikal. 1. Analisis fundamental Analisis fundamental merupakan teknik analisis saham dengan menggunakan data historis, terutama data keuangan (misalnya laba, pembagian dividen, penjualan, dan lain-lain) untuk menilai jenis saham tertentu. Pertimbangan investor dalam membeli atau menjual saham adalah membandingkan nilai intrinsik dengan nilai pasar saham yang bersangkutan. Apabila nilai pasar saham lebih tinggi dari nilai intrinsiknya maka saham tersebut tergolong mahal sehingga dalam situasi seperti ini investor sebaiknya menjual saham tersebut, begitupun sebaliknya apabila nilai pasar saham lebih rendah dari nilai intrinsiknya maka saham tersebut tergolong murah sehingga dalam situasi seperti ini investor sebaiknya membeli saham tersebut. 2. Analisis teknikal Pendekatan teknikal menyatakan bahwa pola-pola pergerakan harga saham di masa mendatang didasarkan pada observasi pergerakan harga saham di masa 15 lalu. Keputusan investasi dalam analisis teknikal mendasarkan diri pada datadata pasar di masa lalu (seperti data harga saham dan volume penjualan saham) sebagai dasar untuk mengestimasi harga saham di masa datang. Informasi data di masa lalu tersebut akan mendasari prediksi atas pola perilaku harga di masa mendatang. 2.2 Ekonomi Makro Pasang surut perekonomian suatu negara pasti dirasakan langsung oleh masyarakat. Kestabilan perekonomian akan mempengaruhi kondisi ekonomi secara makro maupun mikro, hal inilah yang membuat ekonomi makro sangat penting dan selalu menjadi perhatian para pelaku ekonomi. Kondisi pasar untuk seluruh barang dan jasa sebenarnya secara signifikan dipengaruhi oleh kondisi ekonomi makro. Menurut Zakaria (2006) ekonomi makro adalah cabang dari ilmu ekonomi yang mempelajari perekonomian sebagai suatu keseluruhan (agregat) terutama membahas masalah-masalah: inflasi, pengangguran, produk nasional bruto, ketimpangan neraca pembayaran, pertumbuhan ekonomi, kurs, dll. Sehingga ekonomi makro dapat diartikan sebagai faktor eksternal perusahaan yang mempunyai pengaruh besar terhadap kelangsungan hidup sebuah perusahaan. 2.3 Inflasi 2.3.1 Pengertian Inflasi Menurut Eachern (2000) menyatakan bahwa inflasi kenaikkan terus-menerus dalam rata-rata tingkat harga. Jika tingkat harga berfluktuasi, bulan ini naik dan 16 bulan depan turun, setiap adanya kenaikkan kerja tidak berarti sebagai inflasi. Menurut Winardi (2007) inflasi adalah suatu periode dimana kekuatan membeli kesatuan moneter turun. Inflasi dapat timbul bila jumlah uang atau uang deposito (deposit currency) dalam peredaran lebih banyak dbandingkan dengan jumlah uang atau jasa yang ditawarkan. Sedangkan menurut Sukirno (2004) memberikan definisi bahwa inflasi merupakan suatu proses kenaikkan harga-harga yang berlaku dalam suatu perekonomian. Jadi inflasi merupakan suatu fenomena ekonomi dimana daya beli masyarakat cenderung menurun yang disebabkan oleh kenaikkan harga barang di berbagai komoditas. 2.3.2 Jenis Inflasi Menurut Nanga (2001) berdasarkan sifatnya inflasi dibagi menjadi tiga tingaktan yaitu: 1. Inflasi Sedang (Moderate Inflation) Kondisi ini ditandai dengan kenaikkan laju inflasi yang lambat dan waktu yang relatif lama. 2. Inflasi Menengah (Galloping Inflation) Kondisi ini ditandai dengan kenaikkan harga yang cukup besar (biasanya double digit atau bahkan triple digit) dan kadang kala berjalan dalam waktu yang relatif pendek serta memiliki sifat akselerasi. Artinya, harga-harga minggu ini atau bulan ini lebih tinggi dari minggu atau bulan yang lalu dan seterusnya. Efeknya terhadap perekonomian lebih berat daripada inflasi yang merayap. 3. Inflasi Tinggi (Hyper Inflation) 17 Merupakan inflasi yang paling parah akibatnya. Harga-harga naik sampai lima atau enam kali. Masyarakat tidak memiliki keinginan untuk menyimpan uang karena nilai uang merosot dengan tajam sehingga ingin ditukar dengan barang. Sedangkan menurut Eachern (2000) inflasi berdasarkan sumbernya meliputi: Demand Full Inflation yaitu terjadinya kenaikkan harga secara berkelanjutan disebabkan oleh kenaikkan permintaan agregat. Cost Push Inflatioan yaitu harga terus menerus mengalami kenaikkan yang disebabkan oleh penurunan tingkat penawaran ageregat. 2.3.3 Teori Inflasi Menurut Iskandar (2009) teori yang membahas inflasi adalah sebagai berikut: 1) Teori Kuantitas Teori ini dikenal dengan teori kaum monetaris (monetaris models) yang menekankan kepada peranan jumlah uang yang beredar dan harapan masyarakat mengenai kenaikan harga terhadap timbulnya inflasi. 2) Teori Keynes Teori ini menyatakan bahwa inflasi terjadi karena masyarakat hidup diluar batas kemampuan ekonominya 3) Teori Struktural Teori ini mengatakan bahwa inflasi bukan semata-mata dikarenakan fenomena moneter, tetapi juga oleh fenomena struktural. Hal ini terjadi umumnya di Negara-negara berkembang yang umumnya masih bercorak agrans ataupun mengenai hal yang berhubungan dengan luar negeri, misalnya lerm of fraoe, 18 utang luar negeri dan kurs valuta asing dapat menimbulkan fluktuasi harga di pasar domestik. 2.3.4 Dampak Inflasi Inflasi di Indonesia dapat berdampak positif dan dampak negatif terhadap perekonomian masyarakat, tergantung tinggi rendahnya tingkat inflasi. Jika inflasi itu ringan, justru dapat berdampak positif bagi kegiatan ekonomi masyarakat. Dampak positif inflasi yang rendah dapat meningkatkan pendapatan nasional dan membuat minat orang untuk menabung lebih tinggi. Menurut Nanga (2005) terdapat beberapa dampak baik positif ataupun negatif dari inflasi diantaranya sebagai berikut: 1. Inflasi dapat mendorong terjadinya retribusi pendapatan diantara anggota masyarakat, dan inilah yang disebut efek retribusi dari inflasi (redistribution effect of inflation). Hal ini akan mempengaruhi kesejahteraan ekonomi dari anggota masyarakat, sebab retribusi penedapatan yang terjadi akan menyebabkan pendapatan riil satu orang meningkat, tetapi pendapatan riil orang lainnya jatuh. 2. Inflasi dapat menyebabkan penurunan dalam efesiensi ekonomi (economic efficiency). Hal ini dapat terjadi karena inflasi dapat mengalihkan sumber daya dari investasi yang produktif (productive investment) ke investasi yang tidak produktif (unproductive investment) sehingga mengurangi kapasitas ekonomi produktif. Ini disebut "efficiency effect of inflation". 3. Inflasi juga dapat menyebabkan perubahan-perubahan didalam output dan kesempatan kerja (employment), dengan cara lebih langsung yaitu dengan 19 memotivasi perusahaan untuk memproduksi lebih atau kurang dari yamg telah dilakukan, dan juga memotivasi orang untuk bekerja lebih atau kurang dari yang telah dilakukan selam ini. Ini disebut "output and employment effect of inflation". 4. Inflasi dapat menciptakan suatu lingkungan yang tidak stabil bagi keputusan ekonomi. Jika sekiranya konsumen memperkirakan bahwa tingkat inflasi di masa mendatang akan naik, maka akan mendorong mereka untuk melakukan pembelian barang-barang dan jasa secara besar-besaran pada saat sekarang ketimbang mereka menunggu dimana tingkat harga meningkat lagi. 2.4 Pertumbuhan Ekonomi 2.4.1 Pengertian Pertumbuhan Ekonomi Menurut Nanga (2005) mendefinisikan pertumbuhan ekonomi sebagai peningkatan dalam kemampuan dari suatu perekonomian dalam memproduksi barang dan jasa. Dengan perkataan lain, pertumbuhan ekonomi lebih menunjuk pada perubahan yang bersifat kuantitatif dan biasanya diukur dengan menggunakan data produk domestik bruto (PDB) atau pendapatan output per kapita. Menurut Sukirno (1996), pertumbuhan ekonomi ialah kenaikan output perkapita yang terus-menerus dalam jangka panjang. Pertumbuhan ekonomi tersebut merupakan salah satu indikator keberhasilan pembangunan. Dengan demikian makin tingginya pertumbuhan ekonomi biasanya makin tinggi pula kesejahteraan masyarakat, meskipun terdapat indikator lain yaitu distribusi pendapatan. Jadi Pertumbuhan ekonomi adalah suatu proses perubahan kondisi perekonomian suatu negara secara berkesinambungan menuju keadaan yang lebih 20 baik selama periode tertentu. Pertumbuhan ekonomi dapat diartikan juga sebagai proses kenaikan kapasitas produksi suatu perekonomian yang diwujudkan dalam bentuk kenaikan pendapatan nasional. Adanya pertumbuhan ekonomi merupakan indikasi keberhasilan pembangunan ekonomi. Istilah pertumbuhan ekonomi sering digunakan untuk menyatakan perkembangan ekonomi, kesejahteraan ekonomi, kemajuan ekonomi dan perubahan fundamental ekonomi jangka panjang suatu Negara. Pertumbuhan ekonomi atau economic growth adalah pertambahan pendapatan nasional agregatif atau pertambahan output dalam periode tertentu, misal satu tahun. Atau dengan kata lain, pertumbuhan ekonomi menunjukkan peningkatan kapasitas produksi barang dan jasa secara fisik dalam kurun waktu tertentu. Dalam kegiatan perekonomian yang sebenarnya, pertumbuhan ekonomi menunjukkan peningkatan secara fisik terhadap produksi barang dan jasa yang berlaku di suatu Negara. Peningkatan ini dapat dilihat dari bertambahnya produksi barang industri, berkembangnya infrastruktur, bertambahnya jumlah sekolah, bertambahnya produksi barang modal dan bertambahnya sektor jasa. 2.4.2 Konsep Pertumbuhan Ekonomi Pertumbuhan ekonomi suatu negara dapat dilihat dari pendapatan nasional negara tersebut. Menurut Nanga (2001) konsep pendapatan nasional saah satunya adalah menggunakan Produk Domestik Bruto (PDB). Produk domestik bruto atau GDP (Gross Domestic Product) merupakan nilai barang-barang dan jasa-jasa yang diperbolehkan di dalam negara tersebut dalam satu tahun tertentu. Dalam perhitungan GDP ini, termasuk juga hasil produksi barang dan jasa yang 21 dihasilkan oleh perusahaan/orang asing yang beroprasi diwilayah negara yang bersangkutan. GDP merupakan salah satu ukuran atau indikator yang secara luas digunakan untuk mengukur kinerja ekonomi atau kegiatan makroekonomi dari suatu negara. GDP dapat dihitung dengan menggunakan dua pendekatan, yaitu: 1. Pendekatan pengeluaran GDP = C + I + G + (X – M) ................................. (2.1) Keterangan : C : konsumsi rumah tangga I : investasi oleh sektor usaha G : pengeluaran pemerintah X–M : ekspor impor 2. Pendekatan pendapatan GDP = sewa + upah + bunga + laba .........................(2.2) Keterangan: Sewa : pendapatan pemilik faktor produksi tetap seperti tanah Upah : untuk tenaga kerja Bunga : untuk pemilik modal Laba : untuk pengusaha Secara teori, GDP dengan pendekatan pengeluaran dan pendapatan harus menghasilkan angka yang sama. Namun karena praktek menghitung GDP dengan pendapatan sulit dilakukan, maka yang sering digunakan adalah dengan pendekatan pengeluaran saja. 22 2.4.3 Faktor-Faktor yang Mempengaruhi Pertumbuhan Ekonomi Menurut Rahardja dan Manurung (2004) ada beberapa faktor yang mempengaruhi pertumbuhan ekonomi, meliputi: 1. Sumber Daya Manusia. Sama halmya dengan proses pembangunan, pertumbuhan ekonomi juga dipengaruhi oleh SDM. Sumber daya manusia merupakan faktor terpenting dalam proses pembangunan, cepat lambatnya proses pembangunan tergantung pada sejauh mana sumber daya manusianya selaku subyek pembangunan memiliki kompetensi yang memadai untuk melaksanakan proses pembangunan. 2. Sumber Daya Alam. Sebagian besar Negara berkembang bertumpu pada sumber daya alam dalam melaksanakan proses pembangunannya. Namun demikian, sumber daya alam saja tidak menjamin keberhasilan proses pembangunan ekonomi, apabila tidak didukung oleh sumber daya manusianya dalam megelola sumber daya alam yang tersedia. Sumber daya alam yang dimaksud diantaranya kesuburan tanah, kekayaan mineral, tambang, kekayaan hasil hutan dan kekayaan laut. 3. Faktor Ilmu Pengetahuan dan Teknologi. Perkembangan ilmu pengetahuan dan teknologi yang semakin pesat mendorong adanya percepatan proses pembangunan, pergantian pola kerja yang semula menggunakan tangan manusia digantikan oleh mesin-mesin canggih berdampak pada aspek efisiensi, kualitas dan kuantitas serangkaian aktivitas pembangunan ekonomi yang dilakukan dan pada akhirnya berakibat pada laju percepatan pertumbuhan ekonomi. 23 4. Sumber Daya Modal. Sumber daya modal dibutuhkan manusia untuk mengolah SDA dan meningkatkan kualitas IPTEK. Sumber daya modal berupa barangbarang modal sangat penting bagi perkembangan dan kelancaran pembangunan ekonomi karena barang-barang modal juga dapat meningkatkan produktivitas. 2.4.4 Kebijakan Untuk Mempercepat Pertumbuhan Ekonomi Menurut Sukirno (2005) pertumbuhan ekonomi akan menjadi lebih pesat melalui kebijakan-kebijakan berikut: 1. Mengurangi tingkat pertambahan penduduk 2. Mengembangkan teknologi 3. Meningkatkan tabungan 4. Meningkatkan tingkat efisiensi penanaman modal 2.5 Nilai Tukar (Kurs) 2.5.1 Pengertian Kurs Nilai tukar Rupiah atau disebut juga Kurs Rupiah adalah perbandingan nilai atau harga mata uang Rupiah dengan mata uang lain. Perdagangan antar negara dimana masing-masing negara mempunyai alat tukar sendiri mengharuskan adanya angka perbandingan nilai suatu mata uang dengan mata uang lainnya, yang disebut kurs valuta asing atau kurs (Salvatore, 2008). Menurut Sukirno (2005) kurs valuta asing dapat didefinisikan nilai seunit valuta (mata uang) asing apabila ditukarkan dengan mata uang dalam negeri. Sedangkan menurut Sawaldjo Puspopranoto (2004) definisi kurs adalah harga dimana mata uang suatu negara dipertukarkan dengan mata uang negara lain. Sehingga kurs dapat diartikan sebagai nilai dari 24 mata uang suatu negara terhadap mata uang negara lainnya yang dapat berubah tergantung pada kondisi perekonomian negara tersebut. Dalam pembayaran antar negara ada suatu kekhususan yang tidak terdapat dalam lalu-lintas pembayaran luar negeri. Sebab semua negara mempunyai mata uang atau valutanya sendiri, yang berlaku sebagai alat pembayaran yang sah di dalam batas-batas daerah kekuasaan itu sendiri, tetapi belum tentu mau diterima luar negeri. Jadi pembayaran antar negara harus menyangkut lebih dari satu macam mata uang, yang harus dipertukarkan satu sama lain dengan harga atau kurs tertentu. Hal inilah yang membuat perdagangan dan pembayaran Internasional menjadi perkara yang rumit, maka dari itu dibuatlah alat pembayaran yang bisa digunakan oleh banyak negara (antar negara) atau disebut dengan alat pembayaran Internasional, yakni valuta asing. 2.5.2 Sistem-Sistem Kurs Untuk mempermudah transaksi anatr Negara diperlukan kurs valuta asing. Hampir disetiap negara mempunyai sistem kurs yang berbeda. Menurut Kelana (1996) sistem nilai tukar (kurs) yang berlaku antara lain: 1. Kurs tetap Pada sistem kurs yang tetap, bank sentral menetapkan harga valuta asing dan tetap bersedia membeli dan menjual valuta asing pada harga ini. Jika sekarang terjadi perubahan permintaan pada salah satu mata uang, maka pemerintah (dalam hal ini bank sentral) akan langsung melakukan intervensi dengan cara menambah penawaran dari mata uang yang permintaannya meningkat sehingga 25 keseimbangan dapat tetap terpelihara. Atau pemerintah secara resmi mengubah nilai tukar lama menjadi nilai tukar baru. 2. Kurs fleksibel Jika dalam kurs tetap, bank sentral memerlukan intervensi mata uang secara langsung untuk menyeimbangkan permintaan dan penawaran suatu mata uang maka dalam kurs yang mengambang bank sentral akan membiarkan kurs untuk menyesuaikan nilai tukarnya sehingga kurs dapat menyeimbangkan permintaan dan penawaran suatu mata uang. Mekanisme penyesuaian ini dibiarkan secara alami, atau kita kenal dengan mekanisme pasar. Untuk ilustrasi diatas jika permintaan US$ naik maka kurs akan menyesuaikan dengan sendirinya sehingga kelebihan permintaan US$ dapat dieliminasi. 2.5.3 Penentuan Kurs Menurut Salvatore (2008) penentuan nilai tukar atau kurs yang diterjemahkan oleh Drs.Haris Munandar, ada dua pendekatan yang digunakan dalam penentuan nilai tukar mata uang asing yaitu: 1. Pendekatan Tradisional Pendekatan berdasarkan pada arus perdagangan dan paritas daya beli yang kedudukannya sangat penting untuk menjelaskan pergerakan kurs jangka panjang. 2. Pendekatan Keuangan Pendekatan yang memusatkan perhatiannya pada pasar modal dan arus permodalan internasional dan berusaha menjelaskan gejolak kurs jangka pendek yang kecenderungannya mengalami lonjakan-lonjakan tak terduga. 26 2.5.4 Jenis Kurs Nilai tukar atau lazim disebut kurs valuta dalam berbagai transaksi ataupun jual beli valuta asing, dikenal ada 4 jenis (Donburch dan Fischer, 1992) 1. Kurs Beli (bid price) adalah besar satuan mata uang negara lain yang harus diserahkan untuk membeli tiap unit uang asing kepada Bank atau money changer. 2. Kurs Jual (selling price) adalah besaran satuan mata uang negara lain yang akan diterima dari bank atau money changer jika kita membeli mata uang asing. 3. Kurs Tengah (middle rate), yaitu kurs tengah antara kurs jual dan kurs beli valuta asing terhadap mata uang nasonal yang ditetapkan oleh Bank Sentral suatu Negara. 4. Kurs Flat (flat kurs), yaitu kurs yang berlaku dalam transaksi jual beli bank notes dan traveler cheque, dalam kurs tersebut sudah diperhitungkan promosi dan biaya-biaya lainnya. 2.6 Tingkat Suku Bunga SBI 2.6.1 Pengertian Tingkat Suku Bunga Menurut Karl dan Fair (2001), suku bunga adalah pembayaran bunga tahunan dari suatu pinjaman, dalam bentuk persentase dari pinjaman yang diperoleh dari jumlah bunga yang diterima tiap tahun dibagi dengan jumlah pinjaman. Menurut Sukirno (2002) menyatakan penentuan tingkat bunga selalu menanggap bahwa perekonomian hanya terdapat satu tingkat bunga namun dalam kenyatannya berbeda, tingkat bunga pinjaman yang dibayarkan kepada konsumen. Perbedaan 27 tersebut disebabkan oleh beberapa faktor antara lain: perbedaan risiko, waktu jangka peminjaman, dan biaya administrasi pinjaman. Menurut Laksmono (2001) menganggap suku bunga merupakan sebuah harga dan sebagaimana harga lainnya makan tingkat suku bunga ditentukan oleh interaksi antara permintaan dan penawaran. Suku bunga mempengaruhi keputusan individu terhadap pilihan membelanjakan uang lebih banyak atau menyimpan uangnya dalam bentuk laporan. Jadi tingkat suku bunga merupakan bunga yang ditetapkan oleh Bank Sentral untuk menekan laju inflasi. 2.6.2 Jenis Suku Bunga Menurut Krugman (1994) suku bunga dapat dibedakan menjadi dua, yaitu: 1. Suku bunga nominal adalah suku bunga dalam nilai uang. Suku bunga ini merupakan nilai yang dapat dibaca secara umum. Suku bunga ini menunjukkan sejumlah rupiah untuk setiap satu rupiah yang diinvestasikan. 2. Suku bunga rill adalah suku bunga yang telah mengalami koreksi akibat inflasi dan didefinisikan sebagai suku bunga nominal dikurangi laju inflasi. 2.6.3 Sertifikat Bank Indonesia (SBI) Berdasarkan surat edaran Bank Indonesia No.8/13/DPM tentang Penerbitan Sertifikat Bank Indonesia Melalui Lelang, Sertifikat Bank Indonesia yang selanjutnya disebut SBI adalah surat berharga dalam mata uang rupiah yang diterbitkan oleh Bank Indonesia sebagai pengakuan utang berjangka waktu pendek. (Octavia 2007) 28 2.6.4 Tingkat Suku Bunga SBI Menurut Ardian (2010) tingkat suku bunga yang berlaku pada setiap penjualan SBI ditentukan oleh mekanisme pasar berdasarkan sistem lelang. sejak awal Juli 2005, BI menggunakan mekanisme “BI rate” (suku bunga BI), yaitu BI mengumumkan target suku bunga SBI yang diinginkan BI untuk pelanggan pada masa periode tertentu. Suku bunga Sertifikat Bank Indonesia merupakan suku bunga yang dikeluarkan oleh bank sentral untuk mengontrol peredaran uang di masyarakat, dengan kata lain pemerintah melakukan kebijakan moneter. Adanya bunga yang tinggi dalam SBI membuat bank dan lembaga keuangan menikmatinya, hal ini akan otomatis memberikan tingkat bunga yang tinggi untuk produknya. Bunga yang tinggi akan berdampak pada alokasi dana investasi para investor, investasi pada peoduk bank seperti deposito/tabungan jelas lebih kecil risikonya atau dapat dikatakan investasi bebas risiko. Oleh karena itu investor akan menjual saham dan dananya serentak akan berdampak pada penurunan harga saham. Selain itu dampak dari suku bunga bank yang tinggi juga berdampak pada bunga pinjaman modal kerja perusahaan. Ini artinya pertambahan pengeluaran perusahaan jika ini terjadi maka kondisi fundamental perusahaan akan terganggu. Salah satu sifat tingkat bunga adalah mudah berubah-ubah yang terjadi dalam kurun waktu yang relatif singkat berjangka waktu pendek. Tingkat bunga jangka panjang relatif kurang berfluktuatif. 29 2.7 Cadangan Devisa 2.7.1 Pengertian Cadangan Devisa Menurut Lipsey (1990) Cadangan Devisa atau Foreign Reserve Currencies adalah mata uang asing, misalnya dolar Amerika yang dipegang oleh pemerintah atau bank sentral setiap negara yang pada umumnya digunakan sebagai cadangan Internasional. Menurut Nilawati (2000) Cadangan Devisa yaitu stok emas dan mata uang asing yang dimiliki yang sewaktu-waku digunakan untuk transaksi atau pembayaran Internasional. Jadi cadangan devisa adalah jumlah stok mata uang asing terutama Dollar Amerika yang dimiliki suatu negara yang digunakan untuk melakukan transaksi yang bersifat Universal. Posisi cadangan devisa suatu negara biasanya dinyatakan aman apabila mencukupi kebutuhan impor untuk jangka waktu setidak-tidaknya tiga bulan. Jika cadangan devisa yang dimiliki tidak mencukupi kebutuhan untuk tiga bulan impor, maka hal itu dianggap rawan. Tipisnya persediaan valuta asing suatu negara dapat menimbulkan kesulitan ekonomi bagi negara yang bersangkutan. Bukan saja negara tersebut akan kesulitan mengimpor barang-barang yang dibutuhkannya dari luar negeri, tetapi juga memerosotkan kredibilitas mata uangnya. Kurs mata uangnya di pasar valuta asing akan mengalami depresiasi. Apabila posisi cadangan devisa itu terus menipis dan semakin menipis, maka dapat terjadi rush terhadap valuta asing di dalam negeri. Apabila telah demikian keadaannya, sering terjadi pemerintah negara yang bersangkutan akhirnya terpaksa melakukan devaluasi (Dumairy, 1996). 30 2.7.2 Teori Cadangan Devisa Cadangan devisa bertambah atau berkurang akan tampak dalam neraca lalu lintas moneter. Jika tandanya negatif (-) berarti cadangan devisa bertambah dan bila positif (+) berarti cadangan devisa berkurang. Seperti yang sudah dijelaskan bahwa devisa mengambil peranan penting dalam perdagangan internasional suatu negara maka tanpa ditopang cadangan devisa yang kuat, perekonomian suatu negara dapat runtuh dalam seketika. Seperti masa krisis yang dialami Indonesia. Karena pengaruh pembiayaan cadangan devisa guna keperluan impor, pembayaran utang serta serangan dari para spekulan mampu mengoncang perekonomian negara kita. Hal ini berarti bahwa pertumbuhan cadangan devisa yang tinggi dalam kaitannya dengan krisis bersifat positif (Tjahjono, 1998). Menurut Tjahnono (1998) cadangan devisa suatu negara dipengaruhi oleh transaksi berjalan ekspor. Perkembangan transaksi berjalan suatu negara perlu diwaspadai dengan cermat, karena defisit transaksi berjalan yang berlangsung dalam jangka panjang dapat menekan cadangan devisa. Oleh karena itu defisit transaksi berjalan sering kali dipandang sebagai signal ketidakseimbangan makro ekonomi yang memerlukan penyesuaian nilai tukar atau kebijakan makro ekonomi yang lebih ketat. Laju ekspor yang tinggi akan menghasilkan hard currency yang dapat memperkuat kemudian menambah jumlah uang beredar melalui NFA (Net foreign asset) pada akhirnya dapat mendorong inflasi. Ini merupakan suatu siklus ekonomi yang berkesinambungan dan erat kaitannya dalam proses pertahanan pengolahan cadangan devisa. 31 Dalam rumus cadangan devisa dapat dilihat sebagai berikut: Cdvt = (Cdvt 1 + Tbt + Tmt) Keterangan: Cdvt 1 = Cadangan devisa sebelumnya Tbt = Transaksi berjalan Tmt = Transaksi modal 2.7.3 Sumber Devisa Negara Menurut Amir (2003) sumber devisa Negara dapat dibedakan menjadi dua, yaitu dalam dan luar negeri. Sumber tersebut diantaranya adalah sebagai berikut: 1. Dalam negeri 1) Hasil penjualan ekspor barang maupun jasa, seperti hasil ekspor karet, kopi, minyak, timah, tekstil, kayu lapis, ikan, udang dan lai sebagainya. Begitu pula hasil ekspor jasa seperti seperti uang tambang (freight), angkutan, provisi dan komisi jasa perbankan, premi asuransi, perhotelan dan industry pariwisata lainnya. 2) Laba dari penanaman modal luar negeri, seperti laba yang ditransfer dari perusahaan milik pemerintah dan warga negara Indonesia yang berdomisili di luar negeri. 3) Hasil dari pariwisata internasional, seperti uang tambang, angkutan, sewa hotel, dan pandu wisata. 2. Luar negeri 1) Pinjaman yang diperoleh dari negara asing, badan-badan Internasional, serta swasta asing, seperti pinjaman dari IGGI (Inter Gouvernmental of 32 Indonesia), kredit dari World Bank dan Asia Development Bank and Supllier’s Credit dari perusahaan swasta asing. 2) Hadiah atau grant dan bantuan dari badan-badan PBB seperti UNDP, UNESCO, dan pemerinah asing. 2.8 Penelitian Terdahulu Berikut beberapa penelitian terdahulu yang digunakan peneliti adalah: 1.. Nugroho (2008) melakukan penelitian yang bertujuan untuk menganalisis pengaruh inflasi, suku bunga kurs, dan jumlah uang beredar terhadap indeks LQ45 pada tahun 2002-2007. Hasil penelitian ini menunjukkan bahwa hanya variabel inflasi saja yang tidak berpengaruh terhadap kinerja saham indeks LQ45. Suku bunga dan jumlah uang beradar berpengaruh negatif, sedangkan kurs US$ berpengaruh secara positif. 2. Amansyah (2014) tentang pengaruh Nilai Tukar, Cadangan Devisa, dan Produk Domestik Bruto terhadap IHSG, menyimpulkan bahwa Cadangan Devisa dan Produk Domestik Bruto berpengaruh positif dan signifikan terhadap IHSG di Indonesia sedangkan Nilai Tukar berpengarh negatif dan signifikan terhadap IHSG. 3. Fitriana (2011) melakukan penelitian tentang Pengaruh Faktor-Faktor Ekonomi Makro Terhadap IHSG, menyimpulkan bahwa secara simultan kurs, inflasi, harga emas dunia, pertumbuhan ekonomi, dan harga minyak dunia berpengaruh signifikan terhadap IHSG namun secara parsial pertumbuhan ekonomi dan harga minyak dunia tidak berpengaruh signifikan terhadap IHSG. 33 4. aPrasetiyono (2009) malakukan penelitian tentang Analisis Pengaruh Faktor Fundamental Ekonomi Makro dan Harga Minyak Terhadap Harga Saham LQ45 Dalam Jangka Pendek Dan Jangka Panjang, penelitian ini menghasilkan pertumbuhan ekonomi mempunyai pengaruh siginifikan positif dalam jangka pendek namun negatif dalam jangka panjang, sedangkan suku bunga SBI dan negatif dalam jangka panjang, sedangkan suku bunga SBI dan Kurs mendapatkan hasil yang tidak signifikan Tabel 2.1. Penelitian Terdahulu No 1. 2. Nama Peneliti Nugroho (2008) Judul Penelitian Variabel X Variabel Y Hasil Penelitian Analisis Pengaruh Inflasi, Suku Bunga, Kurs dan Jumlah Uang Beredar Terhadap Indeks LQ45 (Studi Kasus Pada BEI Periode 2002 - 2007 Inflasi, kurs, jumlah uang beredar, suku bunga. Indeks LQ45 Hasil penelitian ini menunjukkan hasil bahwa hanya variabel inflasi saja yang tidak berpengaruh terhadap kinerja saham indeks LQ45. Suku bunga dan jumlah uang beradar berpengaruh negative, sedangkan kurs US$ berpengaruh secara positif Amansyah (2014) Analisis Pengaruh Nilai Tukar, Cadangan Devisa, Produk Domestik Bruto Terhadap Indeks Harga Saham Gabungan di Indonesia Tahun 20012011 Nilai tukar, cadangan devisa, Produk Domestik Bruto Indeks Harga Saham Gabungan (IHSG) Cadangan Devisa dan Produk Domestik Bruto berpengaruh positif dan signifikan terhadap IHSG di Indonesia sedangkan Nilai Tukar berpengarh negatif dan signifikan terhadap IHSG. 34 3. Fitriana (2011) Pengaruh Faktor-faktor Ekonomi Makro terhadap Indeks Harga Saham Gabunga yang Terdaftar di Bursa Efek Indonesia Periode 2006-2010. Kurs, inflasi, Harga Emas Dunia, Harga Minyak Dunia, Pertumbuhan Ekonomi, Tingkat Suku Bunga, Serifikat Bank Indonesia. IHSG Penelitian menunjukkan kurs, inflasi, dan harga minyak dunia signifikan positif terhadap IHSG, sedangkan harga emas dunia memiliki hubungan signifikan negatif dan pertumbuhan ekonomi tidak signifikan terhadap IHSG. 4. Prasetiyono (2009) Analisis Pengaruh Faktor Fundamental Ekonomi Makro dan Harga Minyak Terhadap Harga Saham LQ45 Dalam Jangka Pendek Dan Jangka Panjang Variabel Makro Ekonomi dan Harga Minyak Harga Saham LQ45 Pertumbuhan ekonomi mempunyai pengaruh siginifikan positif dalam jangka pendek namun negatif dalam jangka panjang, sedangkan suku bunga SBI dan Kurs mendapatkan hasil yang tidak signifikan 2.9 Kerangka Pemikiran Dalam penelitian ini peneliti menggunakan 5 (lima) variabel yang diduga berpengaruh terhadap indeks harga saham LQ45 di Bursa Efek Indonesia (BEI). Adapun variabel ekonomi makro yang diprediksi yaitu Inflasi, Pertumbuhan Ekonomi, Kurs, Tingkat Suku Bunga SBI, dan Cadangan Devisa. Perkembangan saham sangat dipengaruhi oleh berbagai macam faktor baik internal ataupun eksternal. Begitu juga dengan ekonomi makro yang merupakan faktor eksternal yang dapat mempengaruhi dalam pembentukan harga saham. Pengaruh ekonomi makro sangatlah besar. Faktor ini dapat mempengaruhi peekonomian negara hingga urusan dapur rumah tangga. 35 Salah satu faktor yang mempengaruhi harga saham khususnya yang terdaftar dalam LQ45 adalah inflasi. Inflasi yang terjadi di suatu negara mempengaruhi return suatu saham, ketika inflasi naik maka terjadi akibat kenaikkan biaya, sehingga akan menyebabkan harga barang-barang yang diproduksi perusahaan akan mengalami peningkatan. Dengan harga barang yang meningkat, sedangkan daya beli masyarakat yang tetap atau menurun, akan menyebabkan keuntungan yang diperoleh perusahaan menurun, maka perlahan-lahan kinerja perusahaan akan menurun. Akibatnya minat investor terhadap saham persahaan tersebut akan menurun pula, jika minat investor turun maka secara perlahan-lahan harga saham perusahaan tersebut juga akan menurun. Pertumbuhan ekonomi menggambarkan kenaikan taraf hidup diukur dengan output riil per orang. Salah satu indikator dari pertumbuhan ekonomi suatu negara adalah Gross Domestic Product (GDP). Jika pertumbuhan ekonomi membaik, maka daya beli masyarakat akan meningkat pula dan hal ini memberikan kesempatan pada perusahaan untuk meningkatkan penjualannya. Dengan meningkatnya penjualan maka kesempatan memperoleh laba juga akan mengalami peningkatan sehingga dengan sendirinya akan mengangkat harga saham suatu perusahaan. Perubahan kurs rupiah atas dolar AS berdampak berbeda terhadap setiap jenis saham, artinya suatu saham terkena dampak positif sedangkan saham lainnya terkena dampak negatif. Contoh kenaikan tajam kurs USD terhadap rupiah akan berdampak negatif terhadap emiten yang memiliki hutang dolar sementara produk emiten tersebut dijual lokal, sedangkan emiten yang berorientasi pada kegiatan ekspor akan menerima dampak positif dari kenaikan kurs USD tersebut sehingga mengakibatkan kenaikan pada harga saham. 36 Tingkat suku bunga SBI sangat berpengaruh terhadap ekonomi bangsa Indonesia. Hal ini merupakan salah satu penentu apakah investor akan berinvestasi atau tidak, sebab tingkat suku bunga mencerminkan keadaan ekonomi suatu negara. Tingkat suku bunga SBI cenderung mempunyai dampak negatif terhadap harga saham, jika tingkat suku bunga tinggi maka akan menyebabkan harga saham mengalami penurunan, sebab para investor cenderung mengalihkan dananya kepasar uang atau tabungan maupun deposito sehingga mengurangi permintaan saham, dengan demikian harga saham juga akan menurun. Cadangan devisa merupakan ukuran yang dapat dilihat untuk mengukur tingkat pendapatan suatu negara. Jika cadangan devisa suatu negara tinggi, pendapatan yang diterima negara tersebut juga tinggi. Cadangan devisa akan berkaitan erat dengan neraca pembayaran (surplus). Surplus neraca pembayaran ini akan membuat investor tertarik untuk berinvestasi di Indonesia dan akan meningkatkan perdagangan saham di pasar modal dalam negeri. 37 Perusahaan LQ45 Makro Ekonomi Inflasi Kurs US$ Pertumbuhan Ekonomi Tingkat Suku Bunga SBI Cadangan Devisa Indeks Harga Saham LQ45 Gambar 2.1 Kerangka Pemikiran 2.10 Hipotesis Adapun hipotesis yang diajukan dalam penelitian ini adalah: Ho1 : Inflasi berpengaruh tidak signifikan terhadap indeks harga saham LQ45. Ha1 : Inflasi berpengaruh signifikan terhadap indeks harga saham LQ45. Ho2 : Pertumbuhan Ekonomi berpengaruh tidak signifikan terhadap aindeks aaaaaaaaharga saham LQ45 Ha2 : Pertumbuhan Ekonomi berpengaruh signifikan terhadap harga indeks saham LQ45. Ho3 : Kurs berpengaruh tidak signifikan terhadap indeks harga saham LQ45 Ha3 : Kurs berpengaruh signifikan terhadap indeks harga saham LQ45. 38 Ho4 : Tingkat Suku Bunga SBI berpengaruh tidak signifikan terhadap indeks aaaaaaaaaharga saham LQ45. Ha4 : Tingkat Suku Bunga SBI berpengaruh signifikan terhadap indeks harga saham LQ45 Ho5 : Cadangan Devisa berpengaruh tidak signifikan terhadap indeks harga saham LQ45 Ha5 : Cadangan Devisa berpengaruh signifikan terhadap indeks harga saham LQ45. Ho6 : Inflasi, Pertumbuha Ekonomi, Kurs, Tingkat Suku Bunga SBI, aidan Cadangan Devisa secara simultan berpengaruh tidak aisignifikan terhadap indeks harga saham LQ45. Ha6 : Inflasi, Pertumbuha Ekonomi, Kurs, Tingkat Suku Bunga SBI, aidan Cadangan Devisa secara simultan berpengaruh signifikan aiterhadap indeks harga saham LQ45.