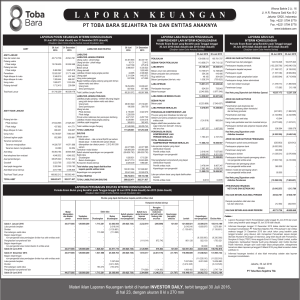

Laporan Keuangan Trikomsel 30 Juni 2012

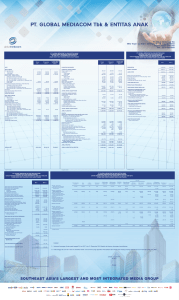

advertisement