BAB 4 PEMBAHASAN Konsep pengenaan pajak atas penghasilan

advertisement

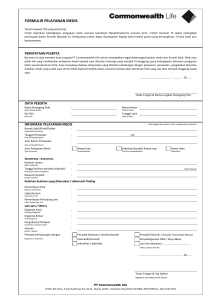

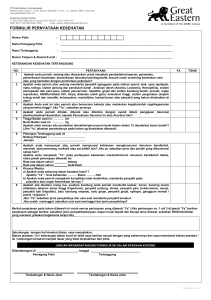

BAB 4 PEMBAHASAN Konsep pengenaan pajak atas penghasilan berdasarkan Undang-undang Pajak Penghasilan (UU PPh) Pasal 4 ayat (1) yang saat ini berlaku di Indonesia mengandung pengertian bahwa, yang menjadi objek pajak adalah penghasilan, yaitu setiap tambahan kemampuan ekonomis yang diterima atau diperoleh Wajib Pajak baik berasal dari Indonesia maupun dari luar Indonesia, yang dapat dipakai untuk konsumsi atau untuk menambah kekayaan Wajib Pajak yang bersangkutan dengan nama dan dalam bentuk apa pun. Undang-undang Pajak Penghasilan Indonesia menganut prinsip pemajakan atas penghasilan dalam pengertian yang luas, yaitu bahwa pajak dikenakan atas setiap tambahan kemampuan ekonomis yang diterima atau diperoleh Wajib Pajak dari mana pun asalnya yang dapat dipergunakan untuk konsumsi atau untuk menambah kekayaan Wajib Pajak tersebut. Dan banyaknya perbedaan mengenai pengertian penghasilan membawa dampak perpajakan tersendiri. Pengertian penghasilan dalam Undang-undang Pajak Penghasilan tersebut tidak memperhatikan adanya penghasilan dari sumber tertentu, tetapi pada adanya tambahan kemampuan ekonomis. Tambahan kemampuan ekonomis yang diterima atau diperoleh Wajib Pajak merupakan ukuran terbaik mengenai kemampuan Wajib Pajak tersebut untuk memikul biaya yang diperlukan pemerintah untuk kegiatan rutin dan pembangunan. Karena itu, berdasarkan Undang-undang teori-teori dan juga konsep-konsep seperti yang telah saya paparkan di dalam Bab II, dan juga dan juga data-data lapangan dan hasil wawancara yang telah dirangkum di Bab III, maka penulis 33 berusaha melakukan analisis tentang pelaksanaan pajak di Indonesia atas penghasilan berupa manfaat asuransi jiwa. 4.1 Pelaksanaan Pemungutan Pajak Atas Penerimaan Manfaat Asuransi Jiwa Yang Sesuai Dengan Mekanisme Yang Dianut Oleh Undang-undang Pajak Penghasilan Kebijakan tentang pajak penghasilan yang dikenakan terhadap manfaat asuransi jiwa sebenarnya telah diatur dan ditulis jelas dalam pasal 4 ayat (3) huruf (e) Undang-undang Nomor 36 tahun 2008 tentang perubahan keempat atas Undangundang nomor 7 tahun 1983 tentang pajak penghasilan yang menyatakan bahwa: “Pembayaran dari perusahaan asuransi kepada orang pribadi sehubungan dengan asuransi kesehatan, asuransi kecelakaan, asuransi jiwa, asuransi dwiguna, dan asuransi bea siswa bukan merupakan sebagai objek pajak”. Dan didalam undangundang ini sudah tampak jelas jenis-jenis asuransi mana saja yang dapat dijadikan sebagai objek pajak. Pada saat pembayaran premi asuransi dilakukan oleh orang pribadi dan premi yang dibayarkan sepenuhnya ditanggung oleh orang pribadi tersebut, atas premi asuransi sebagai biaya pengenaan pajak penghasilan atas premi asuransi yang dibayarkan orang pribadi tersebut tercermin dalam penjelasan Pasal 4 ayat (3) huruf (e) Undang-undang Nomor 36 tahun 2008 tentang perubahan keempat atas Undangundang nomor 7 tahun 1983 tentang pajak penghasilan yang menyebutkan bahwa “Penggantian atau santunan yang diterima oleh orang pribadi dari perusahaan asuransi sehubungan dengan polis asuransi kesehatan, asuransi kecelakaan, asuransi jiwa, asuransi dwiguna, dan asuransi beasiswa bukan merupakan objek pajak. 34 Apabila dikemudian hari orang pribadi tersebut menerima santunan asuransi, maka orang pribadi tersebut tidak lagi dikenakan pajak penghasilan (PPh)”. Selain itu, ketentuan tersebut bagi perusahaan asuransi dapat dijadikan sebagai nilai tambah dan keuntungan untuk menjual produk-produk mereka kepada para masyarakat. Hal tersebut juga selaras dengan Pasal 9 ayat (1) huruf (d) Undangundang Nomor 36 tahun 2008 tentang perubahan keempat atas Undang-undang nomor 7 tahun 1983 tentang pajak penghasilan, yaitu bahwa “Premi asuransi yang dibayarkan oleh Wajib Pajak orang pribadi untuk kepentingan dirinya tidak boleh dikurangkan dalam Penghitungan Penghasilan Kena Pajak”. Dalam pasal tersebut sudah jelas terlihat bahwa premi asuransi telah dikenakan pajak, yaitu tidak diperkenankannya premi asuransi sebagai biaya, sehingga premi asuransi tersebut telah masuk dalam penghitungan Penghasilan Kena Pajak wajib pajak dan dikenakan tarif progresif. Apabila dikemudian hari orang pribadi tersebut menerima santunan asuransi, maka orang pribadi tersebut tidak lagi dikenakan pajak penghasilan (PPh). Hal ini juga telah sesuai dengan yang diatur dalam Pasal 4 ayat (3) huruf (e) Undang- Undang-undang Nomor 36 tahun 2008 tentang perubahan keempat atas Undang-undang nomor 7 tahun 1983 tentang pajak penghasilan. Oleh untuk itu, menurut penulis kebijakan perpajakan tersebut dalam Pasal 4 ayat (3) huruf (e) UU Pajak Penghasilan (PPh) sudah tepat dan sesuai, karena sesuai dan selaras dengan Pasal 9 ayat (1) huruf (d) UU Pajak Penghasilan (PPh). Pada pelaksanaan di lapangan, perlakuan Pajak Penghasilan terhadap manfaat asuransi jiwa telah diatur lebih lanjut dalan ketentuan pelaksanaannya berupa Edaran Direktur Jenderal Pajak, yaitu Surat Edaran Direktur Jenderal Pajak Nomor SE09/PJ.42/1997 tanggal 23 Juli 1997 yang menyatakan bahwa “Pembayaran akibat 35 penutupan asuransi yang mengandung unsur tabungan, apabila manfaat tabungannya dilakukan dalam jangka waktu tiga (3) tahun atau kurang, maka selisih lebih antara manfaat tabungan yang diterima dengan premi yang telah dibayarkan, diperlakukan sama dengan penghasilan dari bunga tabungan atau bunga deposito”. Jika dilihat dari Surat Edaran Direktur Jenderal Pajak Nomor SE09/PJ.42/1997 tanggal 23 Juli 1997 tersebut, ini berarti pembayaran manfaat asuransi jiwa dikenakan pajak bersifat final, yang pada saat ini tarifnya sesuai dengan ketentuan Pasal 2 Peraturan Pemerintah Nomor 131 Tahun 2000 Pengenaan Pajak Penghasilan atas bunga dari deposito dan tabungan serta diskonto Sertifikat Bank Indonesia dan Pasal 3 Keputusan Menteri Keuangan No. 51/KMK.04/2001 tentang Pengenaan Pajak Penghasilan atas bunga deposito dan tabungan serta diskonto Sertifikat Bank Indonesia, yaitu pajak final sebesar dua puluh persen (20%). Apabila dilakukan perbandingan antara Pasal 4 ayat (3) huruf (e) UndangUndang-undang Nomor 36 tahun 2008 tentang perubahan keempat atas Undangundang nomor 7 tahun 1983 tentang pajak penghasilan yang menyatakan bahwa pembayaran dari perusahaan asuransi kepada orang pribadi sehubungan dengan asuransi kesehatan, asuransi kecelakaan, asuransi jiwa, asuransi dwiguna, dan asuransi beasiswa tidak termasuk objek pajak dengan Surat Edaran Direktur Jenderal Pajak Nomor SE-09/PJ.42/1997 tanggal 23 Juli 1997 yang menyatakan bahwa pembayaran akibat penutupan asuransi yang mengandung unsur tabungan, apabila pembayaran manfaat tabungannya dilakukan dalam jangka waktu 3 (tiga) tahun atau kurang, maka selisih lebih antara manfaat tabungan yang diterima dengan premi yang telah dibayarkan, diperlakukan sama dengan penghasilan dari bunga tanggungan atau bunga deposito. 36 Terlihat dari perbandingan antara dua (2) ketentuan perpajakan tersebut diatas akan terlihat penerapan yang berlawanan, dimana Pasal 4 ayat (3) huruf (e) UndangUndang-undang Nomor 36 tahun 2008 tentang perubahan keempat atas Undangundang nomor 7 tahun 1983 tentang pajak penghasilan menyatakan bahwa pembayaran manfaat asuransi bukan merupakan objek pajak yang artinya tidak dikenakan pajak, sedangkan pada Surat Edaran Direktur Jenderal Pajak Nomor SE09/PJ.42/1997 tanggal 23 Juli 1997 menyatakan bahwa pembayaran manfaat asuransi jiwa berupa manfaat tabungan dikenakan pajak bersifat final. Di dalam Surat Edaran tersebut dapat dikatakan bahwa pembayaran atas manfaat asuransi jiwa dapat dikenakan pajak, karena dianggap sama dengan bunga tabungan atau bunga deposito. Akan tetapi menurut penulis, antara manfaat asuransi jiwa dengan bunga tabungan atau pun bunga deposito tidaklah dapat dipersamakan, dan hal ini merupakan suatu kekeliruan. Karena di dalam produk asuransi jiwa, terdapat pengalihan resiko dari pemegang polis kepada perusahaan asuransi, dan bukan saja hanya mencari bunga. Manfaat asuransi jiwa walaupun berupa manfaat tabungan sangatlah terkait dengan suatu produk dengan nama apapun yang ditawarkan oleh suatu perusahaan asuransi jiwa yang kemudian dibeli oleh seseorang yang mempunyai kepentingan dan minat terhadap suatu jasa dalam penanggulangan resiko yang dikaitkan dengan hidup dan meninggalnya seseorang yang akan dipertanggungkan. Pemegang polis dalam asuransi jiwa mempunyai suatu kontrak dalam jangka waktu tertentu yang harus dipenuhi oleh kedua belah pihak baik si penanggung ataupun si tertanggung. Sedangkan di dalam tabungan atau deposito hanya merupakan hasil pengembangan dari sejumlah dana yang ditempatkan pada suatu wadah yang namanya tabungan atau deposito dan biasanya dikelola oleh bank. Lalu antara 37 produk asuransi dengan tabungan atau deposito tidak dapat dipersamakan karena tabungan atau deposito merupakan penyisihan penghasilan yang saat ini dimiliki oleh seseorang untuk dinikmati kemudian hari. Deposito atau tabungan bukanlah suatu produk jasa yang dapat dibeli oleh seseorang untuk dinikmati kemudian hari. Tabungan bukan merupakan suatu bentuk produk jasa yang dapat dibeli oleh seseorang, melainkan berupa suatu tempat penyimpanan penyisihan penghasilan seseorang yang umumnya berupa uang. Tabungan tidak memiliki jangka waktu yang ditetapkan, kecuali untuk suatu produk tertentu seperti deposito yang umumnya berjangka waktu maksimal satu (1) tahun, tetapi pada umumnya tidak ada kontrak pembatasan jangka waktu. Sehingga seseorang yang menyimpan uangnya dalam tabungan atau deposito dapat mengambil uang yang dititipkan tersebut tanpa adanya pemotongan atas produk dana yang ditanamkan, bahkan ada nilai lebih sebagai bagian dari hasil investasi dari perusahaan tersebut yang biasanya disebut bunga. Alasan lain bahwa bunga deposito dan bungan tabungan tidak dapat dipersamakan adalah apabila suatu bank dapat memberikan pinjaman dan bila pemberian pinjaman atas dana yang telah diperoleh dari nasabahnya maka bunga yang diperoleh atas pinjaman tersebut tidak dikenakan pajak. Sedangkan asuransi tidak bisa memberikan pinjaman atas dana kepada nasabahnya, tetapi hanya bisa memberikan kuasa untuk mempergunakan nilai tunai yang telah terbentuk yang merupakan bagian dari pembayaran itu sendiri. Itu bisa dikatakan mempergunakan uang si nasabah yang bersangkutan yang telah diinvestasikan di perusahaan asuransi jiwa tersebut. Premi asuransi jiwa yang telah dibayarkan ke dalam perusahaan asuransi jiwa juga tidak dapat diambil sewaktu-waktu seperti tabungan atau pun juga deposito. Premi yang telah dibayarkan hanya dapat dipinjamkan, tetapi itu jika sudah terbentuk 38 nilai tunai polis dan nilai yang dipinjamkan hanya sejumlah nilai tunai yang terbentuk. Sebagian besar produk asuransi baru mempunyai nilai tunai setelah tahun ketiga kepesertaan asuransi, karena tahun pertama dan tahun kedua usia polis asuransi jiwa lebih banyak dihabiskan untuk pembiayaan yang sebagian besar digunakan untuk biaya komisi agen asuransi. Pilihan lain, adalah dengan pembatalan suatu asuransi, dimana pemegang polis tidak melanjutkan pembayaran premi sesuai dengan jangka waktu yang telah tertulis didalam perjanjian polis asuransi jiwa. Berikut ini adalah data pembayaran manfaat asuransi jiwa kepada pertanggungan perorangan (ada di halaman berikutnya): 39 Tabel 4.1 Pembayaran Manfaat Asuransi Jiwa PT. Bringin Life Tahun 2010 Atas Pertanggungan Perorangan Maturity Meninggal Surrender Kesehatan Tahapan Anuitas Redeem NT Total Nilai (Rp) Nilai (Rp) Nilai (Rp) Nilai (Rp) Nilai (Rp) Nilai (Rp) Nilai (Rp) Nilai (Rp) 35.946.736 5.535.664.538 251.147.600 0 10.105.717.584 Regional 2 1.124.250.934 439.967.798 3.256.846.682 979.062.135 2.099.583.387 1.318.403.110 0 9.218.114.047 Regional 3 Wilayah Regional 1 196.104.653 210.398.307 4.813.894.140 126.566.554 2.800.983.515 19.832.000 0 8.364.192.769 Regional 4 1.875.043.929 708.827.554 4.147.098.655 187.360.637 2.238.518.156 46.550.800 0 9.203.399.731 Regional 5 1.701.758.799 358.679.716 3.860.909.282 264.156.641 3.085.855.049 59.870.142 0 9.331.229.629 Regional 6 1.130.743.132 558.082.858 2.567.754.262 2.185.059 0 8.459.792.949 163.336.286 0 5.160.014.359 Regional 7 392.518.253 416.336.931 3.670.517.125 468.691.027 27.693.240 4.173.334.398 404.920.956 2.574.879.895 304.691.761 1.243.494.434 Sumber: Laporan Keuangan BRIngin Life 40 Tabel 4.2 Pembayaran Manfaat Asuransi Jiwa PT. Bringin Life Tahun 2011 Atas Pertanggungan Perorangan Maturity Meninggal Surrender Kesehatan Tahapan Anuitas Redeem NT Total Nilai (Rp) Nilai (Rp) Nilai (Rp) Nilai (Rp) Nilai (Rp) Nilai (Rp) Nilai (Rp) Nilai (Rp) 64.016.028 1.511.563.501 597.743.386 0 6.022.566.332 0 12.727.120.598 Wilayah Regional 1 615.110.101 173.503.736 3.060.629.580 Regional 2 3.309.418.725 415.007.005 4.208.439.075 1.644.801.930 2.136.832.965 1.012.620.898 Regional 3 482.855.092 104.561.888 3.914.896.545 50.471.844 2.226.219.044 20.192.400 4.471.402 6.803.668.215 Regional 4 2.389.632.865 772.437.376 4.754.278.651 149.298.185 2.485.308.256 101.354.518 0 10.652.309.851 Regional 5 2.054.280.410 656.749.282 4.678.977.681 183.228.137 2.523.599.973 80.762.534 956.369 10.178.554.386 Regional 6 1.501.452.128 209.184.722 4.108.667.720 42.226.070 3.241.017.958 6.198.636 1.102.923 9.109.850.157 Regional 7 329.643.048 1.512.907.109 101.482.200 0 5.214.274.255 412.815.239 226.822.167 2.630.604.492 Sumber: Laporan Keuangan BRIngin Life 41 Tabel 4.3 Pembayaran Manfaat Asuransi Jiwa PT. Bringin Life Tahun 2012 Atas Pertanggungan Perorangan Maturity Meninggal Surrender Kesehatan Tahapan Anuitas Redeem NT Total Nilai (Rp) Nilai (Rp) Nilai (Rp) Nilai (Rp) Nilai (Rp) Nilai (Rp) Nilai (Rp) Nilai (Rp) 60.385.639 2.800.498.694 148.497.774 77.065.480 6.673.546.618 Wilayah Regional 1 1.546.422.833 309.214.132 1.731.462.066 Regional 2 6.551.763.386 734.245.418 3.512.389.732 1.019.395.397 2.372.344.704 1.044.043.643 6.715.491 15.240.897.771 Regional 3 1.497.007.765 450.177.773 3.862.137.069 52.943.948 2.038.602.532 27.222.300 32.675.283 7.960.766.670 Regional 4 8.564.301.068 407.020.224 3.290.708.548 143.031.464 2.457.451.570 329.879.200 3.720.975 15.196.113.049 Regional 5 8.708.401.795 301.317.448 3.748.492.561 111.247.919 2.620.771.926 102.738.627 14.284.287 15.607.254.563 Regional 6 4.555.605.886 762.749.163 3.102.250.622 53.408.648 3.388.185.075 5.752.683 1.069.437 11.869.021.514 Regional 7 4.887.692.729 345.867.142 1.651.802.343 358.795.881 1.909.226 9.971.397.400 96.538.782 2.628.791.297 Sumber: Laporan Keuangan BRIngin Life 42 Dari tabel diatas dapat terlihat bahwa penebusan polis (surrender) atau yang artinya pembatalan polis sebelum berakhirnya masa pertanggungan oleh pemegang polis mempunyai hasil yang paling besar diantara yang lainnya. Berdasarkan hasil wawancara yang diperoleh pemutusan kontrak tanpa tebusan atau yang disebut surrender terjadi karena pemegang polis malas, lalai dan juga karena pemegang polis tidak mampu melanjutkan kontrak asuransi jiwanya dan jangka waktu pemutusan kontrak lebih banyak yang masih berjangka singkat yaitu 1 (satu) sampai 2 (dua) tahun kepesertaan. Sehingga ketika usia polis masih 1 (satu) tahun atau 2 (dua) tahun, sebagian polis asuransi jiwa belum memiliki nilai tunai. Lalu baru pada saat tahun ketiga ada nilai tunai yang bisa ditebus, dan itu jumlahnya relatif sedikit atau bahkan sama sekali tidak memperoleh hasil karena pilihan produk asuransi untuk mempertanggungkan hidup dan matinya orang yang dipertanggungkan maupun pilihan produk asuransi hanya mempertanggungkan matinya orang yang dipertanggungkan di dalam polis saja. Selain itu berdasarkan jumlah uang pertanggungan yang dibayarkan perusahaan asuransi kepada pemegang polis untuk jenis pembayaran manfaat yang kurang dari tiga (3) tahun, terlihat bahwa para pemegang polis cenderung untuk membeli produk asuransi jiwa diatas tiga (3) tahun. Kecenderungan mereka untuk memilih produk asuransi jiwa yang dia atas tiga (3) tahun karena bertujuan untuk mengalihkan resiko mereka dan untuk menghindari pengenaan pajak apabila mereka membeli produk asuransi yang memiliki masa manfaat kurang dari tiga (3) tahun. Berdasarkan produk asuransi jiwa yang telah ada saat ini maka produk asuransi yang telah dikemas harus tetap berpegang kepada penanggulangan resiko hidup dan meninggalnya seseorang yang dipertanggungkan. Aturan di bidang 43 asuransi juga harus lebih mempertegas produk asuransi yang mempunyai unsur penanggulangan resiko kepada tertanggung atau pemegang polis atau bahkan dapat dibuat peraturan sendiri, seperti asuransi produk link. Jadi bukan pada penambahan aturan perpajakannya sendiri seperti surat edaran tersebut. Selain itu, pembuatan dan penerbitan surat edaran tersebut jelas bertentangan dengan salah satu asas-asas pembuatan peraturan perundang-undangan, yaitu bahwa Undang-undang yang dibuat oleh penguasa yang lebih tinggi mempunyai kedudukan yang lebih tinggi pula. Suatu peraturan tidak boleh bertentangan dengan isi peraturan yang derajatnya lebih tinggi. Dalam membuat suatu peraturan hendaknya berpijak kepada landasan hukum yang lebih kuat kedudukannya. Undang-undang Perpajakan termasuk Undang-undang Pajak Penghasilan (PPh) selalu diundangkan didalam Lembaran Negara Republik Indonesia, dimana akan diketahui secara umum oleh seluruh wajib pajak. Sedangkan Edaran Direktur Jenderal Pajak tidak diundangkan di Lembaran Negara Republik Indonesia, tetapi lebih kepada aturan pelaksana untuk lingkungan kerja di direktorat Jenderal Pajak yang bertujuan untuk diketahui dan dilaksanakan tanpa adanya pengunguman kepada wajib pajak, sehingga untuk mengetahui adanya aturan lain yang dimuat didalam surat edaran, wajib pajak harus mengetahuinya dengan mencari sendiri informasi tersebut. 4.2 Analisis Keterbatasan Pelaksanaan Pemotongan Pajak Penghasilan Atas Pembayaran Manfaat Asuransi Jiwa Salah satu faktor yang penting agar pemotongan pajak dapat terlaksana dengan baik adalah tanpa adanya hambatan, yaitu harus bersifat sederhana dan jelas. Terdapat adanya keterbatasan ketentuan yang terdapat di dalam keputusan Surat 44 Edaran Direktur Jenderal Pajak SE-09/PJ.42/1997 tanggal 23 Juli 1997 hanyalah berisi ketentuan mengenai objek apa saja yang terkena pajak penghasilan tetapi tidak ada kejelasan mengenai teknis pelaksanaannya. Sebagai akibat dari ketidakjelasan teknis pelaksanaan dari Surat Edaran Direktur Jenderal Pajak SE-09/PJ.42/1997 sehingga menimbulkan kebingungan, hal ini dapat terlihat pada saat menentukan jenis pemotongan pajak atas manfaat asuransi jiwa yang dibayarkan kepada orang pribadi maka dalam pelaksanaan pemotongan pajaknya tidak dapat diseragamkan jenis pemotongan pajaknya. Didalam perkembangannya terdapat beberapa pendapat dalam menentukan jenis pemotongan pajaknya. Ada yang berpendapat bahwa pemotongan tersebut masuk kedalam PPh Pasal 21 Final dengan alasan bahwa si penerima manfaat asuransi jiwa adalah orang pribadi. Adapula yang berpendapat bahwa pemotongan tersebut masuk kedalam PPh Pasal 23 Final dengan alasan bahwa ketentuan dari Surat Edaran Dirjen Pajak tersebut menetapkan pembayaran manfaat asuransi jiwa tersebut dipersamakan dengan bunga deposito dan bunga tabungan. Dan juga adapula yang berpendapat bahwa pemotongan tersebut masuk ke PPh final Pasal 4 ayat (2) karena sifat pemotongnya yang bersifat final. Sebaiknya dalam ketentuan dari Surat Edaran Direktur Jenderal Pajak Nomor SE-09/PJ.42/1997 dijelaskan jenis pemotongan pajaknya yang sesuai ketentuan di dalam Surat Edaran Direktur Jenderal Pajak tersebut yang mempersamakan dengan pajak final bunga deposito dan juga bunga tabungan. Berikut adalah ilustrasi tabel perbedaan pendapat (di halaman berikutnya): 45 Tabel 4.4 Tabel Ilustrasi Perbedaan Pendapat dalam Menentukan Pemotongan Pajak PPh 21 Final PPh 23 Final PPh Final Pasal 4 ayat 2 Karena penerima manfaat Karena berdasarkan SE Karena sifat pemotongnya adalah orang pribadi tersebut, asuransi bersifat final dipersamakan bunga deposito, dengan tabungan/bunga sehingga dikenakan pajak final Tidak adanya sarana administrasi yang jelas dan pasti untuk melakukan pemotongan dan pelaporan hutang pajaknya menjadi keterbatasan lain di dalam pelaksanaan pemotongan pajak penghasilan atas pembayaran manfaat asuransi jiwa. Seperti Bukti Pemotongan PPh Final dan Surat Pemberitahuan, maka dalam pelaksanaannya masing-masing perusahaan asuransi jiwa menggunakan Bukti Pemotongan dan Surat Pemberitahuan yang ada, tetapi berbeda-beda jenis pemotongannya. Formulir bukti pemotongan pajak maupun surat pemberitahuan untuk melaporkan pajak terutang yang telah ada belum mengakomodasi jenis pemotongan pajak yang dimaksud didalam ketentuan Surat Edaran Direktur Jenderal Pajak Nomor SE-09/PJ.42/1997 tanggal 23 Juli 1997 yaitu manfaat asuransi jiwa. Berikut ini adalah bentuk formulir pajak penghasilan final (ada di halaman berikutnya): Gambar 4.1 46 Bentuk Formulir Pajak Penghasilan Final No. Jenis Penghasilan Jumlah Bruto Tarif PPh yang dipotong (1) 1. (2) (3) (4) (5) Rp. …………………………… …….. % Rp. …………………………… Rp. …………………………… …….. % Rp. …………………………… Rp. …………………………… …….. % Rp. …………………………… 2. Rp. …………………………… …….. % Rp. …………………………… 3. Rp. …………………………… …….. % Rp. …………………………… 4. Rp. …………………………… …….. % Rp. …………………………… 5. Rp. …………………………… …….. % Rp. …………………………… 6. Rp. …………………………… …….. % Rp. …………………………… JUMLAH Rp. …………………………… Terbilang : ………………………………………………………………………………………………………………………… Jika dilihat dari model formulir bukti potong PPh Final yang telah ada, informasi mengenai manfaat asuransi yang diinginkan oleh ketentuan Surat Edaran Direktur Jenderal Pajak Nomor SE-09/PJ.42/1997 tanggal 23 Juli 1997 tidak dapat terakomodasi dalam model formulir yang telah ada baik bukti potong maupun surat pemberitahuan. Didalam formulir yang ada hanya terdapat kolom jumlah penghasilan bruto, padahal didalam ketentuan Surat Edaran Direktur Jenderal Pajak Nomor SE-09/PJ.42/1997 tanggal 23 Juli 1997 dijelaskan bahwa jumlah yang terkena pajak merupakan jumlah selisih lebih antara manfaat tabungan yang diterima dengan jumlah premi yang telah dibayarkan. Jadi yang dimaksud disini adalah jumlah penghasilan netto dan bukan jumlah penghasilan bruto. Seharusnya didalam setiap membuat suatu ketentuan perpajakan yang baru harus berisi suatu penjelasan yang pasti tentang perangkat sarana administrasi untuk memudahkan keperluan setiap wajib pajak melaksanakan kewajiban perpajakannya, sehingga formulir yang seharusnya menyertai dalam ketentuan Surat Edaran Direktur 47 Jenderal Pajak Nomor SE-09/PJ.42/1997 tanggal 23 Juli 1997 adalah formulir yang lebih menginformasikan kepada penghasilan yang dikenakan pajak. Tidak terdapatnya perangkat-perangkat administrasi seperti formulir bukti potong pajak dan surat pemberitahuan untuk melaporkan pajak yang terutang, dalam melakukan proses pemeriksaan kebenaran pembayaran pajak yang dilakukan oleh Direktorat Jenderal Pajak akan menimbulkan atau mengalami kendala. Masalah ini timbul karena ketika para pemeriksa pajak memeriksa kebenaran pembayaran secara langsung adalah dengan melakukan pembuktian terbalik, yaitu langsung membandingkan antara pajak yang telah dibayar dan dilaporkan dalam surat pemberitahuan dengan jumlah manfaat asuransi yang dibukukan pada perkiraan klaim yang dibayarkan, sehingga pada saat pemeriksaan langsung terlihat adanya kekurangan pajak atas pemotongan pajak. Tetapi sebetulnya yang dilihat oleh pemeriksa adalah seluruh pembayaran yang dilakukan oleh perusahaan asuransi kepada orang pribadi, dan bukan selisih lebih antara manfaat tabungan dengan jumlah premi yang dibayarkan. Sedangkan untuk perusahaan asuransi tidak memungkinkan adanya nama perkiraan tersendiri untuk selisih lebih manfaat asuransi yang dibayarkan oleh perusahaan asuransi kepada orang pribadi sebagai pemegang polis, karena akan dapat menambah beban pelaksanaan administrasi didalam perusahaan. Selain itu keterbatasan lain yang terdapat didalam pelaksanaan Surat Edaran Direktur Jenderal Pajak Nomor SE-09/PJ.42/1997 tanggal 23 Juli 1997 adalah tidak adanya sosialisasi terhadap wajib pajak perusahaan asuransi jiwa atas pelaksanaan terhadap Surat Edaran Direktur Jenderal Pajak sehingga sebagian besar wajib pajak mengalami kebingungan dan ketidakjelasan atas pelaksanaan Surat Edaran Direktur Jenderal Pajak itu. 48 Penerapan aturan didalam surat edaran tersebut adalah berlaku surut. Padahal suatu aturan yang dibuat dan berlaku secara umum tidak boleh bersifat berlaku surut. Pemberlakuan ini terlihat pada perlakuan Pajak Penghasilan (PPh) terhadap manfaat asuransi diterapkan terhadap seluruh polis yang manfaatnya dibayarkan mulai pada saat diterbitkannya surat edaran tersebut. Padahal perjanjian didalam polis asuransi telah berjalan sebelum adanya surat edaran. Pemberlakuan berlaku surut itu menimbulkan masalah baru yang berpangkal terhadap terhadap perjanjian atau kontrak asuransi itu sendiri, yang disebut Polis Asuransi. Karena suatu hak dan kewajiban akan muncul dengan kekuatan hukum jika ada perjanjian secara tertulis antara kedua belah pihak yang melakukan perjanjian. Demikian pula dengan pertanggungan asuransi jiwa oleh suatu perusahaan asuransi jiwa dimuat didalam suatu perjanjian polis asuransi jiwa yang dimana dibuat pada saat seseorang membeli suatu produk asuransi jiwa sebagai jasa pertanggungan hidup dan meninggalnya sesorang yang dipertanggungkan jiwanya. Didalam polis telah dinyatakan hak dan kewajiban pertanggungan baik si tertanggung ataupun si penanggung, yang isinya antara lain mengenai pembayaran premi dan mekanisme pembayarannya, apa saja yang dipertanggungkan, dan yang paling penting adalah besarnya uang pertanggungan yang diterima sebagai bagian dari manfaat asuransi jiwa. Didalam perjanjian polis telah dinyatakan tentang besarnya uang pertanggungan yang nantinya akan diterima oleh oleh pemegang polis tanpa diungkapkan adanya pengenaan pajak. Bahkan ada juga perusahaan asuransi yang telah mempromosikan bahwa pada saat penerimaan manfaat asuransi jiwa dikemudian hari pada saat jatuh tempo ataupun terjadinya resiko, si nasabah tidak dibebankan dengan pembayaran pajak karena perundang-undangan pajak pada 49 Undang-undang Pajak Penghasilan di Indonesia mengecualikan pembayaran asuransi dari perusahaan asuransi kepada orang pribadi sebagai objek pajak. Pembayaran atas manfaat asuransi oleh perusahaan asuransi seperti yang terdapat didalam surat edaran akan menimbulkan permasalahan, yaitu berdasarkan perjanjian polis asuransi tidak dapat dipotong pajak oleh perusahaan asuransi. Dan jika apabila pemegang polis dapat mengerti terhadap ketentuan perpajakan berdasarkan surat edaran yang memang tidak diumumkan di Lembaga Negara Republik Indonesia maka tidaklah menjadi masalah bagi para pelaku perusahaan asuransi, tetapi kenyataannya sebagaian besar para pemegang polis lebih melihat kepada perjanjian polis asuransi jiwa yang telah ditandatangani sebelumnya. Solusi yang diambil oleh perusahaan asuransi jiwa jika para pemegang polis tidak bersedia dibebankan pajak penghasilan atas penerimaan manfaat asuransi jiwa yang karenanya tidak ada didalam perjanjian polis asuransi jiwa adalah dengan cara menanggung beban pajak penghasilan (PPh) atas manfaat asuransi jiwa tersebut, dan hal ini akan menjadi biaya tambahan bagi perusahaan asuransi jiwa. Jadi, seharusnya akan lebih bijak apabila suatu ketentuan yang berlaku secara umum tidak berlaku untuk perjanjian yang sudah berjalan. 4.3 Ketidakadilan, Ketidaknetralitasan dan Ketidakpastian Dalam Pelaksanaan Pemungutan Pajak Atas Penerimaan Manfaat Asuransi Jiwa Walaupun manfaat pajak tidak dapat dirasakan secara langsung oleh si pembayar, tetapi pajak merupakan sumber penghasilan kegiatan pemerintah yang rutin dan berperan penting dalam faktor pembangunan Negara, dan demikian pajak harus dibebankan secara adil kepada seluruh masyarakat yang mempunyai penghasilan dan memenuhi syarat untuk dikenakan pajak. Dan yang telah dibahas 50 pada bab-bab sebelumnya yang dianggap penghasilan untuk dikenakan pajak di Indonesia adalah setiap tambahan ekonomis dari manapun asalnya, dan dalam bentuk apapun, tetapi dalam pemungutan pajak haruslah tetap berpegang teguh terhadap asas-asas pemungutan pajak. Salah satunya adalah adanya keadilan didalam pemungutan pajak. Tetapi, dalam kenyataannya yang dinamakan adil akan bersifat relatif, dan untuk mencari keadilan tersebut adalah dengan mengusahakan agar pemungutan pajak diselenggarakan secara umum dan merata. Dilihat dalam ketentuan Surat Edaran Direktur Jenderal Pajak Nomor SE-09/PJ.42/1997 tanggal 23 Juli 1997 terdapat perbedaan perlakuan perpajakan terhadap jangka waktu penutupan asuransi, yaitu jika penutupan asuransi jiwa yang mengandung unsur tabungan yang pembayran manfaat tabungannya dilakukan dalam jangka waktu tiga (3) tahun atau kurang maka pembayaran manfaat asuransi jiwanya yang tersebut dalam jangka waktu tiga (3) tahun atau kurang maka pembayaaran manfaat asuransi jiwanya akan dikenakan pajak final seperti bunga tabungan atau deposito. Sedangkan apabila penutupan asuransinya yang mengandung unsur tabungan yang pembayaran manfaat tabungannya dilakukan dalam jangka waktu lebih dari tiga (3) tahun, maka menurut surat edaran tersebut tidak dikenakan pajak. Yang apabila tidak dikenakan pajak, berarti maka sesuai dengan ketentuan pasal 4 ayat (3) huruf (e) Undang-undang Nomor 36 tahun 2008 tentang perubahan keempat atas Undang-undang nomor 7 tahun 1983 tentang pajak penghasilan. Akan tetapi perbedaan tersebut tidak seharusnya diberlakukan mengingat bagaimanapun berapa lama jangka waktu pertanggungan suatu asuransi jiwa, suatu produk asuransi tetap dikemas didalam suatu pertanggungan, karena hidup dan matinya seseorang yang dipertanggungkan. Penentuan jangka waktu tiga (3) tahun 51 tersebut tidak memiliki dasar alasan yang kuat. Terlihat pula adanya pemotongan Pajak Penghasilan (PPh) atas manfaat asuransi jiwa berupa manfaat tabungan yang tidak memenuhi prinsi keadilan karena dalam kenyataannya sebagian produk asuransi jiwa pada awal tahun sampai dengan tahun ketiga (3) umumnya mempunyai nilai yang relatif kecil atau bahkan tidak ada nilainya dan jumlahnya masih dibawah jumlah premi yang dibayarkan karena nilai tunainya belum terbentuk oleh sebab masih digunakan untuk membiayai biaya administrasi dan biaya komisi agen asuransi. Dan dapat juga terlihat adanya perbedaan perlakuan diantara para wajib pajak yang sama-sama menjadi pemegang polis asuransi jiwa. Hal ini dibedakan oleh jangka waktu pembayaran manfaat asuransi, padahal kenyataan di lapangan saat ini sebagian besar produk asuransi jiwa pada awal tahun sampai dengan tahun ketiga (3) pada umumnya mempunyai nilaiu yang kecil atau bahkan mungkin tidak ada nilainya (belum terbentuk nilai tunainya). Menurut keterangan dari pejabat lingkungan asuransi jiwa, yaitu bahwa adanya perlakuan Pajak Penghasilan (PPh) terhadap manfaat asuransi jiwa yang terdapat didalam Surat Edaran Direktur Jenderal Pajak Nomor SE-09/PJ.42/1997 tanggal 23 Juli 1997 adalah karena adanya desakan dari lembaga keuangan bukan asuransi yang pada umumnya bank untuk mempersamakan perlakuan manfaat asuransi dengan bunga tabungan atau deposito. Hal tersebut dilakukan agar para nasabahnya tidak mengalihkan dananya ke perusahaan asuransi mengingat adanya kondisi krisis ekonomi saat itu. Selain itu aspek pemajakan atas manfaat asuransi jiwa menurut Surat Edaran Direktur Jenderal Pajak Nomor SE-09/PJ.42/1997 tanggal 23 Juli 1997 dapat dianggap menyebabkan terjadinya pajak berganda (double taxation). Karena hal ini 52 dapat dilihat dari premi yang dibayarkan oleh para nasabah kepada perusahaan asuransi akan diinvestasikan oleh perusahaan jiwa tersebut. Ketika premi yang dibayarkan oleh para nasabah selanjutnya akan diinvestasikan perusahaan asuransi jiwa yang nantinya akan menghasilkan keuntungan, maka atas keuntungan yang diperolah tersebut akan dikenakan pajak. Jika pada saat pemberian keuntungan tersebut nasabah juga dikenakan pajak juga maka akan terjadi pemajakan dua kali atas objek yang sama, yaitu hasil investasi premi yang dikumpulkan oleh perusahaan asuransi dari nasabah. Alasan yang mendasar adalah bahwa dana berupa premi yang disetor atau dibayarkan oleh nasabah kepada perusahaan asuransi jiwa merupakan titipan dari nasabah untuk dikelola perusahaan asuransi jiwa. Dan juga sebenarnya adana yang diinvestasikan oleh perusahaan asuransi jiwa adalah milik nasabah sehingga tidak boleh dipajaki saat akan dikembalikan ke nasabah. Karena itulah dengan adanya surat edaran tersebut akan dapat mengganggu atau bahkan menghambat pemasaran produk asuransi yang berjangka waktu tiga (3) tahun atau kurang, karena masyarakat akan lebih memilih untuk menabung di bank. Padahal, masyarakat yang lebih memilih produk asuransi juga dapat menguntungkan phak bank, karena dana yang diperoleh oleh perusahaan asuransi itu akan diinvestasikan kepada bank itu sendiri. Berikut adalah tabel data jumlah investasi (ada di halaman berikutnya): 53 Tabel 4.5 Data Jumlah Investasi PT Asuransi Jiwa Bringin Sejahtera - Per 31 Desember 2011 dan 2010 Jumlah Investasi (dalam No. jutaan rupiah) Jenis Investasi 2011 2010 1 Deposito Berjangka dan Sertifikat Deposito 377.833 431.094 2 Saham 44.092 39.379 3 Obligasi dan MTN 573.665 406.625 1.202.968 971.976 Surat Berharga yang Diterbitkan dan 4 Dijaminkan oleh Pemerintah Surat Berharga yang Diterbitkan dan 5 Dijaminkan oleh BI 0 0 6 Unit Penyertaan Reksadana 61.922 72.535 7 Penyertaan Langsung 25.110 25.247 Bangunan dengan Hak Strata/Tanah dengan 8 Bangunan untuk Investasi 8.515 20.325 9 Pinjaman Hipotik 0 0 10 Pinjaman Polis 570 586 11 Pembiayaan Murabahah 0 0 12 Pembiayaan Mudharabah 0 0 13 Investasi Lain 0 425 Jumlah Investasi 2.294.675 1.968.192 Sumber: Laporan Keuangan BRIngin Life 54 Tabel 4.6 Data Jumlah Investasi PT Asuransi Jiwa Bringin Sejahtera - Per 31 Desember 2012 dan 2011 Jumlah Investasi (dalam No. jutaan rupiah) Jenis Investasi 2012 2011 1 Deposito Berjangka dan Sertifikat Deposito 525.818 377.433 2 Saham 106.485 44.092 3 Obligasi dan MTN 1.144.791 574.064 1.172.043 1.202.968 Surat Berharga yang Diterbitkan dan 4 Dijaminkan oleh Pemerintah Surat Berharga yang Diterbitkan dan 5 Dijaminkan oleh BI 0 0 6 Unit Penyertaan Reksadana 82.216 61.922 7 Penyertaan Langsung 25.481 25.023 Bangunan dengan Hak Strata/Tanah dengan 8 Bangunan untuk Investasi 23.170 8.515 9 Pinjaman Hipotik 0 0 10 Pinjaman Polis 568 570 11 Pembiayaan Murabahah 0 0 12 Pembiayaan Mudharabah 0 0 13 Investasi Lain 0 0 Jumlah Investasi 3.080.572 2.294.587 Sumber: Laporan Keuangan BRIngin Life 55 Dapat terlihat dari tabel-tabel diatas bahwa investasi pada deposito berjangka dan sertifikat deposito memiliki nominal yang lumayan besar, walaupun bukan investasi utama, deposito berjangka dan sertifikat deposito mempunyai peranan yang signifikan terhadap kegiatan investasi perusahaan asuransi jiwa. Kemudian didalam Surat Edaran Direktur Jenderal Pajak Nomor SE09/PJ.42/1997 tanggal 23 Juli 1997 memperlihatkan bahwa perlakuan pajak penghasilan terhadap manfaat asuransi jiwa tidak memperlihatkan ketidaknetralitasan suatu aturan perpajakan. Berdasar prinsip asas kenetralitasan mengatakan bahwa pajak haruslah terbebas dari distorsi, baik distorsi produksi, distorsi konsumsi, dan distorsi faktor-faktor lainnya. Artinya pajak seharusnya tidak boleh mempengaruhi pilihan para masyarakat untuk melakukan konsumsi dan juga tidak mempengaruhi pilihan-pilihan para produsen untuk menghasilkan barang-barang dan jasa, serta tidak mengurangi semangat orang untuk bekerja. Didalam surat edaran tersebut, dapat terlihat jelas bahwanya masyrakat disudutkan untuk memilih untuk membeli produk asuransi yang jangka waktunya lebih dari tiga (3) tahun. Padahal tidak semua para masyarakat yang membeli produk asuransi mampu untuk membayar premi pertanggungan lebih dari tiga (3) tahun. Dan hal ini disebabkan adanya perbedaan daya beli masyrakat itu sendiri. Jika akhirnya masyarakat tidak mampu untuk membayar premi pada tahun ketiga dan seterusnya maka ia akan kehilangan uang pertanggungan yang telah ia bayarkan di tahun pertama dan kedua. Dari sisi pemegang polis ini tentu merugikan mereka, sehingga ini bertentangan dengan asas netralitas. Padahal seharusnya kebijakan ini dibuat tidak bertentangan dengan asas netralitas. Surat Edaran Direktur Jenderal Pajak Nomor SE-09/PJ.42/1997 tanggal 23 Juli 1997 dibuat dan ditetapkan untuk memotong pajak penghasilan atas manfaat asuransi 56 jiwa berupa manfaat tabungan tidak sesuai dengan prinsip kepastian dalam pemungutan pajaknya, karena tidak mempunyai kepastian hukum yang melandasinya. Selain itu Surat Edaran Direktur Jenderal Pajak Nomor SE09/PJ.42/1997 tanggal 23 Juli 1997 tidak mempunyai kepastian mengenai objek pajak yang dimaksud ketentuan ini, sebenarnya manfaat asuransi jiwa yang diterima oleh pemegang polis adalah murni merupakan penggantian atau santunan atas terjadinya resiko yang dialami oleh pemegang polis yang telah tertulis dan dinyatakan dalam suatu perjanjian polis. Sehingga pengertian penggantian atau santunan tidak sama dengan penghasilan atau bunga tabungan. Pelaksanaan Surat Edaran Direktur Jenderal Pajak Nomor SE-09/PJ.42/1997 tanggal 23 Juli 1997 juga tidak sesuai dengan asas ekonomis dalam suatu pemungutan pajak, dimana suatu pemngutan pajak tidak boleh mengganggu keseimbangan dalam kehidupan ekonomi, dalam arti pemungutan pajak jangan sampai menghambat kelancaran produksi dan perdagangan. Dalam hal ini, produk asuransi yang berjangka waktu kurang ataupun sama dengan tiga (3) tahun akan terhambat pemasarannya, karena orang akan tersudutkan pada pilihan menabung di bank. Padahal kenyataannya instrumen investasi dilakukan juga dalam bentuk deposito bank yang dilakukan oleh perusahaan asuransi jiwa dimana dana yang diinvestasikan perusahaan asuransi jiwa sebenarnya adalah dana masyrakat yang ikut serta dalam asuransi jiwa. 57