Q1 2017 Financial Report

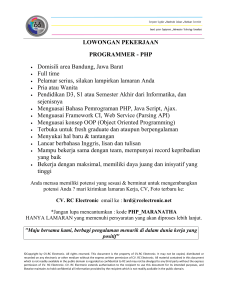

advertisement