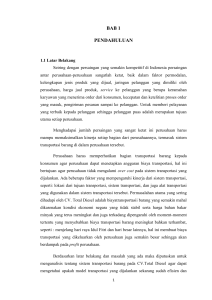

6 BAB 2 LANDASAN TEORI DAN KERANGKA PEMIKIRAN 2.1

advertisement

BAB 2 LANDASAN TEORI DAN KERANGKA PEMIKIRAN 2.1 Resiko 2.1.1 Definisi Resiko Istilah resiko sudah biasa dipakai dalam kehidupan kita sehari-hari, yang umumnya sudah dipahami secara intuitif. Tetapi pengertian secara ilmiah dari resiko sampai saat ini masih tetap beragam, yaitu antara lain : - Menurut Arthur Williams dan Richard, M.H resiko adalah suatu variasi dari hasilhasil yang dapat terjadi selama periode tertentu. (Djojosoedarso, 2003, p2) - Menurut A. Abas Salim resiko adalah ketidakpastian (uncertainty) yang mungkin melahirkan peristiwa kerugian. (Djojosoedarso, 2003, p2) - Menurut Soekarto resiko adalah ketidakpastian atas terjadinya suatu peristiwa. (Djojosoedarso, 2003, p2) - Menurut Herman Darmawi resiko adalah probabilitas sesuatu hasil/ outcome yang berbeda dengan yang diharapkan. (Djojosoedarso, 2003, p2) - Berdasarkan Workbook level 1 Global Association of Risk Professionals – Badan Sertifikasi Manajemen Risiko (2005, A.4) resiko didefinisikan sebagai “Change of bad outcome”. Maksudnya adalah suatu kemungkinan akan terjadinya hasil yang tidak diinginkan serta tidak dikelola dengan semestinya. - Menurut Gallati (2003, h.7), resiko didefinisikan sebagai “a condition in which there exist an exposure to adversity”. - Menurut Bessis (2002, 11) resiko adalah sebagai “Risk are uncertainty resulting in adverse variations of probability or in losses”. 6 7 - Menurut Djohanputro (2008, p31-p32) pengertian dasar resiko terkait dengan keadaan adanya ketidakpastian dan tingkat ketidakpastiannya terukur secara kuantitatif. Resiko juga dapat diartikan sebagai ketidakpastian yang telah diketahui tingkat probabilitas kejadiannya. Jadi resiko dapat dikatakan sebagai suatu peluang terjadinya kerugian atau kehancuran. Lebih luas resiko dapat diartikan sebagai kemungkinan terjadinya hasil yang tidak diinginkan atau berlawanan dari yang diinginkan. 2.1.2 Klasifikasi Resiko Menurut Djohanputro (2008, p33-p35) untuk memudahkan pengenalan resiko, perlu dilakukan klasifikasi sehingga mengenal karakter dari resiko. Resiko dapat dikategorikan ke dalam resiko murni dan resiko spekulatif. Cara lain mengklasifikasi resiko adalah mengategorikan ke dalam resiko sistematik dan resiko spesifik. a. Resiko Murni dan Spekulatif Resiko murni merupakan resiko yang dapat mengakibatkan kerugian pada perusahaan, tetapi tidak ada kemungkinan menguntungkan. Perusahaan menghadapi berbagai hal dalam resiko ini. Misalnya, kekayaan mesin yang menanggung resiko murni. Ada kemungkinan mesin mengalami kerusakan, mulai dari kerusakan kecil sampai besar. Tetapi, tidak mungkin keadaan sebaliknya bisa terjadi. Kekayaan berupa gedung juga ada kemungkinan mengalami kerugian berupa kerusakan atau kehancuran. Sementara itu yang disebut dengan resiko spekulatif adalah resiko yang dapat mengakibatkan dua kemungkinan, merugikan atau menguntungkan perusahaan. Misalnya perusahaan yang menyimpan valuta asing seperti US$, GB₤, atau JPY dapat mengalami keuntungan atau kerugian. Simpanan tersebut menguntungkan bila nilai tukar mata uang tersebut menguat. Nilai simpanan tersebut meningkat bila dihitung 8 dalam Rupiah. Sebaliknya, nilai simpanan tersebut menurun bila dihitung dalam Rupiah pada saat nilai tukar valuta asing tersebut melemah. Kebanyakkan transaksi perusahaan yang melibatkan aspek moneter secara langsung mengandung resiko spekulatif. b. Resiko Sistematik dan Spesifik Resiko sistematik (systematic risk) juga disebut resiko yang tidak dapat didiversifikasi (nondiversiviable risk). Ciri dari resiko sistematik adalah tidak dapat dihilangkan atau dikurangi dengan cara penggabungan berbagai resiko. Resiko spesifik (specific risk), atau resiko yang dapat didiversifikasi (diversiviable risk) dapat dihilangkan melalui proses pengganbungan (pooling). Konsep resiko sistematik dan spesifik sangat berguna dalam menangani resiko keuangan. Banyak resiko yang berkaitan dengan keuangan perusahaan dapat ditekan dengan menerapkan diversifikasi. 2.1.3 Upaya Penanggulangan Resiko Menurut Djojosoedaraso (2003, p4) upaya untuk menanggulangi resiko harus selalu dilakukan, sehingga kerugian dapat dihindari atau diminimumkan. Sesuai dengan sifat dan objek yang terkena resiko, ada beberapa cara yang dapat dilakukan (perusahaan) untuk meminimumkan resiko kerugian, antara lain : a. Melakukan pencegahan dan pengurangan terhadap kemungkinan terjadinya peristiwa yang menimbulkan kerugian, misalnya membangun gedung dengan bahanbahan yang antiterbakar untuk mencagah bahaya kebakaran, memagari mesin-mesin untuk menghindari kecelakaan kerja, melakukan pemeliharaan dan penyimpanan yang baik terhadap bahan dan hasil produksi untuk menghindari resiko kecurian dan kerusakan, mengadakan pendekatan kemanusiaan untuk mencegah terjadinya pemogokan, sabotase, dan pengacauan. 9 b. Melakukan retensi, artinya mentolerir membiarkan terjadinya kerugian, dan untuk mencegah terganggunya operasi perusahaan akibat kerugian tersebut disediakan sejumlah dana untuk menanggulanginya (contoh : pos biaya lain-lain atau tak terduga dalam anggaran perusahaan). c. Melakukan pengendalian terhadap resiko, contohnya melakukan hedging (perdagangan berjangka) untuk menanggulangi resiko kelangkaan dan fluktuasi harga bahan baku/ pembantu yang diperlukan. d. Mengalihkan/ memindahkan resiko kepada pihak lain, yaitu dengan cara mengadakan kontrak pertanggungan (asuransi) dengan perusahaan asuransi terhadap resiko tertentu, dengan mambayar sejumlah premi asuransi yang telah ditetapkan, sehingga perusahaan asuransi akan mengganti kerugian bila betul-betul terjadi kerugian yang sesuai dengan perjanjian. Tugas dari seorang manajer resiko adalah berkaitan erat dengan upaya memilih dan menentukan cara-cara/ metode yang paling efisien dalam penaggulangan resiko yang dihadapi perusahaan. 2.2 Manajemen Resiko 2.2.1 Definisi Manajemen Resiko - Menurut Djojosoedarso (2003, p4) secara sederhana pengertian manajemen resiko adalah pelaksanaan fungsi-fungsi manajemen dalam penanggulangan resiko, terutama resiko yang dihadapi oleh organisasi/ perusahaan, keluarga dan masyarakat. Jadi mencakup kegiatan merencanakan, mengorganisir, menyusun, memimpin/ mengkoordinir, dan mengawasi (termasuk mengeveluasi) program penanggulangan resiko. - Menurut Djohanputro (2008, p43) manajemen resiko merupakan proses terstruktur dan sistematis dalam mengidentifikasi, mengukur, memetakan, 10 mengembangkan alternatif penanganan resiko, dan memonitor dan mengendalikan implementasi penanganan resiko. - Menurut Fahmi (2010, p2) manajemen resiko adalah suatu bidang ilmu yang membahas tentang bagaimana suatu organisasi menerapkan ukuran dalam memetakan berbagai permasalahan yang ada dengan menempatkan berbagai pendekatan manajemen secara komprehensif dan sistematis. Jadi manajemen resiko adalah keseluruhan sistem pengelolaan dan pengendalian resiko yang ditujukan untuk memelihara tingkat profitabilitas dan tingkat kesehatan perusahaan. 2.2.2 Manfaat Manajemen Resiko Menurut Darmawi (2005, p11) manfaat manajemen resiko yang diberikan terhadap perusahaan dapat dibagi dalam 5 kategori utama yaitu : a. Manajemen resiko mungkin dapat mencegah perusahaan dari kegagalan. b. Manajemen resiko menunjang secara langsung peningkatan laba. c. Manajemen resiko dapat memberikan laba secara tidak langsung. d. Adanya ketenangan pikiran bagi manajer yang disebabkan oleh adanya perlindungan terhadap resiko murni, merupakan harta non material bagi perusahaan itu. e. Manajemen resiko melindungi perusahaan dari resiko murni, dan karena kreditur pelanggan dan pemasok lebih menyukai perusahaan yang dilindungi maka secara tidak langsung menolong meningkatkan public image. Anonim (http://jurnalsdm.blogspot.com/) Menurut Fahmi (2010, p3), dengan diterapkannya manajemen resiko di suatu perusahaan ada beberapa manfaat yang akan diperoleh, yaitu : 11 a. Perusahaan memiliki ukuran kuat sebagai pijakan dalam mengambil setiap keputusan, sehingga para manajer menjadi lebih berhati-hati (prudent) dan selalu menempatkan ukuran-ukuran dalam berbagai keputusan. b. Mampu memberi arah bagi suatu perusahaan dalam melihat pengaruh-pengaruh yang mungkin timbul baik secara jangka pendek dan jangka panjang. c. Mendorong para manajer dalam mengambil keputusan untuk selalu menghindari resiko dan menghindari dari pengaruh terjadinya kerugian khususnya kerugian dari segi finansial. d. Memungkinkan perusahaan memperoleh resiko kerugian yang minimum. e. Dengan adanya konsep manajemen resiko (risk management concept) yang dirancang secara detail maka artinya perusahaan telah membangun arah dan mekanisme secara suistainable (berkelanjutan). 2.2.3 Tahap-tahap dalam Melaksanakan Manajemen Resiko Menurut Fahmi (2010, p3), untuk mengimplementasikan manajemen resiko secara komprehensif ada beberapa tahap yang harus dilaksanakan oleh suatu perusahaan, yaitu : a. Identifikasi Resiko Pada tahap ini pihak manajemen perusahaan melakukan tindakan berupa mengidentifikasi setiap bentuk resiko yang dialami perusahaan, termasuk bentukbentuk resiko yang mungkin akan dialami oleh perusahaan. Identifikasi ini dilakukan dengan cara melihat potensi-potensi resiko yang sudah terlihat dan yang akan terlihat. b. Mengidentifikasi bentuk-bentuk resiko Pada tahap ini diharapkan pihak manajemen perusahaan telah mampu menemukan bentuk dan format resiko yang dimaksud. Bentuk-bentuk resiko yang diidentifikasi di sini telah mampu dijelaskan secara detail, seperti ciri-ciri resiko dan faktor-faktor 12 timbulnya resiko tersebut. Pada tahap ini pihak manajemen perusahaan juga sudah mulai mengumpulkan dan menerima berbagai data-data baik bersifat kualitatif dan kuantitatif. c. Menempatkan ukuran-ukuran resiko Pada tahap ini pihak manajemen perusahaan sudah menempatkan ukuran atau skala yang dipakai, termasuk rancangan model metodologi penelitian yang akan digunakan. Data-data yang masuk juga sudah dapat diterima, baik yang berbentuk kualitatif dan kuantitatif serta pemilahan data dilakukan berdasarkan pendekatan metodologi yang digunakan. Dengan kepemilikan rancangan metodologi penelitian yang ada diharapkan pihak manajemen perusahaan telah memiliki fondasi kuat guna melakukan pengolahan data. Untuk dipahami bahwa penggunaan ukuran dengan berdasarkan format metodologi penelitian yang digunakan harus dilakukan dengan sangat hati-hati dan penuh kecermatan karena jika salah atau tidak sesuai dengan kasus yang ditangani maka hasil yang akan diperoleh nantinya juga dianggap tidak akan akurat. d. Menempatkan alternatif-alternatif Pada tahap ini pihak manajemen perusahaan telah melakukan pengolahan data. Hasil pengolahan kemudian dijabarkan dalam bentuk kualitatif dan kuantitatif beserta akibat-akibat atau pengaruh-pengaruh yang akan timbul jika keputusankeputusan tersebut diambil. Berbagai bentuk penjabaran yang dikemukakan tersebut dipilah dan ditempatkan sebagai alternatif-alternatif keputusan. e. Menganalisis setiap alternatif Pada tahap ini dimana setiap alternatif yang ada selanjutnya dianalisis dan dikemukakan berbagai sudut pandang serta efek-efek yang mungkin timbul. Dampak yang mungkin timbul baik secara jangka pendek dan jangka panjang dipaparkan secara komprehensif dan sistematis, dengan tujuan mampu diperoleh suatu 13 gambaran secara jelas dan tegas. Kejelasan dan ketegasan dangat penting guna membantu pengambilan keputusan secara tepat. f. Memutuskan suatu alternatif Pada tahap ini setelah berbagai alternatif dipaparkan dan dijelaskan baik dalam bentuk lisan dan tulisan oleh para manajemen perusahaan maka diharapkan pihak manajer perusahaan sudah memiliki pemahaman secara khusus dan mendalam. Pemilihan satu alternatif dari berbagai alternatif yang ditawarkan artinya mengambil alternatif yang terbaik dari berbagai alternatif yang ditawarkan termasuk dengan menolak berbagai alternatif lainnya. Dengan pemilihan satu alternatif sebagai solusi dalam menyelesaikan berbagai permasalahan diharapkan pihak manajer perusahaan sudah memiliki fondasi kuat dalam menugaskan pihak manajemen perusahaan untuk bekerja berdasarkan konsep dan koridor yang ada. g. Melaksanakan alternatif yang dipilih Pada tahap ini setelah alternatif dipilih dan ditegaskan serta dibentuk tim untuk melaksanakan ini, maka artinya manajer perusahaan sudah mengeluarkan Surat Keputusan (SK) yang dilengkapi dengan rincian biaya. Rincian biaya yang dialokasikan tersebut telah disetuju oleh bagian keuangan serta otoritas pengambil penting lainnya. h. Mengontrol alternatif yang dipilih tersebut Pada tahap ini alternatif yang dipilih telah dilaksanakan oleh pihak tim manajemen beserta para manajer perusahaan. Tugas utama manajer perusahaan adalah melakukan kontrol yang maksimal guna menghindari timbulnya berbagai resiko yang tidak diinginkan. i. Mengevaluasi jalannya alternatif yang dipilih Pada tahap ini setelah alternatif dilaksanakan dan kontrol dilakukan maka selanjutnya pihak tim manajemen secara sistematis melaporkan kepada pihak 14 manajer perusahaan. Pelaporan tersebut berbentuk data-data yang bersifat fundamental dan teknikal serta dengan tidak mengesampingkan informasi yang bersifat lisan. Tujuan melakukan evaluasi dari alternatif yang dipilih tersebut adalah bertujuan agar pekerjaan tersebut dapat terus dilaksanakan sesuai dengan yang direncanakan. 2.3 Resiko Operasional 2.3.1 Definisi Resiko Operasional Resiko operasional oleh Basel II didefinisikan sebagai suatu resiko kerugian yang disebabkan karena tak berjalannya atau gagalnya proses internal, manusia dan sistem, serta oleh peristiwa eksternal. Walaupun resiko ini dapat diterapkan pada semua jenis organisasi bisnis, keterkaitan utamanya adalah pada bidang perbankan yang regulatornya bertanggung jawab untuk menciptakan pengamanan sebagai perlindungan terhadap kegagalan sistemik sistem perbankan dan ekonomi. Anonim (http://id.wikipedia.org/wiki/Risiko_operasional) Menurut Djohanputro (2008, p65) resiko operasional adalah potensi penyimpangan dari hasil yang diharapkan karena tidak berfungsinya suatu sistem, SDM, teknologi, atau faktor lain. Resiko operasional bisa terjadi pada 2 tingkatan : teknis dan organisasi. Pada tataran teknis, resiko operasional bisa terjadi apabila sistem informasi, kesalahan mencatat, informasi yang tidak memadai, dan pengukuran resiko tidak akurat dan tidak memadai. Pada tataran organisasi, resiko operasional bisa muncul karena sistem pemantauan dan pelaporan, sistem dan prosedur, serta kebijakan tidak berjalan sebagaimana mestinya. Menurut Fahmi (2010, p54) resiko operasional merupakan resiko yang umumnya bersumber dari masalah internal perusahaan, dimana resiko ini terjadi disebabkan oleh lemahnya sistem kontrol manajemen (management control system) yang dilakukan oleh pihak internal perusahaan. 15 Jadi resiko operasional adalah resiko kerugian yang terjadi sebagai akibat dari ketidakcukupan atau kegagalan proses internal, manusia, dan sistem – sistem yang dapat menimbulkan kerugian keuangan dan kerugian potensial atas hilangnya kesempatan memperoleh keuntungan. 2.3.2 Klasifikasi Resiko Operasional Menurut Bank for International Settlement (2004, p140) kerugian operasional dikelompokkan ke dalam tujuh tipe kejadian kerugian (loss event types). Tujuh tipe kejadian kerugian tersebut dibagi dalam kelompok sebagai berikut : a. Penyelewengan internal (internal fraud). b. Penyelewengan eksternal (external fraud). c. Praktik kepegawaian dan keselamatan kerja (employment practices and workplace safety). d. Klien, produk, dan praktik bisnis (client, products, and business practices). e. Kerusakan terhadap aset fisik perusahaan (physical asset damages). f. Terganggunya bisnis dan kegagalan sistem (business disruption and system failure). g. Manajemen proses, pelaksanaan, dan penyerahan produk dan jasa (execution, delivery and process management). Menurut Fahmi (2010, p54) terdapat 7 (tujuh) jenis resiko operasional atau operational risk, antara lain : a. Resiko pada Komputer (Computer Risk). Ada beberapa resiko yang diperkirakan akan timbul dalam bidang komputer, yaitu : • Terjadinya perubahan data-data komputer karena faktor terserang oleh virus. Kondisi ini sering terjadi karena jaringan komputer berhubungan dengan internet. Oleh karena itu, komputer harus selalu memiliki antivirus 16 yang terbaru. Maka sebaiknya perusahaan harus selalu memiliki tempat khusus yang aman untuk menyimpan dokumen panting. • Komputer adalah teknologi yang selalu mengalami perubahan terutama pada setiap program yang ditawarkan, sehingga mengharuskan kualitas IT dari para personelnya juga dapat di update setiap waktunya dengan tujuan berbagai permasalahan yang akan timbul di kemudian hari dapat dihindari. • Komputer adalah masuk dalam kategori IT yang memiliki nilai pasar yang tinggi, sehingga setiap pergantian perangkat komputer dan biaya tenaga ahlinya selalu saja membutuhkan biaya yang tinggi. Seperti biaya training, course, service komputer, dan pembelian program berbagai komputer. Dan bagi setiap perusahaan program yang harus dibeli adalah selalu harus yang bersifat original. b. Kerusakan Maintenance Pabrik Beberapa resiko yang harus ditanggung oleh suatu industri pada saat timbulnya kerusakan maintenance pabrik adalah : • Terhentinya aktivitas produksi selama beberapa saat. • Biaya service (service cost) dengan mendatangkan tenaga ahli, jika perusahaan tidak memilikinya. • Biaya pergantian dalam bentuk pembelian baru beberapa peralatan pabrik. Dan persoalan yang lebih jauh jika barang yang dipesan tersebut tidak tersedia di pasaran dengan cepat, sehingga mengharuskan perusahaan untuk memesan terlebih dahulu dan ini akan memakan waktu yang lama. c. Kecelakaan Kerja Beberapa bentuk resiko dalam bidang kecelakaan kerja yang akan dialami oleh suatu perusahaan yaitu sebagai berikut : 17 • Perusahaan harus memperbaiki sistem manajemen kerja yang telah diterapkan selama ini karena dianggap tidak efektif, sehingga untuk menyempurnakan konsep sistem manajemen kerja yang baik sebuah perusahaan kadangkala harus mengundang konsultan dalam bidang yang bersangkutan sehingga pengalokasian anggaran untuk membayar konsultan tersebut harus dipertimbangkan termasuk masa uji coba sistem tersebut. • Bila kecelakaan kerja sering terjadi dan mendapat sorotan dari pihak jurnalistik (pers) maka ini bisa berakibat pada turunnya reputasi perusahaan di mata konsumen dan mitra bisnis. • Jika perusahaan tidak menerapkan konsep keselamatan kerja dengan baik maka pada saat mengajukan pinjaman ke perbankan akan mengalami kendala. d. Kesalahan dalam Pembukuan Secara Manual (Manual Risk) Resiko dalam bidang pembukuan secara manual sebenarnya terjadi karena beberapa sebab seperti : • Pembukuan secara manual ditulis atau dicatat umumnya di kertas, sehingga pada saat suatu kantor mengalami kebanjiran, kebakaran, kesalahan dalam peletakkan tidak bisa atau sulit untuk mencari penggantinya. • Jika kesalahan dalam pencatatan secara pembukuan terjadi maka penyelesaian dan pencarian sumber masalahnya juga harus dilakukan secara manual. • Proses penyusunan pembukuan akan berlangsung dengan waktu yang lama sehingga pekerjaan menjadi tidak efisien dan efektif. Efisien dilihat dari segi biaya dan efektif dilihat dari segi waktu. 18 • Setiap pengiriman informasi harus dilakukan melalui kantor pos atau jasa pengiriman surat. Sementara dengan penggunaan teknologi sudah dapat dilakukan dengan cara email atau via internet. e. Kesalahan Produksi Barang dan Tidak Ada Kesepakatan Bahwa Barang yang Dibeli Tidak Dapat Ditukar Kembali Ketika kesepakatan tersebut tidak dibuat, maka perusahaan harus menanggung beberapa resiko kerugian, yaitu sebagai berikut : • Adanya barang yang sudah diproduksi dengan harapan dapat terjual namun tidak laku terjual dan tidak ada perjanjian barang tersebut tidak bisa ditukar sehingga perusahaan mengalami kerugian. • Pada saat barang sudah diproduksi namun ternyata ada sisa, maka ini memaksa perusahaan untuk menjualnya dengan harga yang murah dengan asumsi daripada barang tersebut tidak terjual di pasaran atau mengalami kadaluarsa. • Perusahaan tidak bisa melakukan penghematan biaya karena kontrak dagang dengan para mitra bisnis bersifat tunai dan tidak ada konsep service purna jual. f. Pegawai Outsourcing Pada saat suatu perusahaan menerima pegawai yang bersifat outsourcing maka ada beberapa resiko yang harus ditanggung oleh perusahaan, yaitu : • Pegawai tersebut bukan pegawai tetap, dalam artian pegawai tersebut tidak bekerja hingga pensiun. Sehingga ia akan bekerja sebatas masa kontrak kerja saja. Dengan begitu rasa tanggung jawab psikologis untuk menjaga perusahaan tidak begitu ia pikirkan karena pegawai tersebut lebih bertanggungjawab kepada perusahaan penyalur. 19 • Rahasia perusahaan selama ia bekerja memungkinkan sekali untuk diketahui oleh publik luar ketika ia tidak lagi bekerja di perusahaan tersebut. Sementara rahasia perusahaan menyangkut dengan wibawa dan nama bali perusahaan. g. Globalisasi dalam Konsep dan Produk Era globalisasi telah memberi perubahan besar bagi konsep bisnis pada seluruh sektor bisnis, baik finansial dan non finansial, sehingga penciptaan konsep produk dibuat untuk bisa menampung keinginan globalisasi tersebut, jika tidak maka artinya produk tersebut tidak akan laku di pasaran secara baik. Karena faktor itu perusahaan dituntut untuk menerapkan manajemen yang berbasis konsep global yang secara tidak langsung mekanisme operasional perusahaan juga harus bersifat global. Menurut Djohanputro (2008, p65) resiko operasional bisa disebabkan oleh beberapa faktor, yaitu : - Manusia (SDM) - Teknologi - Sistem dan prosedur - Kebijakan - Struktur organisasi Berikut adalah beberapa klasifikasi yang terdapat di dalam resiko operasional, antara lain : a. Resiko Produktivitas Resiko produktivitas berkaitan dengan penyimpangan hasil atau tingkat produktivitas yang diharapkan karena adanya penyimpangan dari variabel yang mempengaruhi 20 produktivitas kerja. Termasuk di dalamnya adalah teknologi, peralatan, material, dan SDM b. Resiko Teknologi Resiko teknologi berupa potensi penyimpangan hasil karena teknologi yang digunakan tidak lagi sesuai dengan kondisi. c. Resiko Inovasi Resiko inovasi adalah potensi penyimpangan hasil karena terjadinya pambaharuan, modernisasi, atau transformasi dalam beberapa aspek bisnis. d. Resiko Sistem Resiko ini merupakan bagian dari resiko proses, yaitu potensi penyimpangan hasil karena adanya cacat atau ketidaksesuaian sistem dalam operasi perusahaan. e. Resiko Proses Resiko proses adalah resiko mengenai potensi penyimpangan dari hasil yang diharapkan dari proses karena ada penyimpangan atau kesalahan dalam kombinasi sumber daya (SDM, keahlian, metode, peralatan, teknologi, dan material) dan karena perubahan lingkungan. Kesalahan prosedur merupakan salah satu bentuk perwujudan resiko proses. 2.3.3 Siklus Manajemen Resiko Operasional Menurut Djohanputro (2008, p43) siklus manajemen resiko operasional terdiri dari 5 tahap, yaitu : 1. Tahap satu : Identifikasi Resiko Pada tahap ini, analis berusaha mengidentifikasi apa saja resiko yang dihadapi oleh perusahaan. 21 2. Tahap dua : Pengukuran Resiko Pada dasarnya, pengukuran resiko mengacu pada 2 faktor : kuantitas resiko dan kualitas resiko. Kuantitas resiko terkait dengan berapa banyak nilai, atau eksposur, yang rentan terhadap resiko. 3. Tahap tiga : Pemetaan Resiko Perusahaan tidak perlu menakuti semua resiko. Ada resiko yang perlu mendapat perhatian khusus, tetapi ada pula resiko yang dapat diabaikan. Itulah sebabnya perusahaan perlu membuat peta resiko. Tujuan pemetaan ini adalah untuk menetapkan prioritas resiko berdasarkan kepentingannya bagi perusahaan. 4. Tahap empat : Model Pengelolaan Resiko Ada beberapa model yang bisa diterapkan perusahaan dalam mengelola resiko. 5. Tahap lima Mengapa : Monitor dan Pengendalian monitor dan pengendalian penting? Pertama, manajemen perlu memastikan bahwa pelaksanaan pengelolaan resiko berjalan sesuai dengan rencana. Ini berarti, monitor dan pengendalian prosedur itu sendiri. Kedua, manajemen juga perlu memastikan bahwa model pengelolaan resiko cukup efektif. Artinya, model yang diterapkan sesuai dengan tujuan pengelolaan resiko. Ketiga, karena resiko itu sendiri berkembang, monitor dan pengendalian bertujuan untuk memantau perkembangan terhadap kecenderungan-kecenderungan berubahnya profil resiko. Perubahan ini berdampak pada pergeseran peta resiko yang otomatis pada perubahan prioritas resiko. 2.4 Forecasting 2.4.1 Definisi forecasting Forecasting adalah suatu usaha untuk meramalkan keadaan di masa mendatang melalui pengujian keadaan masa lalu. Definisi lain forecasting yaitu; merupakan suatu cara 22 untuk mengukur atau menaksir kondisi bisnis di masa mendatang secara kuantitatif dan kualitatif (Astuti, 2005, p25). Menurut Siswanto (2007, p7) dalam blognya mengenai Business Forecasting, ada beberapa definisi mengenai forecasting : - forecasting adalah proses untuk mendeteksi pola yang akan datang apakah berupa siklus, asosiasi, atau analogi berdasar pada intuisi dan critical judgment. - forecasting adalah proses menghitung dan memprediksi kejadian-kejadian yang akan datang, biasanya didasarkan pada ekstrapolasi masa lalu dengan berbagai tingkat ketidakpastian. - forecasting adalah proses untuk memprediksi beberapa kejadian atau kondisi yang akan datang atau mengindikasikan kemungkinan-kemungkinan yang paling mungkin terjadi, biasanya merupakan hasil dari sebuah proses mempelajari dan menganalisis data yang tersedia dan relevan. 2.4.2 Hubungan forecasting dengan rencana Forecasting adalah peramalan apa yang akan terjadi pada waktu yang akan datang, sedangkan rencana merupakan penentuan apa yang akan dilakukan pada waktu yang akan datang (Astuti, 2005, p25). Untuk membuat rencana jangka panjang, suatu perusahaan harus mempertimbangkan kapasitas, fasilitas, elastisitas harga, forecast permintaan konsumen dan sebagainya. 2.4.3 Tujuan forecasting Dalam dunia usaha sangat penting diperkirakan hal-hal yang terjadi di masa depan sebagai dasar untuk pengambilan keputusan, terutama dunia usaha itu merupakan bagian dari kehidupan sosial; dimana segala sesuatu yang terjadi serba tidak pasti, sukar diprediksi 23 dengan tepat. Oleh karena itu perlu dilakukan sebuah forecast / rencana. Forecasting yang dibuat selalu diupayakan agar dapat: a. Meminimumkan pengaruh ketidakpastian terhadap perusahaan, b. Forecasting bertujuan mendapatkan forecast yang bisa meminimumkan kesalahan meramal (forecast error) yang biasanya diukur dengan mean squared error (MSE), mean absolute error (MAE), dan sebagainya (Astuti, 2005, p25). 2.5 Analytical Hierarchy Process (AHP) 2.5.1 Definisi Analytical Hierarchy Process (AHP) Menurut Jaelani (2009) Analytical Hierarchy Process (AHP) adalah metode untuk memecahkan suatu situasi yang kompleks tidak terstruktur ke dalam beberapa komponen dalam susunan yang hirarki, dengan memberi nilai subjektif tentang pentingnya setiap variabel secara relatif, dan menetapkan variabel mana yang memiliki prioritas paling tinggi guna mempengaruhi hasil pada situasi tersebut. Menurut Kastowo (2008) metode AHP dikembangkan oleh Thomas L. Saaty, seorang ahli matematika. Metode ini adalah sebuah kerangka untuk mengambil keputusan dengan efektif atas persoalan yang kompleks dengan menyederhanakan dan mempercepat proses pengambilan keputusan dengan memecahkan persoalan tersebut kedalam bagian-bagiannya, menata bagian atau variabel ini dalam suatu susunan hirarki, memberi nilai numerik pada pertimbangan subjektif tentang pentingnya tiap variabel dan mensintesis berbagai pertimbangan ini untuk menetapkan variabel yang mana yang memiliki prioritas paling tinggi dan bertindak untuk mempengaruhi hasil pada situasi tersebut. Metode AHP ini membantu memecahkan persoalan yang kompleks dengan menstruktur suatu hirarki kriteria, pihak yang berkepentingan, hasil dan dengan menarik berbagai pertimbangan guna mengembangkan bobot atau prioritas. Metode ini juga menggabungkan kekuatan dari perasaan dan logika yang bersangkutan pada berbagai persoalan, lalu mensintesis berbagai pertimbangan yang 24 beragam menjadi hasil yang cocok dengan perkiraan kita secara intuitif sebagaimana yang dipresentasikan pada pertimbangan yang telah dibuat. (Saaty, 1993). 2.5.2 Menyusun Hierarki Menurut Saaty, ada tiga prinsip dalam memecahkan persoalan dengan AHP, yaitu prinsip menyusun hirarki (Decomposition), prinsip menentukan skala prioritas (Comparative Judgement), prinsip menentukan bobot prioritas (Systhesis of Priority), dan prinsip konsistensi logis (Logical Consistency). Hirarki yang dimaksud adalah hirarki dari permasalahan yang akan dipecahkan untuk mempertimbangkan kriteria-kriteria atau komponen - komponen yang mendukung pencapaian tujuan. Dalam proses menentukan tujuan dan hirarki tujuan, perlu diperhatikan apakah kumpulan tujuan beserta kriteria-kriteria yang bersangkutan tepat untuk persoalan yang dihadapi. Dalam memilih kriteria-kriteria pada setiap masalah pengambilan keputusan perlu memperhatikan kriteria-kriteria sebagai berikut: a. Lengkap Kriteria harus lengkap sehingga mencakup semua aspek yang penting, yang digunakan dalam mengambil keputusan untuk pencapaian tujuan. b. Operasional Operasional dalam artian bahwa setiap kriteria ini harus mempunyai arti bagi pengambil keputusan, sehingga benar-benar dapat menghayati terhadap alternatif yang ada, disamping terhadap sarana untuk membantu penjelasan alat untuk berkomunikasi. c. Tidak berlebihan Menghindari adanya kriteria yang pada dasarnya mengandung pengertian yang sama. 25 d. Minimum Diusahakan agar jumlah kriteria seminimal mungkin untuk mempermudah pemahaman terhadap persoalan, serta menyederhanakan persoalan dalam analisis. Decomposition Setelah persoalan didefinisikan maka perlu dilakukan decomposition, yaitu memecah persoalan yang utuh menjadi unsur-unsurnya. Jika ingin mendapatkan hasil yang akurat, pemecahan juga dilakukan terhadap unsur-unsurnya sehingga didapatkan beberapa tingkatan dari persoalan tadi. Karena alasan ini maka proses analisis ini dinamai hirarki (Hierarchy). Pembuatan hirarki tersebut tidak memerlukan pedoman yang pasti berapa banyak hirarki tersebut dibuat, tergantung dari pengambil keputusan-lah yang menentukan dengan memperhatikan keuntungan dan kerugian yang diperoleh jika keadaan tersebut diperinci lebih lanjut. Ada dua jenis hirarki, yaitu hirarki lengkap dan hirarki tidak lengkap. Dalam hirarki lengkap, semua elemen pada semua tingkat memiliki semua elemen yang ada pada tingkat berikutnya. Jika tidak demikian maka dinamakan hirarki tidak lengkap. Comparative Judgement Prinsip ini berarti membuat penilaian tentang kepentingan relatif dua elemen pada suatu tingkat tertentu dalam kaitannya dengan tingkat yang diatasnya. Penilaian ini merupakan inti dari AHP, karena akan berpengaruh terhadap prioritas elemenelemen. Hasil dari penilaian ini akan ditempatkan dalam bentuk matriks yang dinamakan matriks pairwise comparison. Dalam melakukan penilaian terhadap elemen-elemen yang diperbandingkan terdapat tahapan-tahapan, yakni: a. Elemen mana yang lebih (penting/disukai/berpengaruh/lainnya) b. Berapa kali sering (penting/disukai/berpengaruh/lainnya) 26 Agar diperoleh skala yang bermanfaat ketika membandingkan dua elemen, perlu dipahami tujuan yang diambil secara umum. Dalam penyusunan skala kepentingan, Saaty menggunakan patokan pada tabel berikut. Tabel 2.1 Penetapan Prioritas dengan Perbandingan Berpasangan Intensitas Kepentingan 1 Definisi Kedua elemen sama pentingnya 3 Elemen yang satu sedikit lebih penting ketimbang yang lainnya 5 Elemen yang satu esensial atau sangat penting ketimbang elemen yang lainnya 7 Satu elemen jelas lebih penting dari elemen yang lainnya 9 Satu elemen mutlak lebih penting ketimbang elemen yang lainnya 2, 4, 6, 8 Kebalikan Nilai – nilai diantara dua pertimbangan yang berdekatan Jika untuk aktivitas i mendapat satu angka bila dibandingkan dengan suatu aktivitas j, maka j mempunyai nilai kebalikannya bila dibandingkan dengan aktivitas i. Penjelasan Dua elemen menyumbangnya sama besar pada sifat itu Pengalan dan pertimbangan sedikit menyokong satu elemen atas yang lainnya Pengalaman dan pertimbangan dengan kuat menyokong satu elemen atas elemen yang lainnya Satu elemen dengan kuat disokong, dan dominannya telah terlihat dalam praktek Bukti yang menyokong elemen yang satu atas yang lain memiliki tingkat penegasan tertinggi yang mungkin menguatkan Kompromi diperlukan antara dua pertimbangan Sumber : http://www.ittelkom.ac.id/library/ Dalam penilaian kepentingan relatif dua elemen berlaku aksioma reciprocal, artinya jika elemen i dinilai 3 kali lebih penting dibanding j, maka elemen j harus sama dengan 1/3 kali pentingnya dibanding elemen i. Disamping itu, perbandingan dua 27 elemen yang sama akan menghasilkan angka 1, artinya sama penting. Dua elemen yang berlainan dapat saja dinilai sama penting. Jika terdapat n elemen, maka akan diperoleh matriks pairwise comparison berukuran n x n. Banyaknya penilaian yang diperlukan dalam menyusun matriks ini adalah n(n-1)/2 karena matriks reciprocal dan elemen-elemen diagonalnya sama dengan 1. Synthesis of Priority Dari setiap pairwise comparison matrix kemudian dicari eigenvectornya untuk mendapatkan local priority, karena pairwise comparison matrix terdapat pada setiap tingkat, maka untuk mendapatkan global priority harus dilakukan sintesa di antara local prority. Prosedur melakukan sintesa berbeda menurut bentuk hirarki. Pengurutan elemen – elemen menurut kepentingan relatif melalui prosedur sintesa dinamakan priority setting. Logical Consistency Konsistensi memiliki dua makna, pertama adalah objek-objek yang serupa dapat dikelompokkan sesuai dengan keseragaman dan relevansi. Arti kedua adalah menyangkut tingkat hubungan antara objek-objek yang didasarkan pada kriteria tertentu. 2.5.3 Penggunaan Metode AHP Menurut Kastowo (2008) Secara umum, langkah-langkah dasar dari AHP dapat diringkas dalam penjelasan berikut ini: 1. Mendefinisikan masalah dan menetapkan tujuan. 2. Menyusun masalah dalam struktur hirarki. Setiap permasalahan yang kompleks dapat ditinjau dari sisi yang detail dan terstruktur. 28 3. Menyusun prioritas untuk tiap elemen masalah pada tingkat hirarki. Proses ini menghasilkan bobot elemen terhadap pencapaian tujuan, sehingga elemen dengan bobot tertinggi memiliki prioritas penanganan. Menurut Heru (2006, p1) kaidah pembobotan menyatakan bahwa: 1. Nilai bobot KPI berkisar antara 0 – 1 atau antara 0% – 100% jika kita menggunakan prosentase. 2. Jumlah total bobot semua KPI harus bernilai 1 (100%) 3. Tidak ada bobot yang bernilai negatif (-). 2.6 Generalized Pareto Distribution 2.6.1 Definisi Generalized Pareto Distribution Menurut Muslich (2007, p145) pada umumnya observasi yang menarik untuk diketahui adalah observasi yang melampaui suatu tingkat threshold. Untuk mengetahui data kerugian operasional di atas suatu level threshold digunakan teori Picklands, Dalkema, de Hann. Teori Picklands, Dalkema, de Hann menyatakan bahwa fungsi distribusi atau yang disebut sebagai fungsi distribusi kondisi lebih dirumuskan sebagai distribusi Pareto yang digeneralisasikan (Generalized Pareto Distribution – GPD). Generalized Pareto Distribution dapat digunakan seperti distribusi eksponensial, dimana terdapat distribusi probabilitas standar yang seringkali digunakan untuk model-model tersebut. Anonim (http://www.mathworks.com/access/helpdesk/help/toolbox/stats/brn2ivz52.html#brn2ivz-54). Generalized Pareto Distribution adalah sebuah keluarga yang terdiri atas 3 parameter, yaitu location (μ), scale (ψ), dan shape (ξ). Anonim (http://en.wikipedia.org/wiki/Pareto_distribution). Jadi Generalized Pareto Distribution adalah metode yang digunakan untuk mengetahui tingkat potensi kerugian pada suatu perusahaan karena kasus kerugian 29 operasional dengan menggunakan data yang berada di atas nilai threshold (batas kerugian yang dapat ditoleransi oleh perusahaan). 2.6.2 Value at Risk (VaR) Menurut Zubair (2010, p3) Value at Risk dapat diartikan sebagai kerugian terburuk dari suatu portofolio aset pada suatu jangka waktu tertentu dengan suatu tingkat kepercayaan tertentu. VaR dapat menghitung besarnya kerugian terburuk yang dapat terjadi dengan mengetahui posisi aset, volatilitas dari aset, tingkat kepercayaan akan terjadinya resiko, dan time horizon atau jangka waktu penempatan aset. Menurut Nababan (2008, p12) Value at Risk sekarang ini menjadi alat standar dalam mengelola resiko pada bank dan institusi keuangan lainnya. Hal ini diartikan sebagai kerugian untuk suatu tingkat kepercayaan yang diberikan. Untuk suatu tingkat kepercayaan p = 99%, seseorang percaya bahwa 99% pada akhir resiko terpilih tidak akan terdapat lebih besar kerugian dari VaR. Menurut Satria (2009, p1) Value at Risk adalah kerugian terbesar yang mungkin terjadi dalam rentang waktu/ periode tertentu yang diprediksikan dengan tingkat kepercayaan tertentu. Konsep VaR berdiri di atas dasar observasi statistik atas data-data historis dan relatif dapat dikatakan sebagai suatu konsep yang bersifat obyektif. Jadi Value at Risk adalah suatu metode pengukuran resiko yang memperkirakan kerugian maksimum yang mungkin terjadi atas suatu portofolio pada tingkat kepercayaan tertentu. 2.6.3 Expected Shortfall (ES) Expected Shortfall (ES) adalah alat ukur resiko, atau konsep yang digunakan dalam pembiayaan (dan lebih khusus lagi di bidang pengukuran resiko keuangan) untuk mengevaluasi resiko pasar atau resiko kredit portofolio. ES adalah suatu alternatif untuk nilai 30 pada resiko yang lebih sensitif dengan bentuk distribusi kerugian dalam ”tail”. Expected Shortfall sering disebut conditional value at risk (CVaR), average value at risk (AVaR), dan expected tail loss (ETL). Anonim (http://en.wikipedia.org/wiki/Expected_shortfall). Menurut Muslich (2007, p131) Expected Shortfall dikenal juga dengan sebutan tail conditional expectation yang merupakan estimasi potensi besarnya kerugian yang melebihi VaR. 31 2.7 Kerangka Pemikiran PT. HOME SPIRIT Penetapan Alternatif Vektor Prioritas Peramalan Resiko Operasional Analytical Hierarchy Process (AHP) Forecasting Value at Risk (VaR) Generalized Pareto Distribution Expected Shortfall (ES) Perencanaan Solusi Penanganan Resiko Operasional PT. HOME SPIRIT