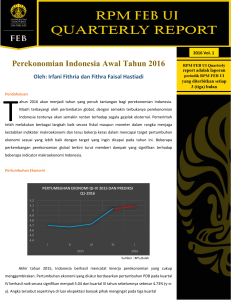

Mekanisme Transmisi Kebijakan Moneter Di

advertisement