protecting minority investors - Ease of Doing Business Indonesia

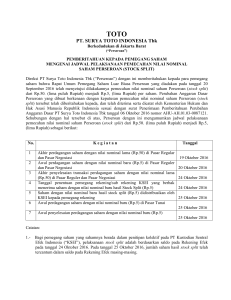

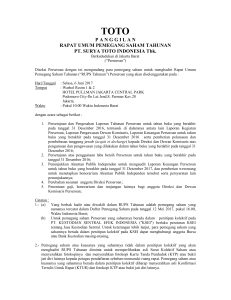

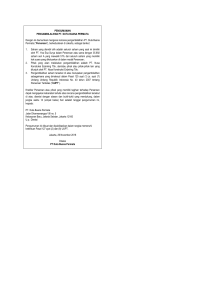

advertisement