daur keuangan - Binus Repository

advertisement

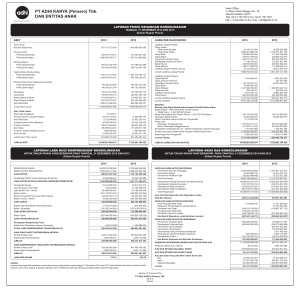

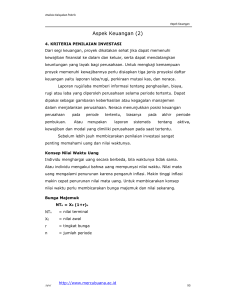

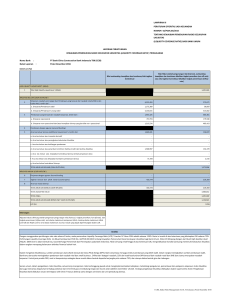

DAUR KEUANGAN Aliran uang dapat diibaratkan sebagai aliran darah dalam tubuh manusia. Daur keuangan meliputi berbagai kegiatan yang menyangkut sumber pembiayaan aktivitas dan penggunaan sumber pembiayaan itu dalam suatu organisasi perusahaan. Daur keuangan mencakup hal-hal sebagai berikut : a) Fungsi Manajemen Keuangan b) Informasi untuk jajaran manajemen keuangan c) Transaksi akuntansi dan pencatatan daur keuangan berbasis manual d) Sistem pengolahan data daur keuangan berbasis manual e) Sistem pengolahan data daur keuangan berbasis komputer A. FUNGSI MANAJEMEN KEUANGAN Fungsi Manajemen Keuangan pada dasarnya terbagi menjadi dua aspek, yaitu : Fungsi keuangan (treasureship) Fungsi kontroler (controlership) Fungsi keuangan memiliki aktivitas pengelolaan dana, sedangkan fungsi kontroler memiliki aktivitas pengelolaan akuntansi termasuk anggaran dan audit. Dua fungsi tersebut pada umumnya berada di bawah kewenangan direktur keuangan. Eksekutif tertinggi dalam suatu perusahaan pada umumnya adalah Direktur Keuangan yang bertanggung jawab atas pengelolaan fungsi keuangan dalam bentuk pengambilan keputusan dan memberikan rekomendasi atas aspek keuangan yang penting. Direktur keuangan membawahi kepala divisi keuangan dan kepala divisi akuntansi. Kepala Divisi Keuangan bertanggung jawab atas aspek yang berkaitan langsung dengan pengelolaan fisik kas perusahaan (kasir) serta aspek lain yang terkait langsung dengannya. Kepala Divisi Akuntansi, yang memegang fungsi kontroler, memiliki kewenangan di bidang pengumpulan dan pengelolaan data transaksi serta pelaporan dan analisis informasi keuangan (Perhatikan bagan Struktur Organisasi Manajemen Keuangan). B. INFORMASI UNTUK JAJARAN MANAJEMEN KEUANGAN Informasi yang diperlukan dalam proses pengambilan keputusan jangka panjang jajaran manajemen keuangan pada umumnya adalah informasi eksternal. Anggaran modal (capital budgeting) merupakan salah satu bidang yang ditangani oleh eksekutif puncak keuangan. Kegiatannya antara lain penyusunan anggaran modal tahunan dan menentukan jenis aktiva yang harus diperoleh dan dikembangkan perusahaan. Direktur keuangan memiliki kewenangan untuk menetapkan kebijakan dan memberikan persetujuan terhadap permohonan pengeluaran modal serta mengikuti pelaksanaannya secara saksama. Informasi yang diperlukan untuk penganggaran modal utamanya adalah estimasi aliran kas masuk dan keluar serta faktor-faktor resiko yang harus diperhitungkan sebagai konsekuensi dari pengadaan aktiva. Dengan menggunakan faktor diskonto, dari aliran kas tersebut dapat diperoleh nilai tunai bersih masing-masing alternatif pengadaan aktiva bersangkutan sebagai bahan banding antara satu alternatif dengan alternatif lainnya. Kepala Divisi Keuangan Fungsi keuangan (treasureship), yang dilaksanakan oleh kepala divisi keuangan, terutama berkaitan dengan manajemen aliran kas jangka pendek serta berbagai kebijakan dan keputusan yang dilaksanakan oleh para manajer yang menjadi tanggung jawabnya. Manajemen kas memerlukan berbagai keputusan mengenai dua hal : Penyediaan dana untuk membiayai kegiatan perusahaan Penempatan kelebihan dana yang ada pada jenis investasi jangka pendek yang paling menguntungkan Kepala Divisi Akuntansi Fungsi controllership dipegang oleh Kepala Divisi Akuntansi. Sesungguhnya tugas inti dari seorang controller adalah menyajikan informasi mengenai perkembangan perusahaan dalam bentuk Laporan Keuangan. Tugas ini pada umumnya ditangani oleh manajer pembukuan. Namun, sebagai seorang eksekutif dibawah direksi. Kepala Divisi Akuntansi memiliki tanggung jawab yang lebih luas. Tanggung jawab fungsional yang utama dari Kepala Divisi Akuntansi meliputi tanggung jawab perencanaan, pengendalian, pelaporan, akuntansi dan tanggung jawab lainnya. Tanggung jawab perencanaan berarti menyusun suatu rencana terpadu atas kegiatan perusahaan yang konsisten dengan tujuan perusahaan baik jangka pendek maupun jangka panjang. Fungsi perencanaan ini dilaksanakan oleh manajer anggaran. Tanggung jawab pelaporan dan akuntansi dari fungsi controllership pada umumnya dilaksanakan oleh manajer pembukuan. Manajer pembukuan, seperti telah disinggung diatas, bertanggung jawab atas pencatatan transaksi keuangan dan penyajian laporan keuangan. C. TRANSAKSI AKUNTANSI DAN PENCATATAN DAUR KEUANGAN Transaksi akuntansi daur keungan dapat dikelompokkan ke dalam dua jenis yaitu: Transaksi yang berkaitan dengan presedur penerimaan uang Transaksi yang berkaitan dengan presedur pengeluaran uang, termasuk transaksi yang berkaiatan dengan perolehan aktiva tetap. Presedur penerimaan, dan juga tentunya pengeluaran, bertujuan untuk menghindari atau penekan kemungkinan terjadinya kerugian kas. Oleh sebab itu, dalam prosedur penerimaan dan pengeluaran uang pada umumnya diterapkan aturan-aturan yang ” kaku”. Tujuan sebenarnya adalah mempersempit kemungkinan adanya peluang untuk memanfaatkan dana kas secara tidak sah, karena kas merupakan aktiva yang sangat mudah digunakan. Paragraf ini akan membahas tentang beberapa jenis transaksi akuntansi yang berkaiatan dengan daur keuangan, beberapa teknik prosedural yang berkaitan dengan daur keuangan. Beberapa jenis prosedular yang berkaitan dengan daur keuangan, beberapa teknik prosedural berkaiatan dengan transaksi keuangan dan metode pencatatan daur keuangan. Transaksi Keuangan Transasksi keuangan sangat beragam, tetapi pada dasarnya dapat dikelompokkan sebagai berikut : 1. Transaksi Penerimaan : Penerimaan pembayaran piutang dagang, Penerimaan penjualan tunai, Penerimaan dari pendapatan lain-lain. 2. Transaksi pengeluaran : Pengeluaran untuk pembayaran utang dagang, Pengeluaran untuk pembelian tunai, Pengeluaran untuk biaya, Pengeluaran untuk biaya lainnya. Transaksi Penerimaan Penerimaan uang dari pembayaran piutang pada dasarnya berkaitan dengan daur pendapatan. Ayat jurnal yang digunakan untuk mencatat penerimaan pembayaran piutang adalah sebagai berikut : Kas xxx Piutang dagang xxx Apabila penjualan dilakukan secara tunai, akun yang di kredit digantikan oleh akun penjualan, sehingga ayat jurnalnya sebagai berikut: Kas xxx Penjualan xxx Sedangkan penerimaan hasil pendapatan lain-lain dibukukan sama seperti ayat jurnal diatas, tetapi dengan akun kredit pendapatan lain-lain. Ayat-ayat jurnal tersebut dibuat setiap hari atau beberapa hari sekali sesuai dengan frekuensi kejadian transaksinya. Apabila transaksi dilaksanakan dengan frekuensi yang tinggi, pada umumnya ayat jurnal dilakukan dengan basis kelompok (batch). Transaksi Pengeluaran Pengeluaran uang untuk pembayaran utang dagang berkaitan dengan daur pengeluaran. Ayat jurnal yang digunakan untuk mencatat pembayarn utang dagang adalah sebagai berikut : Utang dagang xxx Kas xxx Sedangkan pengeluaran yang dilakukan untuk pembelian tunai dicatat dengan menggunakan ayat jurnal sebagai berikut : Pembelian/Persediaan xxx Kas xxx Akun pembelian digunakan jika perusahaan menerapkan sistem pencatatan persediaan secara periodik, sedangkan akun persediaan digunakan jika perusahaan menerapkan sistem pencatatan persediaan secara perpetual. Pengeluaran uang untuk pembayaran biaya-biaya selain persediaan adalah pengeluaran gaji dan upah. Ayat jurnal yang digunakan untuk pencatatan pengeluaran gaji dan upah, adalah sebagai berikut : Biaya gaji dan upah xxx Kas xxx Ayat jurnal diatas mencerminkan pembayaran uang gaji dari perusahaan kepada para karyawan. Pelaksanaannya sesuai dengan periode pembayaran, bisa mingguan, dua mingguan ataupun bulanan. Pembayaran untuk hal-hal lain bisa terjadi misalnya adalah pembayaran untuk utang dividen kepada para pemagang saham. Ayat jurnal yang digunakan adalah sebagai berikut: Utang dividen Kas xxx xxx Akun utang dividen sendiri didebet dari akun laba ditahan dan diveden bukan merupakan unsur biaya, melainkan merupakan pembagian dari laba yang diperoleh perusahaan. Pengeluaran uang juga diperlukan jika perusahaan membeli aktiva tetap. Jika pembelian itu dilakukan secara tunai, maka ayat jurnalnya adalah: Aktiva tetap xxx Kas xxx Jika pembelian dilakukan secara kredit tentu akun yang dikredit adalah akun utang. Teknik Manajemen Penerimaan Kas Untuk meningkatkan efisiensi program manajemen kas, perusahaan harus menetapkan prosedur yang didasarkan pada prinsip bahwa: Penerimaan kas harus dilakukan sesegera mungkin, dan Prosedur pengeluaran kas harus ditetapkan secara berhati-hati dan terus-menerus disempurnakan. Untuk mempercepat proses penerimaan as, manajeen harus mengurangi float (rentang waktu dana mengembang). Float terdiri dari empat unsur: 1. Mail float, yaitu rentang waktu antara saat pelanggan mengirimkan dana keperusahaan sampai saat karyawan perusahaan mulai memprosesnya. 2. Processing float, yaitu rentang waktu yang diperlukan perusahaan untuk memproses dana yang diterima sebelum disetorkan ke bank. 3. Transit float, yaitu renyang waktu yang diperlukan bank untuk melakukan kliring ats dana yang disetorkan perusahan sehingga dana itu siap dipakai direkening perusahaan guna keperluan kegiatan. 4. Disbursing float, yaitu rentang waktu mulai saat dana siap dipakai di rekening sampai dana itu terpakai dan cek pembayaran selesai dikliringkan oeh bank. Jumlah dari seluruh empat unsur tersebut adalah semakin panjang float, berarti semakin tidak efisien pengelolaan dana perusahaan. Oleh karena itu, manajemen kas yang baik akan berupaya untuk memperpendek float. Hal itu dapat dilakukan dengan menerapkan beberapa prosedur sebagai berikut: lox-box system, preauthorized check, depository transfer check, Masing-masing prosedur tersebut akan diuraikan berikut ini secara singkat. Lock-Box System Sistem ini sudah banyak diterapkan di negara-negara maju dan diterapkan dengan tujuan untuk mengurangi mail float, processing float dan transit float, khususnya jika Lock-Box ditempatkan didekat Bank sentral dan cabang-cabangnya. Keuntungan penerapan sistem Lock-Box adalah : Bisa meningkatkan modal kerja, karena jangka waktu yang diperlukan untuk mencairkan piutang menjadi kas bisa diperpendek, sehingga Peruahaan akan lebih cepat memperoleh dana untuk digunakan bagi berbagai keperluan usaha (perhatikan Bagan System Lock-Box System) Menghilangkan kegiatan catat-mencatat, karena kegiatan catat-mencatat yang biasanya dilakukan oleh perusahaan diambil alih oleh Bank. Kegiatan itu antara lain adalah kegiatan penerimaan uang (cek, uang atau bilyet), penandatanganan (endorsment) cek, penjumlahan untuk kontrol, serta penyetoran cek. Dengan menggunakan sistem ini kegiatan-kegiatan tersebut dapat dihilangkan dan kontrol lebih ditingkatkan. Cek kosong atau cek mundur dapat diketahui lebih dini, karena cek atau bilyet langsung ditangani oleh Bank, dan Bank akan mengembalikan cek kosong atau cek mundur tersebut. Preauthorized Check Sistem preauthorized check (PAC) bermanfaat untuk diterapkan apabila perusahaan menerima pembayaran dalam jumlah besar secara teratur dari pelanggan yang sama. Tujuan dari sistem ini adalah mengurangi mail float dan processing float. Urutan kegiatan dalam sistem PAC adalah sebagai berikut: Pelanggan memberikan persetujuan pembuatan PAC yang akan digunakan untuk menarik dana dari rekenin mereka. Pelanggan menandatangani pernyataan kesediaan ganti rugi dan menyerahkannya kepada Bank pengelola rekening Giro mereka. Perusahaan mempersiapkan daftar yang terekam dalam disket atau media lainnya yang memuat semua informai mengenai pembayaran rutin. Secara periodik (mingguan, 2 mingguan, atau bulanan) perusahaan membuat daftar printeut dari pita magnetik tersebut yang akan digunakan sebagai alat kontrol. Berdasarkan pita magnetik yang diterima Bank akan membuat PAC menyetorkannya ke rekening Perusahaan, meneruskannya untuk kliring melalui sistem per-Bankan komersial dan menyerahkan Laporan kontrol ke Perusahaan. Dengan menggunakan sistem di atas, akan diperoleh manfaat sebagai berikut : Aliran kas mudah diprediksi. Biaya-biaya akan lebih hemat. Memudahkan pelanggan. Meningkatkan modal kerja Depository Transfer Check Depository Transfer Check (DTC) merupakan suatu teknik yang tercakup dalam sistem perbankan konsentrasi (consentration banking). Sistem perbankan konsentrasi pengeluaran kas khususnya yang berjumlah besar. Jaringan Lock-Box merupakan salah satu cara untuk memudahkan pembayaran oleh pelanggan dengan mendekati lokasi pelanggan. Dengan memusatkan dana pada Bank konsentrasi ini akan diperoleh beberapa manfaat, yaitu : Saldo kas yang berlebihan dapat dikurangi Pengendalian yang lebih baik Investasi yang lebih efisien dalam aktiva setara kas DTC merupakan alat untuk memindahkan dana dari rekening di Bank Lokal ke rekening di Bank Konsentrasi. DTC tidak perlu ditanda-tangani dan bukan instrument yang dapat dinegosiasikan. DTC hanya dapat dibayarkan ke Bank Konsentrasi untuk dikreditkan ke rekening khusus Perusahaan. (Perhatikan gambar Sistem DTC otomatis). Rekening Bersaldo Nihil Rekening bersaldo nihil (Zero Balanced Account) adalah teknik sentralisasi pengendalian, pengeluaran dana perusahaan yang tersebar di rekening-rekening cabang sementara kewenangan atas dana tetap berada di tangan pimpinan cabang. Teknik rekening bersaldo nihil (Zero Balanced Account/ZBA) dapat digunakan untuk mencegah hal tersebut karena saldo kas di rekening-rekening cabang dapat dikurangi. Dengan menggunakan teknik ini pengendalian pengeluaran dana perusahaan yang tersebar di rekening-rekening cabang akan disentralisasi, cabang. Pelaksanaan ZBA dilakukan sebagai berikut : Perusahaan memberi kewenangan kepada pimpinan Cabang untuk menulis cek terhadap rekening khusus pengeluaran mereka. Cek tersebut dikliring melalui sistem perbankan seperti biasa. Cek diserahkan ke Bank konsentrasi Perusahaan setiap hari untuk diuangkan. Jika cek sudah dibayar oleh Bank, rekening khusus pengeluaran akan bersaldo negatif. Setiap hari pula, saldo negatif itu akan diganti hingga bersaldo nihil dari rekening Giro induk pada Bank konsentrasi. (Perhatikan gambar Rekening Bersaldo Nihil). Manfaat yang dapat dipetik dari pengguna ZBA antara lain adalah : Pengendalian terhadap pengeluaran dana dapat dilakukan terpusat sehingga eksekutif keuangan di pusat dapat merancang strategi keuangan dengan lebih mudah. Pengendalian dapat dilakukan lebih mudah dibandingkan jika dilakukan dengan cara konvensional. Kelebihan dana di rekening pengeluaran dapat ditekan sehingga dapat meningkatkan efisiensi penggunaan dana. Karena memperpanjang disbursement float, dana dapat dimanfaatkan lebih lama oleh perusahaan. Jika rekening Bank lokal digunakan untuk membayar kreditur yang berjarak dekat, cek bisa dikliring dengan cepat. Namun jika cek ditarik atas rekening ZBA Bank Konsentrasi lebih jauh, proses kliring akan memerlukan waktu yang lebih lama. Pembayaran dengan Drafts Drafts (PTD) merupakan instrumen yang wujudnya mirip cek, tetapi tidak dapat ditarik atas Bank. Drafts ditarik dan terutang atas perusahaan yang menerbitkan dan dibayar dari rekening Gironya. Tujuan utama penggunaan sistem drafts adalah ntuk meningkatkan kontrol kantor pusat terhadap pembayaran-pembayaran yang dilakukn oleh para petugas di Lapangan. Pengeluaran modal (capital expenditure) adalah pengeluaran untuk membangun aktiva jangka panjang. Pengeluaran modal, berikut pendanaannya merupakan aktivitas manajemen keuangan dan harus diperhitungkan dengan seksama dalam bentuk analisis prakiraan biaya manfaat yang terkait dengan pengeluaran tersebut. Untuk mendanai pengeluaran modal pada umumnya perusahaan mencari sumber dana jangka pendek akan merugikan kelangsungan usaha perusahaan, karena ketika pokok dan bunga dana jangka pendek itu telah jatuh tempo, manfaat aktiva yang dikembangkan dari dana jangka pendek itu mungkin belum dapat diperoleh. Dengan demikian, besar kemungkinan perusahaan akan mengalami kesulitan dana yang secara berantai akan menimbulkan kesulitan-kesulitan lain yang lebih serius. Oleh karena itu pendanaan pengeluaran modal pada umumnya diupayakan agar dapat dipenuhi oleh pendanaan jangka panjang. Alternatif pendanaan jangka panjang yang tersedia adalah : Pinjaman dari perBankan Penerbitan obligasi Penjualan saham baru Pinjaman dari perbankan untuk pengeluaran modal biasanya dilakukan oleh perusahaan-perusahaan kecil dan menengah. Perusahaan besar bisa menarik pinjaman dengan mengeluarkan obligasi melalui pasar modal. Sebagaimana pinjaman pada umumnya, pinjaman obligasi menimbulkan dampak pembayaran bunga yang biasanya jatuh tempo dua kali setahun. Pembayaran kembali pokok pinjaman obligasi biasanya sekitar 20-30 tahun, sehingga sangat ideal digunakan untuk mendanai pengeluaran modal. Penerbitan saham melalui pasar modal dilakukan perusahaan untuk memperoleh dana dari pemegang saham. Dana hasil penjualan saham baru tidak menimbulkan kewajiban bunga, melainkan dividen yang jumlahnya tergantung pada tingkat laba yang diperoleh perusahaan. D. SISTEM PENGOLAHAN DATA DAUR KEUANGAN BERBASIS MANUAL Sistem pengolahan data daur keuangan dpat dikelompokkan ke dalam beberapa subsistem atau prosedur, yaitu : Prosedur penerimaan uang. Prosedur pengeluaran uang. Prosedur aktiva tetap. Prosedur Penerimaan Uang Hasil Pembayaran Piutang Surat pengantar pembayaran (Remitance Adric) adalah surat yang menjelaskan maksud dan tujuan pembayaran sehingga perusahaan memperoleh penjelasan dalam pengkreditan akun-akun piutng bersangkutan. (Perhatikan bagan Alir Prosedur Penerimaan Kas Berbasis Manual) Prosedur Penerimaan Hasil Penjualan Tunai Prosedur penerimaan uang hasil penjualan tunai banyak diterapkan pada Perusahaan-perusahaan retail seperti pasar swalayan atau para pedagang eceran lainnya. Faktor terpenting dalam prosedur penerimaan hasil penjualan tunai adalah transaksi penjualan itu sendiri. Karena transaksi berjalan dengan cepat, maka prosedur yang diterapkan harus menjamin bahwa transaksi itu tercatat dengan baik. Dua unsur pengendalian yang sangat diandalkan dalam penjualan tunai adalah penggunaan mesin cas register. Mesin ini emiliki karakter yang sangat mendukung pengendalian intern, yaitu : Memiliki display yang dapat menampilkan jumlah penjualan sehingga pembeli dapat megecek jumlah harga barang yang dibeli dan yang harus dibayar. Mengeluarkan tanda terima uang sebagai output dari perhitungan total penjualan berikut dengan jumlah pengembaliannya. Prosedur Pengeluaran Kas Untuk setiap faktur yang telah disetujui pembayaran, pembagian untung membuat voucher bayar rangkap tiga. Dokumen voucher bayar ini pada dasarnya merupakan bukti persetujuan pembayaran ke rekening atau kreditur sebesar jumlah yang tercatat pada voucher. Selain itu, bagian utang mempersiapkan distribusi debit, yaitu rincian akun yang didebit sebagai konsekuen dari pengkreditan utang. Voucher bayar tersebut dikelompokkan secara harian, dan atas jumlah kelompok harian tersebut, bagian utang membuat voucher jurnal yang mendebit akun-akun sesuai distribusinya dan mengkredit akun utang dagang. Voucher jurnal tersebut kemudian dikirimkn ke petugas pemegang Buku Besar untuk dicatat pada Buku Besar menunggu saat jatuh tempo, bagian utang menyimpan dan mempersiapkan masing-masing voucher bayar, berikut semua dokumen pendukungnya menurut urutan tanggal jatuh temponya. Perhatikan bagan Alir Prosedur Pengeluaran Kas Berbasis Manual) Di samping itu, kasir juga mempersiapkan perhitungan total cek yang dikeluarkan pada hari yang bersangkutan dan membuat voucher jurnal yang mendebet akun utang dan mengkredit akun kas. Voucher jurnal tersebut dikirim ke petugas pemegang buku besar untuk dicatat pada akun-akun persangkutan. Petugas pemegang buku besar kemudian meneliti kembali voucher jurnal tersebut dan mencocokkannya dengan angka total kontrol yang dibuat oleh Bagian Utang dan jika tidak sesuai akan dicatat pada buku besar. Mekanisme saling uji (internal check) dalam prosedur pengeluaran uang di atas dapat diciptakan melalui melalui indepedensi organisasi karena adanya pemisahan fungsi-fungsi seperti berikut ini: Fungsi persetujuan bayar yang dilaksanakan oleh Bagian Utang. Fungsi pengelolaan atau penyimpanan yang dilaksanakan oleh kasir, yang memiliki kewenangan untuk mempersiapkan, menandatangani dan mendistribusikan cek. Fungsi pencatatan yang dilaksanakan oleh petugas pemegang buku besar dan Bagian Utang. Prosedur-prosedure lainnya yang memperkuat system pengendalian pada prosedur pengeluaran uang diatas adalah meliputi: Pencocokan secara periodik saldo akun utang dagang dengan total nilai voucher bayar yang masih terbuka (belum dilunasi). Angka total control kumpulan voucher yang jatuh tempo setiap hari dicocokkan dengan voucher jurnal. Prose tanda tangan ganda atas cek. Penyusunan rekonsiliasi bank yang dilakukan oleh satuan pengawas intern. Pengeluaran Melalui Kas a. Kas Kecil (Petty Cash) Adalah kas yang digunakan untuk pembayaran-pembayaran dalam jumlah kecil. Dana kas kecil ditentukan berdasarkan jumlah pengeluaran. b. Sistem Impres Dana kas kecil yang jumlahnya ditetapkan pada suatu tingkat tertentu dan ketika berkurang dana ditambah mencapai jumlah awal kas. Prosedur Pengendalian Aktiva Tetap. Prosedur pengendalian aktiva tetap pada umumnya terkait dengan system pengelolaan pencatatan aktiva tetap dan prosedur perolehan aktiva tetap. Setiap perusahaan memiliki buku pembantu aktiva tetap yang pencatatannya didasarkan pada voucher bayar yang dibuat untuk membayar harga aktiva tetap berikut dokumendokumen pendukungnya. Setiap kepindahan aktiva tetap dari satu lokasi kelokasi yang lainnya harus mendapat persetujuan dan harus didokumentasikan terlebih dahulu. Hasil dokumentasi itu akan menjadi dasar pencatatan pemindahan di buku pembantu aktiva tetap. E. SISTEM PENGOLAHAN KOMPUTER. DATA DAUR KEUANGAN BERBASIS Prosedur Penerimaaan Kas Berbasis Komputer Surat pengantar pembayaran dikumpulkan oleh petugas Sekretariat dan cekceknya ditanda tangani. Kumpulan cek dikirim ke Kasir, sedangkan Surat Pengantar dikirim ke petugas pemegang buku piutang. Petugas piutang mingirim data pada Surat Pengantar pembayaran ke bagian pengolahan data melalui terminal. Di Bagian Pengolahan Data Elektronik, data yang diterima melalui hubungan komputer itu digunakan untuk memutakbirkan (updating) file piutang, file Penjualan dan file Penerimaaan Kas. Jumlah penerimaan uang ayng tercantum pada setiap surat pengantar dicatat sesuai dengan record bersangkutan dengan mengurangi saldo piutang yang ada dan menambahkan jumlah penjualan. Selain updating, proses ini juga menghasilkan: Kegiatan Persetujuan Prosedur Pengendalian untuk Pengadaan atau pembelian aktiva tetap dengan harga yang lebih melakukan transaksi tinggi memerlukan persetujuan dari jenjang manajemen yang lebih tinggi. Pengamanan aktiva tetap dan kecermatan Penerimaan Aktiva Tetap. akuntansi aktiva Pada saat aktiva diterima harus dibuatkan laporan Formulir Penerimaan Aktiva Tetap harus diberi nomor tercetak (prenumLared). Yang menerima aktiva tetap adalah pengguna aktiva tetap. Pemisahan Fungsi Dokumen Laporan. Pelaksanaan oleh bagian pembelian. Pencatatan oleh Bagian Akuntansi. Pengelolaan oleh Departemen pengguna Aktiva Tetap. dan Permintaan Pengadaan Aktiva Tetap. Dibuat oleh departemen pengguna yang memerlukan aktiva tetap tersebut. Harus mendapat persetujuan dari manajemen yang jen jangnya sesuai dengan nilai aktiva tetap dengan nilai aktiva tetap brsangkutan. Pesanan pembelian. Hanya dibuat jika didukung oleh permintaan Pengadaan Aktiva Tetap dan permintaan itu tealh disetujui oleh manajemen yang berwenang. Diberi nomor tercetak. Pemilihan rekanan atau pemasok harus didasarkan pada penawaran yang kompetitif. Harga, spesifikasai dan persyaratan yang ditawarkan harus dicek dan dievaluasi secara seksama Voucher bayar. Faktur dikirim langsung ke Bagian Utang. Voucher bayar diberi nomor cetak. Didukung oleh permintaan pengadaan aktiva tetap, pesanan pembelian, Laporan Penerimaan Barang serta Faktur asli Diteliti dengan seksama. Ikthisar kesalahan yang juga memuat angka total dan ayat jurnal kontrol yang mendebet kas dan mengkredit piutang. Proyeksi penerimaan kas jangka pendek yang dihasilkan dari pembayaran pelunasan piutang yang telah jatuh tempo dan Slip setor rangkap tiga yang dikirim ke kasir untuk digunakan sebagai alat penyetoran cek ke bank. Petugas pemegang buku piutang menjumlahkan data pada Surat Pengantar pembayaran sehingga mendapatkan angka total kontrol kelompok Surat Pengantar tersebut. Ikthisar kesalahan hasil proses Bagian Pengolahan Data Elektronik dikirimkan ke petugas pemegang buku piutang tadi. Jika terjadi perbedaan, berarti telah terjadi salah pemasukan data (entry) atau salah dalam menghitung angka total kontrol. Kesalahan itu tentunya harus dipebaiki. Untuk menjaga kecermatan pemasukan data, pada prosedur di atas perlu duterapkan mekanisme pengendalian melalui edit check, yang dilakukan oleh petugas piutang pada saat melakukan pemasukan data penerimaan kas yang terekam pada surat pengantar sebagai berikut: Validity check, yang digunakan untuk mengecek nama dan nomor pelanggan. Closed loop verification yang digunakan memastikan akun yang dikredit adalh akun yang benar. Setelah petugas memasukkan data nomor akun pelanggan, system akan menampilkan nama pelanggan yang ditunjuk oleh nomor akun tersebut sehingga petugas dapat mengecek apakah nama itu cocok dengan yang dimaksud. Field check yang digunakan untuk memastikan bahwa yang dimasukkan dalam field pembayaran adalah hanya angka. Penjumlahan keseluruhan angka nilai pembayaran yang dimasukkan ke dalam proses pengolahan data untuk dibandingkan dengan angka total angka kontrol yang dibuat oleh petugas piutang. Prosedur Pengeluaran Kas Berbasis Komputer Peraga 19-11 memperlihatkan proses pengeluaran kas berbasis komputer dengan suatu system batch. Kasir menerima voucher bayar dengan dilengkapi dokumendokumen pendukung pembayaran, yang terdiri dari faktur yang diterima dari rekanan (kreditur), Pesanan Pembelian, serta laporan penerimaan barang dari Bagian Utang. Kasir memeriksa kelengkapan dan kebenaran berkas itu dan memasukkan ke sistem pengolahan data melalui terminal. Kasir juga menghitung angka total kontrol dari semua jumlah yang harus dibayar. Bagian pengolahan data elektronik kemudian menggunakan data voucher bayar yang diterima dari kasir untuk membuat file pengeluaran kas beserta printout dari file itu, yaitu daftar pengeluaran kas rangkap dua. Lembar pertama daftar itu dikirim kejajaran akuntansi, dan lembar kedua dikirim ke Kasir. Lembar kedua diterima oleh kasir untuk dicocokan dengan angka total kontrol voucher bayar. Jika antara keduanya terdapat perbedaan berarti telah terjadi kekeliruan dalam pemasukan data pembayaran ke sistem melalui terminal atau keliru dalam membuat angka total kontrol. Selanjutnya Bagian Pengolahan Data Elektronik melakukan proses kedua yaitu proses pemuktahiran (updating) file utang, faktur yang masih harus dibayar dan buku besar. Semua voucher bayar yang akan dibayar kepada masing-masing rekanan akan dihitung dan penghitungan tersebut akan dikurangi dari saldo utang perusahaan pada file utang. Nomor faktur yang dilunasi tersebut harus dihapus dari file faktur yang harus dibayar. Disamping itu sistem juga mencatat pengeluaran kas pada akun-akun terkait pada buku besar dan mencetak cek dan surat pengantar yang ditujukan kepada masing-masing rekanan yang akan meneriama penbayaran. Semua cek dan surat pengantar dikirimkan ke kasir untuk ditanda tangani. Setelah memeriksa, dengan jalan mencocokkannya dengan berkas voucher bayar berikut dokumen pendukungnya. Cek dengan jumlah signifikan tertentu harus mendapat dua tanda tangan dan kemudian kasir mengirimkan cek dan surat pengantar itu ke rekanan dan voucher bayar berikut semua dokumen pendukungnya harus diberi tanda lunas agar tidak dapat digunakan untuk memohon pembayaran lagi. Berkas yang telah dilunasi itu kemudian diarsipkan menurut abjad. Peluang Menggunakan Teknologi yang Lebih Maju Untuk lebih meningkatkan efisiensi dan efektifitas prosedur pengeluaran kas, peran cek dapat diganti dengan system Electronic Fund Transfer (EFT). Dengan menggunakan system EFT, perusahaan cukup memberikan instruksi kepada bank untuk mentransfer dana rekening perusahaan ke rekening rekanan. EFT bisa meningkatkan efisiensi karena dapat mengurangi jangka waktu dan biaya yang terkait dengan persiapan, penanda tanganan dan pengiriman cek. Oleh karena itu, banyak perusahaan besar yang sudah tidak menggunakan mekanisme cek dan berganti kemekanisme EFT. Prosedure Aktifa Tetap Berbasis Komputer. Dalam suatu sistem berbasis komputer, peran buku aktifa tetap diganti oleh master file aktifa tetap. Data yang termuat dalam file tersebut kurang lebih sama dengan data yang dimuat dalam suatu buku pembantu aktifa tetap, antara lain: Nomor kode aktifa tetap. Uraian aktifa tetap. Kode penanggung jawab aktifa tetap. Pengguna aktifa tetap. Lokasi aktifa tetap. Kelompok dalam buku besar. Tanggal perolehan Harga perolehan. Metode penyusutan yang dipakai. Tarif penyusutan. Nilai sisa yang diperhitungkan. Masa manfaat. Akumulasi penyusutan. Rekanan. Struktur kode aktifa tetap digunakan secara khusus sehingga pembaca dapat mengidentifikasi aktifa tetap bersangkutan dengan mudah. Dengan demikian sistem pengendalian aktifa tetap dapat lebih terjaga. File aktifa tetap juga harus dapat memberikan petunjuk tentang unit organisasi yang bertanggung jawab atas aktifa tetap dan kode klasifikasi buku besar yang tepat untuk aktifa tetap tersebut. Peraga 19-12 memberikan ilustrasi tentang bagan alir suatu system aktifa tetap berbasis computer dengan menggunakan metode batch. Transaksi aktifa aktifa tetap didukung oleh dokumen-dokumen disertai dengan voucher jurnal. Dengan system ini, setiap terjadi transaksi aktifa tetap, petugas pemegang kartu utang memberi kode aktifa tetap bersangkutan pada voucher. Transaksi tersebut bisa merupakan penambahan aktifa tetap melalui pembelian dan pembangunan ataupun pengurangan aktifa tetap karena penjualan dan pelepasan. Petugas ini selanjutnya mengirim voucher semua aktifa tetap tersebut ke Bagian Pengolahan Data Elektronik melalui terminal. Semua transaksi perubahan aktifa tetap tersebut direkam dalam suatu file transaksi perubahan aktifa tetap yang akan digunakan sebagai input untuk memutakhirkan (updating) file aktifa tetap. Transaksi tersebut kemudian dicetak kedalam master file Aktifa Tetap sehingga diperoleh master file Aktifa Tetap yang mutakhir (updated). Selain memutakhirkan Aktifa Tetap, system juga menghasilkan Daftar Transaksi Aktifa Tetap serta file Ikhtisar Transaksi yang akan digunakan sebagai input bagi buku besar. Selanjutnya setiap akhir bulan, semester dan tahun dibuat daftar Aktifa Tetap. Ringkasan Fungsi manajemen keuangan terbagi ke dalam: (1) fungsi keuangan (treasureship) dan (2) fungsi kontroler (controllership). Fungsi keuangan mempunyai aktivitas pengelolaan dana, sedangkan funngsi kontroler memiliki aktivitas pengelolaan akuntansi anggaran dan audit. Eksekutif tertinggi adalah direktur keeuangan yang bertanggung jawab atas pengelolaan fungsi keuangan dalam bentuk pengembalian keputusan dan memberikan saran atas berbagai aspek keuangan yang penting. Termasuk dalam lingkup tanggung jawab eksekutif keuangan adalah: (1) pembiayaan jangka pendek, (2) kebijakan dividen, (3) anggaran permodalan, (4) manajemen aliran kas jangka pendek, dan (5) alokasi sumber daya perusahaan. Manajemen kas, yang menjadi tanggung jawab kepala divisi keuangan, meliputi fungsi (1) penyediaan dana, (2) penempatan kelebihan dana. Tugas inti kontroler adalah menyajikan informasi mengenai perkembangan perusahaan dalam bentuk laporan keuangan. Tanggung jawab kepala divisi akuntansi meliputi tanggung jawab perencanaan, pengendalian, pelaporan, akuntansi, dan tanggung jawab lainnya terkait seperti perpajakan dan pengawasan intern. Transaksi yang terkait dengan daur keuangan dapat dikelompokan ke dalam dua jenis, yaitu: (1)transaksi penerimaan uang, (2) transaksi pengeluaran uang termasuk yang berkaitan dengan perolehan aktiva tetap. Manajemen kas harus didasarkan pada prinsip bahwa: (1) penerimaan kas harus sesegera mungkin, dan (2) transaksi pengeluaran uang termasuk yang berkaitan dengan perolehan aktifa tetap. Untuk mempercepat penerimaan kas, manajemen harus mengurangi float, yang terdiri dari: (1) mail float, (2) processing float, (3) transit float, dan (4) disbursing float. Upaya memperpendek float dapat dilakukan dengan: (1) lock box system, (2) preauthorized check, (3) deporsitory transfer check. Keuntungan menggunakan sistem lock box adalah: (1) bias meningkatkan modal kerja, (2) menghilangkan kegiatan catat mencatat, (3) cek kosong atau cek mundur dapat diketahui lebih dini. Keuntungan menggunakan system preauthorized adalah: (1) aliran kas mudah diprediksi, (2) biaya-biaya akan lebih hemat, (3) memudahkan pelanggan, dan (4) meningkatkan modal kerja. Keuntungan menggunakan system deporsitory check adalah: (1) saldo kas berlebihan dapat dikurangi, (2) pengendalian yang lebih baik, (3) kelebihan dana dapat ditempatkan pada investasi yang lebih efisien dalam aktifa setara kas. Teknik yang dapat digunakan dalam manajemen pengeluaran kas adalah: (1) rekening bersaldo nihil, (2) pembayaran menggunakan draft. Keuntungan paengguanaan rekening bersaldo nihil adalah: (1) pengendalian pengeluaran dipusatkan, (2) kelebihan dana dapat ditekan, dan (3) dana dapat dimanfaatkan lebih lama oleh perusahaan. Teknik pembayaran dengan menggunakan draft bertujuan untuk meningkatkan kontrol kantor pusat terhadap pembayaran-pembayaran yang dilakukan oleh para petugas di lapangan. Pembelian aktifa harus mendapatkan persetujuan sesuai dengan sifat dan nilai pembeliannya. Semakin tinggi nilai pembeliannya, jenjang manajemen yang memberikan persetujuan harus semaki tinggi. Aktifa tetap yang dibangun sendiri juga harus mendapat persetujuan manajemen, bilamana perlu persetujuan direksi. TUGAS SISTEM INFORMASI AKUNTANSI “DAUR KEUANGAN” Kelompok : Alief Putri Mayapada (0500910014) Aluysia Diana Kristanti (0500910016) Dedi Budianto (0500910036) Fuad Hasan (0500910052) Hilmi Kanzul Faizi (0500910057) Isya Irfan Sofyan (0500910064) UNIVERSITAS BRAWIJAYA FAKULTAS MATEMATIKA dan ILMU PENGETAHUAN ALAM JURUSAN MANAJEMEN INFORMATIKA MALANG 2007