Cover - BTS - Des 2013

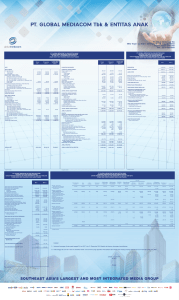

advertisement