risiko operasional dan kebijakan hutang sebagai mediasi pengaruh

advertisement

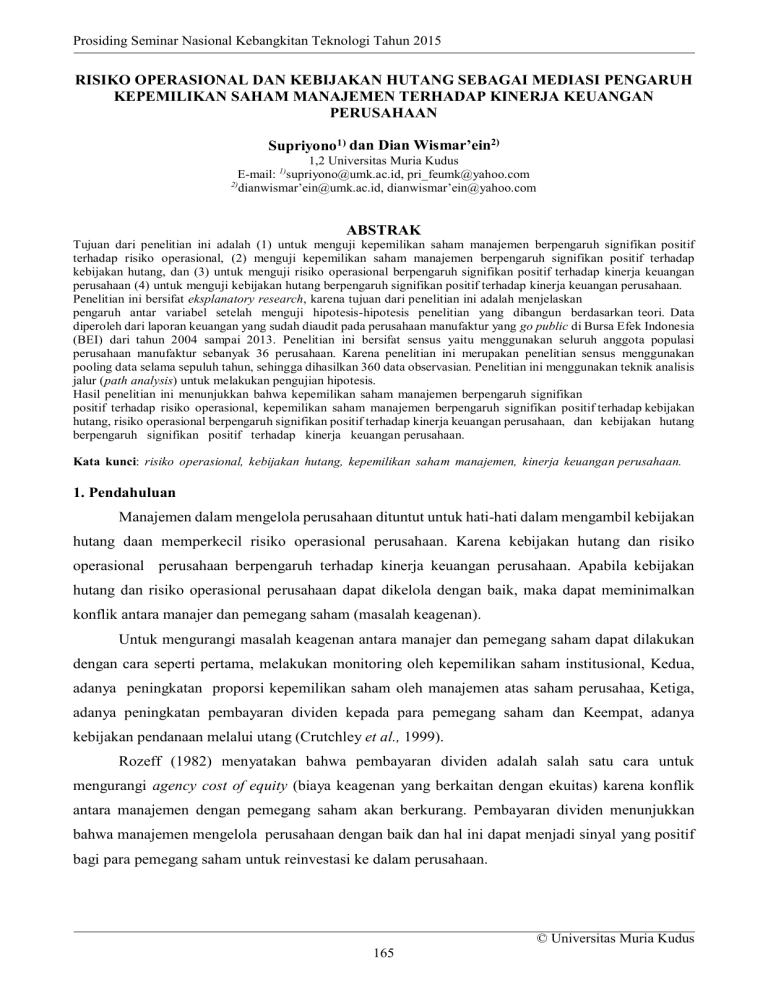

Prosiding Seminar Nasional Kebangkitan Teknologi Tahun 2015 RISIKO OPERASIONAL DAN KEBIJAKAN HUTANG SEBAGAI MEDIASI PENGARUH KEPEMILIKAN SAHAM MANAJEMEN TERHADAP KINERJA KEUANGAN PERUSAHAAN Supriyono1) dan Dian Wismar’ein2) 1,2 Universitas Muria Kudus E-mail: 1)[email protected], [email protected] 2) dianwismar’[email protected], dianwismar’[email protected] ABSTRAK Tujuan dari penelitian ini adalah (1) untuk menguji kepemilikan saham manajemen berpengaruh signifikan positif terhadap risiko operasional, (2) menguji kepemilikan saham manajemen berpengaruh signifikan positif terhadap kebijakan hutang, dan (3) untuk menguji risiko operasional berpengaruh signifikan positif terhadap kinerja keuangan perusahaan (4) untuk menguji kebijakan hutang berpengaruh signifikan positif terhadap kinerja keuangan perusahaan. Penelitian ini bersifat eksplanatory research, karena tujuan dari penelitian ini adalah menjelaskan pengaruh antar variabel setelah menguji hipotesis-hipotesis penelitian yang dibangun berdasarkan teori. Data diperoleh dari laporan keuangan yang sudah diaudit pada perusahaan manufaktur yang go public di Bursa Efek Indonesia (BEI) dari tahun 2004 sampai 2013. Penelitian ini bersifat sensus yaitu menggunakan seluruh anggota populasi perusahaan manufaktur sebanyak 36 perusahaan. Karena penelitian ini merupakan penelitian sensus menggunakan pooling data selama sepuluh tahun, sehingga dihasilkan 360 data observasian. Penelitian ini menggunakan teknik analisis jalur (path analysis) untuk melakukan pengujian hipotesis. Hasil penelitian ini menunjukkan bahwa kepemilikan saham manajemen berpengaruh signifikan positif terhadap risiko operasional, kepemilikan saham manajemen berpengaruh signifikan positif terhadap kebijakan hutang, risiko operasional berpengaruh signifikan positif terhadap kinerja keuangan perusahaan, dan kebijakan hutang berpengaruh signifikan positif terhadap kinerja keuangan perusahaan. Kata kunci: risiko operasional, kebijakan hutang, kepemilikan saham manajemen, kinerja keuangan perusahaan. 1. Pendahuluan Manajemen dalam mengelola perusahaan dituntut untuk hati-hati dalam mengambil kebijakan hutang daan memperkecil risiko operasional perusahaan. Karena kebijakan hutang dan risiko operasional perusahaan berpengaruh terhadap kinerja keuangan perusahaan. Apabila kebijakan hutang dan risiko operasional perusahaan dapat dikelola dengan baik, maka dapat meminimalkan konflik antara manajer dan pemegang saham (masalah keagenan). Untuk mengurangi masalah keagenan antara manajer dan pemegang saham dapat dilakukan dengan cara seperti pertama, melakukan monitoring oleh kepemilikan saham institusional, Kedua, adanya peningkatan proporsi kepemilikan saham oleh manajemen atas saham perusahaa, Ketiga, adanya peningkatan pembayaran dividen kepada para pemegang saham dan Keempat, adanya kebijakan pendanaan melalui utang (Crutchley et al., 1999). Rozeff (1982) menyatakan bahwa pembayaran dividen adalah salah satu cara untuk mengurangi agency cost of equity (biaya keagenan yang berkaitan dengan ekuitas) karena konflik antara manajemen dengan pemegang saham akan berkurang. Pembayaran dividen menunjukkan bahwa manajemen mengelola perusahaan dengan baik dan hal ini dapat menjadi sinyal yang positif bagi para pemegang saham untuk reinvestasi ke dalam perusahaan. © Universitas Muria Kudus 165 Prosiding Seminar Nasional Kebangkitan Teknologi Tahun 2015 2. Tujuan Penelitian Tujuan dari peneitian ini adalah: 1. Untuk menguji pengaruh kepemilikan saham manajemen terhadap risiko operasional. 2. Untuk menguji pengaruh kepemilikan saham manajemen terhadap kebijakan hutang. 3. Untuk menguji pengaruh risiko operasional terhadap kinerja keuangan perusahaan. 4. Untuk menguji pengaruh kebijakan hutang terhadap kinerja keuangan perusahaan. 3. Tinjauan Literatur 3.1 Kepemilikan Saham Manajemen Kepemilikan saham manajemen merupakan kepemilikan atas saham perusahaan oleh pihakpihak internal perusahaan. Kepemilikan manajemen dalam hal ini adalah kepemilikan saham oleh Chief Executive Officer (CEO) dan direktur juga digunakan dalam penelitian Schooley and Barney (1994) yang mengkaji hubungan antara kepemilikan manajemen dan kebijakan dividen. Eksistensi kepemilikan saham manajemen dalam perusahaan memiliki peran penting sebagai pengendali keputusan manajemen. Kepemilikan saham manajemen dapat mengurangi atau memperkecil tindakan manajer yang hanya berorientasi pada kepentingan jangka pendek serta tindakan yang dapat menurunkan nilai perusahaan. 3.2 Risiko Opersional Risiko dalam penelitian ini adalah risiko operasional. Risiko operasional didefinisikan sebagai suatu risiko kerugian yang disebabkan karena tak berjalannya atau gagalnya proses internal, manusia dan sistem, serta oleh peristiwa eksternal (www.wikipedia.org). Sumber dana dari utang menimbulkan kewajiban membayar bunga dari pokok pinjaman yang harus dibayar perusahaan sebelum sisa keuntungan yang tersedia untuk para pemegang saham. Semakin besar penggunaan utang akan semakin besar risiko yang harus ditanggung pemegang saham, hal ini juga sesuai dengan apa yang dikatakan oleh Campsey and Brigham (1985), bahwa penggunaan utang dalam struktur modal akan menimbulkan risiko. 3.3 Kebijakan Hutang Pembiayaan perusahaan untuk menambah modal baru melalui hutang membuat manajer harus lebih berhati- hati dalam menggunakan hutang, karena adanya beban bunga tetap yang harus dibayar selain pokok pinjaman. Jensen and Meckling (1976), mengemukakan bahwa menggunakan hutang dapat mengurangi kebutuhan terhadap saham dari luar (outside stock) dan membantu mengurangi agency problem manajer dengan pemegang saham. Adanya hutang membuat manajemen memiliki kewajiban untuk membayar bunga pinjaman. Hal ini dapat mengontrol tindakannya dalam menentukan kebijakan perusahaan karena sebagian kerugian yang terjadi akan ditanggung manajemen. © Universitas Muria Kudus 166 Prosiding Seminar Nasional Kebangkitan Teknologi Tahun 2015 3.4 Kinerja Keuangan Perusahaan Penilaian kinerja keuangan perusahaan penting dilakukan, baik oleh pihak manajemen, pemegang saham maupun pemerintah, karena menyangkut distribusi kesejahteraan diantara mereka. Perusahaan yang telah menilai dan mengevaluasi kinerja keuangan perusahaan mereka dapat mengetahui letak kekurangan-kekurangan yang harus segera mereka perbaiki agar perusahaan dapat mewujudkan tujuannya dengan baik. Begitupun juga dengan para calon investor atau investor saham itu sendiri. Mereka perlu melakukan penilaian kinerja agar mereka mengetahui secara jelas bagaimana prospek saham tersebut di kemudian hari. Kinerja keuangan perusahaan dapat dinilai melalui berbagai macam variabel dan indikator pengukuran. Pada aspek keuangan, sumber utama variabel atau indikator yang dijadikan dasar penilaian kinerja keuangan perusahaan adalah laporan keuangan. Berdasar laporan tersebut dapat dihitung sejumlah rasio keuangan yang sering dijadikan dasar penilaian kinerja keuangan perusahaan. 4. Kerangka Konseptual Penelitian Gambar 1. Kerangka Konseptual Penelitian 5. Hipotesis Penelitian Hipotesis dalam penelitian ini adalah: H1: Kepemilikan saham manajemen berpengaruh signifikan positif terhadap risiko operasional. H2: Kepemilikan saham manajemen berpengaruh signifikan positif terhadap kebijakan hutang. H3: Risiko operasional berpengaruh signifikan positif terhadap kinerja keuangan perusahaan. H4: Kebijakan hutang berpengaruh signifikan positif terhadap kinerja keuangan perusahaan. 6. Teknik Analisis Penelitian ini menggunakan teknik analisis jalur (path analysis) untuk melakukan pengujian hipotesis. Alasan yang mendasari penggunaan teknik path analysis karena semua variabel yang digunakan dalam penelitian ini bisa diukur secara langsung (semua variabel merupakan variabel terukur). Analisis jalur yang digunakan dalam menguji hipotesis dengan menggunakan regresi. © Universitas Muria Kudus 167 Prosiding Seminar Nasional Kebangkitan Teknologi Tahun 2015 7. Metode Penelitian 7.1 Rancangan Penelitian Penelitian ini bersifat eksplanatory research. Data sekunder berupa laporan keuangan tahunan perusahaan manufaktur yang go public di Bursa Efek Indonesia (BEI) selama 10 tahun berturut-turut dari tahun 2004-2013. Pengumpulan data dilakukan dengan teknik pooling data. 7.2 Populasi Populasi dalam penelitian ini adalah 156 perusahaan dengan kriteria perusahaan manufaktur yang terdaftar di BEI dari tahun 2004-2013. Jumlah populasi yang memenuhi kriteria adalah 36 perusahaan. 7.3 Sumber dan Jenis Data Sumber data yang digunakan dalam penelitian ini adalah laporan keuangan perusahaan manufaktur yang terdaftar di BEI tahun 2004-2013. Jenis data yang dikumpulkan adalah: 1. Data laporan keuangan: total asset, total modal sendiri, net operating income, risiko operasional dan net profit after tax. 2. Data persentase saham yang dimiliki oleh manajer, direktur dan komisaris. 7.4 Variabel Penelitian Variabel dalam penelitian ini adalah: 1. Variabel eksogen dalam studi ini adalah kepemilikan saham manajemen (INSD). 2. Variabel endogen dalam studi ini adalah kinerja keuangan perusahaan (ROI). Variabel intervening dalam studi ini adalah kebijakan hutang (DPR) dan risiko operasional (RISK). 7.5 Definisi Operasional Variabel 7.5.1 Kepemilikan Saham Manajemen Kepemilikan saham manajemen didefinisikan sebagai proporsi saham yang dimiliki oleh manajer dan direktur serta komisaris perusahaan dibagi dengan jumlah saham yang beredar (Bathala et al., 1994) dan diberi simbol INSD. 7.5.2 Risiko Operasional Risiko dalam studi ini adalah risiko operasional. Risiko operasional adalah perbandingan antara deviasi standar rasio net operating income terhadap total asset (Crutchley et al., 1999). Variabel risiko operasional dapat diformulasikan sebagai berikut: © Universitas Muria Kudus 168 Prosiding Seminar Nasional Kebangkitan Teknologi Tahun 2015 7.5.3.Kebijakan Hutang Kebijakan utang adalah kebijakan pendanaan melalui utang dari pihak luar perusahaan (Crutchley et al. 1999) dan diberi simbol DER. Kebijakan utang diproksi oleh debt to equity ratio (DER) yaitu rasio utang yang diukur dari perbandingan total utang terhadap total modal sendiri. 7.5.4 Kinerja Keuangan Perusahaan Variabel kinerja keuangan perusahaan sebagai variabel endogen diukur dengan Return on Investment. ROI adalah rasio laba bersih setelah pajak terhadap total aktiva. 8. Hasil dan Pembahasan 8.1 Hasil Pengujian Hipotesis Pengujian hipotesis dilakukan dengan uji t (t test) secara parsial terhadap koefisien pengaruh langsung. Tabel 1. Hasil Pengujian Koefisien Jalur Hubungan antar Koefisien Keterangan Variabel (Variabel Jalur Independen Variabel (p-value) Dependen) Kepemilika Risiko Signifikan -0,243 n Operasional (0,035)** Saham Manajemen Kepemilika Kebijakan Signifikan -0,210 n Hutang (0,090)* Saham Risiko -0,370 Signifikan Manajemen Kinerja Operasional Keuangan (0,021)*** Kebijakan Kinerja -0,409 Signifikan Hutang Keuangan (0,014)*** Keterangan: *=signifikan pada α 10 %; **=signifikan pada α 5 %; *** = signifikan pada α 1 %. 8.2 Pembahasan Hasil Penelitian 8.2.1 Pengaruh Kepemilikan Saham Manajemen Terhadap Risiko operasional Berdasarkan pengujian yang telah dilakukan, menunjukkan bahwa kepemilikan manajemen terbukti berpengaruh signifikan terhadap risiko operasional dengan arah negatif. Hal ini menunjukkan bahwa semakin besar kepamilikan manajemen, maka risiko operasional perusahaan semakin rendah. Hasil penelitian ini konsisten dengan hasil studi Chen and Steiner (1999), Demsetz and Lehn (1985). © Universitas Muria Kudus 169 Prosiding Seminar Nasional Kebangkitan Teknologi Tahun 2015 8.2.2 Pengaruh Kepemilikan Saham Manajemen Terhadap Kebijakan Hutang Berdasarkan pengujian yang telah dilakukan, menunjukkan bahwa kepemilikan saham manajemen berpengaruh signifikan terhadap kebijakan hutang dengan arah negatif. Hal ini menunjukkan bahwa keberadaan kepemilikan manajemen terbukti berpengaruh terhadap kebijakan hutang. Hal ini mencerminkan bahwa semakin besar kepemilikan manajemen, maka kebijakan hutang perusahaan semakin menurun. Hasil studi ini konsisten dengan hasil studi Kim and Sorensen (1986), Agrawal and Mendelker (1987), dan Mehran (1992). 8.2.3 Pengaruh Risiko Operasional Terhadap Kinerja Keuangan Berdasarkan pengujian yang telah dilakukan, menunjukkan bahwa risiko operasional terbukti berpengaruh signifikan terhadap kinerja keuangan perusahaan dengan arah negatif. Hal ini menunjukkan bahwa semakin besar risiko operasional, maka kinerja keuangan perusahaan semakin rendah. Hasil studi ini mendukung hasil studi Sharpe (1964). 8.2.4 Pengaruh Kebijakan Hutang Terhadap Kinerja Keuangan Berdasarkan pengujian yang telah dilakukan, menunjukkan bahwa kebijakan hutang terbukti berpengaruh signifikan terhadap kinerja keuangan perusahaan dengan arah negatif. Hal ini menunjukkan bahwa semakin besar kebijakan utang, maka kinerja keuangan perusahaan semakin rendah. Hutang semakin besar apabila tidak dikelola secara baik dapat menyebabkan kesulitan keuangan perusahaan bahkan dapat menyebabkan kebangkrutan karena perusahaan harus membayar pokok dan bungan pinjaman. Hasil studi ini konsisten dengan hasil studi Harris and Raviv (1991), dan Bathala et al. (1994). 9. Kesimpulan Berdasarkan analisis hasil penelitian dan pembahasan, maka kesimpulan penelitian ini adalah sebagai berikut: 1. Kepemilikan saham manajemen berpengaruh signifikan terhadap risiko operasional. Dengan demikian, hipotesis satu yang menyatakan kepemilikan saham manajemen berpengaruh signifikan terhadap risiko operasional., diterima. 2. Kepemilikan saham manajemen berpengaruh signifikan terhadap kebijakan hutang. Dengan demikian, hipotesis dua yang menyatakan kepemilikan saham manajemen berpengaruh signifikan terhadap kebijakan hutang., diterima. 3. Risiko operasional berpengaruh signifikan terhadap kinerja keuangan perusahaan. Dengan demikian, hipotesis tiga yang menyatakan risiko operasional berpengaruh signifikan terhadap kinerja keuangan perusahaan., diterima. © Universitas Muria Kudus 170 Prosiding Seminar Nasional Kebangkitan Teknologi Tahun 2015 4. Kebijakan hutang berpengaruh signifikan terhadap kinerja keuangan perusahaan. Dengan demikian, hipotesis empat yang menyatakan kebijakan hutang berpengaruh signifikan terhadap kinerja keuangan perusahaan., diterima. 10. Saran 1. Studi ini menggunakan populasi dengan beberapa kriteria yang ditentukan oleh peneliti, akibatnya hasil studi tidak dapat digeneralisasi pada kelompok industri yang lain. 2. Populasi yang digunakan hanya 36 perusahaan dengan 10 tahun pengamatan. Jumlah populasi ini masih perlu ditingkatkan dalam penelitian mendatang agar lebih memberikan kekuatan dalam mengeneralisasi hasil penelitian. 11. Keterbatasan Penelitian Beberapa keterbatasan dalam penelitian ini adalah seperti berikut ini: 1. Data kepemilikan saham manajemen dan data kepemilikan saham institusional tidak dilaporkan secara konsisten setiap tahunnya, misalnya pada suatu tahun ada kepemilikan saham manajemen tapi pada tahun berikutnya data tersebut tidak tersedia. 2. Tidak mendapatkan data DPR, DER, dan ROI secara lengkap setiap tahunnya. DAFTAR PUSTAKA Abor, J. (2007). Debt Policy and Performance of SMEs Evidence from Ghanaian and South African Firms. The Journal of Risk Finance, Vol. 8, No. 4, pp. 364-379. Agrawal, A. and G. Mandelker. (1987). Managerial Incentives and Corporate Investment and Financing Decision,Journal of Finance, Vol. 42, pp. 823-837. Bathala, C,T., K.R. Moon, and R.P. Rao. (1994). Managerial Ownership, Debt Policy and The Impact of Institutional Holdings and Agency Perspective. Financial Management, Vol. 23, pp. 38-50. Chen, R. Carl and Steiner T. (1999). Managerial Ownership and Agency Conflic: A Non Linear Simultaneous Equation Analysis of Managerial Ownership, Risk Taking, Debt Policy and Dividend Policy. Financial Review, Vol. 34, pp. 119-137. Crutchley, C.E, M.R.H. Jensen, J.S. Jahera, Jr., and J.E. Raymond. (1999). Agency Problems and The Simultaneity Decision making The Role of Institutional Ownership. International Review of Financial Analysis, Vol. 8, No. 2, pp 177-197. Easterbrook, F. (1984). Two Agency-Cost Explanations of Dividends. American Economic Review 74, pp. 650-659. Friend, I., and J. Hasbrouck. (1988). Determinants of Capital Structure. Research in Finance, Vol. 7, pp. 1-19. Friend, I., and L. Lang. (1988). An Empirical Test of The Impact of Managerial Self-Interest on Corporate Capital Structure. Journal of Finance, Vol. 43, pp. 271-281, Harris M, and Raviv A. (1991). The Theory of Capital Structure. The Journal of Finance, Vol. 49, No. 1, pp. 297-355. Hatta, A,J. (2002). Faktor-faktor yang Mempengaruhi Kebijakan Dividen: Investigasi Pengaruh Teori Stakeholder. Jurnal Akuntansi & Auditing Indonesia, Vol. 6, No. 2, Desember. © Universitas Muria Kudus 171 Prosiding Seminar Nasional Kebangkitan Teknologi Tahun 2015 Jensen, M., and W, Meckling. (1976). Theory of The Firm: Managerial Behaviour, Agency Costs, and Ownership Structure. Journal of Financial Economics, Vol. 3, pp. 305-360. Jensen, G., D, Solberg, and T, Zorn. (1992). Simultaneous Determination of Insider Ownership,Debt, and Dividend Policies. Journal of Financial and Quantitative Analysis, Vol.27, pp.247-263. Kim, W., and E. Sorensen. (1986). Evidence on The Impact of The Agency Costs of Debt on Corporate Debt Policy. Journal of Financial and Quantitative Analysis, Vol. 21, pp. 131-144. Leland, H., and Pyle, D. (1977). Information Asymetries, Financial structure, and Financial Intermediation. Journal of Finance, Vol. 32, pp. 371-387. Mahakud, J. and Misra, A.K. (2009). Effect Leverage and Adjustment Cost on Corporate Performance. Journal of Management Research, Vol. 9, No. 1, pp. 35-42. Mehran, H. (1992). Executive Incentive Plans, Corporate Control, and Capital Structure. Journal of Financial and Quantitative Analysis, Vol. 27, pp. 539-560. Moh’d, M.A., L.G. Perry and J.N. Rimbey. (1998). The Impact of Ownership Structure on Corporate Debt Policy: A Time Series Cros-Sectional Analysis. Financial Review, August, Vol.33,pp.85-99. Myers, S., and Majluf, N. (1984). Corporate Financing and Investment Decision when Firms Have Information Investors Do Not Have. Journal of Financial Economics, Vol. 13, pp. 187-221. Rozeff, M. (1982). Growth Rate and Agency Cost as Determinants of Dividend Payout Ratios. Journal of Financial Research, Vol.5, pp. 249-259. Schooley, D. and Barney, L.D. (1994). Using Dividend Policy and Managerial Ownership to Reduce Agency Cost. Journal of Financial Research, Vol. 17, pp. 363-373. Shleifer, A., and R. Vishny. (1986). Large Shareholders and Corporate Control. Journal of Political Economics 95, June, pp. 461-488. © Universitas Muria Kudus 172