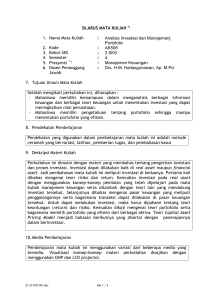

bab ii kajian pustaka dan kerangka pemikiran

advertisement