keterbukaan informasi pt surya esa perkasa tbk (“perseroan”)

advertisement

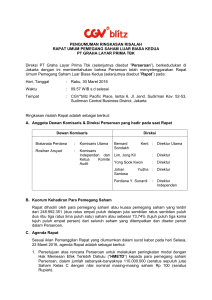

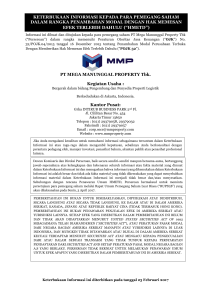

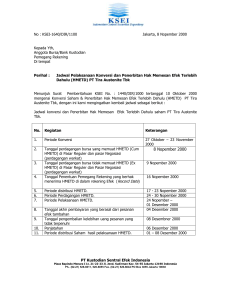

KETERBUKAAN INFORMASI PT SURYA ESA PERKASA TBK (“PERSEROAN”) Keterbukaan Informasi ini dibuat dan ditujukan dalam rangka memenuhi Peraturan Otoritas Jasa Keuangan (“OJK”) No. 32/POJK.04/2015 tentang Penambahan Modal Perusahaan Terbuka Dengan Memberikan Hak Memesan Efek Terlebih Dahulu (“POJK 32”). PT SURYA ESA PERKASA TBK (“PERSEROAN”) Kegiatan Usaha Utama: Berusaha dalam bidang usaha industri pemurnian dan pengolahan gas alam Kantor Pusat: DBS Bank Tower Ciputra World 1 Jakarta, Lantai 18 Jl. Prof. Dr. Satrio Kav. 3-5 Jakarta Selatan 12940, Indonesia Telepon: (62-21) 2988 5600 Faksimili: (62-21) 2988 5601 Email : - [email protected] - [email protected] Website: http://www.sep.co.id Kantor Cabang/Plant Site: Jl. Raya Palembang – Indralaya Km. 17 Simpang Y, Palembang Sumatera Selatan, Indonesia Telepon: (62-711) 564 9700 Faksimili: (62-711) 564 9697 Jika Anda mengalami kesulitan untuk memahami informasi sebagaimana tercantum dalam Keterbukaan Informasi ini atau ragu-ragu dalam mengambil keputusan, sebaiknya Anda berkonsultasi dengan perantara pedagang efek, manajer investasi, penasihat hukum, akuntan publik atau penasihat profesional lainnya. Direksi dan Dewan Komisaris Perseroan, baik secara sendiri-sendiri maupun bersama-sama, bertanggung jawab sepenuhnya atas kelengkapan dan kebenaran seluruh informasi atau fakta material yang dimuat dalam Keterbukaan Informasi ini dan menegaskan bahwa informasi yang dikemukakan dalam Keterbukaan Informasi ini adalah benar dan tidak ada fakta material yang tidak dikemukakan yang dapat menyebabkan informasi material dalam Keterbukaan Informasi ini menjadi tidak benar dan/atau menyesatkan. Jakarta, 31 Agustus 2017 Direksi Perseroan 1 DAFTAR ISI HALAMAN TANGGAL-TANGGAL PENTING DAN PRAKIRAAN JADWAL WAKTU 3 DEFINISI BAB I UMUM 4 BAB II INFORMASI TENTANG RENCANA PENAMBAHAN MODAL DENGAN MEMBERIKAN HAK MEMESAN EFEK TERLEBIH DAHULU 6 BAB III INFORMASI TAMBAHAN 7 2 TANGGAL-TANGGAL PENTING DAN PRAKIRAAN JADWAL WAKTU Perseroan berencana untuk melakukan penambahan modal dengan memberikan hak memesan efek terlebih dahulu (“HMETD”) kepada para pemegang saham Perseroan (“Penambahan Modal dengan HMETD”) dengan prakiraan jadwal waktu sebagai berikut: 1. Pemberitahuan Rencana Rapat Umum Pemegang Saham (“RUPS”) kepada Otoritas Jasa Keuangan. 23 Agustus 2017 2. Pengumuman Rencana Penyelenggaraan RUPS di satu surat kabar harian, situs web PT Bursa Efek Indonesia dan situs web Perseroan. 31 Agustus 2017 3. Pengumuman Keterbukaan Informasi terkait Peningkatan Modal dengan Hak Memesan Efek Terlebih Dahulu di situs web PT Bursa Efek Indonesia dan situs Perseroan. 31 Agustus 2017 4. Batas akhir pendaftaran (recording date) pemegang saham yang dapat hadir dalam RUPS. 14 September 2017 5. Panggilan RUPS di satu surat kabar harian, situs web PT Bursa Efek Indonesia dan situs web Perseroan. 15 September 2017 6. Tanggal Penyelenggaraan RUPS. 9 Oktober 2017 7. Pengumuman Ringkasan Risalah RUPS pada di satu surat kabar harian, situs web PT Bursa Efek Indonesia dan situs web Perseroan. 11 Oktober 2017 8. Penyampaian kepada OJK atas pengumuman Ringkasan Risalah RUPS 13 Oktober 2017 3 I. UMUM A. Keterangan Umum tentang Perseroan Perseroan adalah perseroan terbatas yang didirikan berdasarkan hukum Republik Indonesia berdasarkan Akta Pendirian Perseroan Terbatas No. 07 tanggal 24 Maret 2006, yang dibuat di hadapan Hasbullah Abdul Rasyid, S.H., Notaris di Jakarta, yang telah mendapat pengesahan oleh Menteri Hukum dan Hak Asasi Manusia Republik Indonesia (“Menkumham”) berdasarkan Surat Keputusan No. C-13339 HT.01.01.TH.2006 tanggal 9 Mei 2006, didaftarkan dalam Daftar Perusahaan pada Kantor Pendaftaran Perusahaan Jakarta Selatan dengan agenda pendaftaran No. 1864/BH0903/VIII/2006 tanggal 2 Agustus 2006, dan telah diumumkan dalam Berita Negara Republik Indonesia No. 76 tanggal 23 September 2011, Tambahan No. 29332 (“Akta Pendirian Perseroan”). Kantor terdaftar Perseroan terletak di DBS Bank Tower Ciputra World 1 Jakarta lantai 18, Jl. Prof. Dr. Satrio Kav. 3-5, Jakarta Selatan 12940. Setelah Perseroan melakukan Penawaran Umum Perdana, Anggaran Dasar Perseroan telah mengalami beberapa kali perubahan, terakhir dengan ( i) Akta Pernyataan Keputusan Rapat Perubahan Anggaran Dasar No. 65 tanggal 25 Mei 2015, yang dibuat di hadapan Aryanti Artisari, S.H., M.Kn., Notaris di Jakarta Selatan, yang telah diberitahukan kepada Menkumham berdasarkan Surat Penerimaan Pemberitahuan Perubahan Anggaran Dasar No. AHUAH.01.03-0942679 tanggal 17 Juni 2015 dan telah didaftarkan dalam Daftar Perseroan pada Kementerian Hukum dan Hak Asasi Manusia Republik Indonesia (“ Kemenkumham”) di bawah No. AHU-3520538.AH.01.11.TAHUN 2015 tanggal 17 Juni 2015 (“Akta No. 65/2015”) dan (ii) Akta Pernyataan Keputusan Rapat Perubahan Anggaran Dasar No. 17 tanggal 3 Juni 2016, yang dibuat di hadapan Aryanti Artisari, S.H., M.Kn., Notaris di Jakarta Selatan, yang telah diberitahukan kepada Menkumham berdasarkan Surat Penerimaan Pemberitahuan Perubahan Anggaran Dasar No. AHU-AH.01.03-0054800 tanggal 6 Juni 2016 dan telah didaftarkan dalam Daftar Perseroan pada Kemenkumham di bawah No. AHU0069458.AH.01.11.TAHUN 2016 tanggal 6 Juni 2016 (“Akta No. 17/2016”). Berdasarkan Pasal 3 Anggaran Dasar Perseroan, maksud dan tujuan Perseroan adalah berusaha dalam bidang industri pemurnian dan pengolahan minyak dan gas alam, menjalankan usaha di bidang industri petrokimia, menjalankan usaha jasa perdagangan besar, distributor utama dan ekspor untuk hasil produksi minyak, gas dan petrokimia, melakukan kegiatan di bidang jasa eksplorasi minyak dan gas bumi, hulu dan hilir, menjalankan kegiatan di bidang energi terbarukan, dan menjalankan usaha di bidang gas hilir. B. Struktur Permodalan dan Kepemilikan Saham Berdasarkan Akta Pernyataan Keputusan Rapat Perubahan Anggaran Dasar No. 107 tanggal 27 September 2013, yang dibuat di hadapan Aryanti Artisari, S.H., M.Kn., Notaris di Jakarta, yang telah diberitahukan kepada Menkumham sebagaimana ternyata dalam Surat Penerimaan Pemberitahuan Perubahan Anggaran Dasar No. AHU-AH.01.10-50720 tanggal 26 November 2013 dan telah didaftarkan dalam Daftar Perseroan di Kemenkumham di bawah No. AHU0111941.AH.01.09.Tahun 2013 tanggal 26 November 2013 (“Akta No. 107/2013”), struktur permodalan dan susunan pemegang saham adalah sebagai berikut: Modal Dasar Modal Ditempatkan Modal Disetor : : : Rp 220.000.000.000,00 Rp 110.000.000.000,00 Rp 110.000.000.000,00 Modal Dasar Perseroan tersebut terbagi atas 2.200.000.000 saham biasa, masing-masing saham memiliki nilai nominal sebesar Rp 100,00 per lembar saham. Sesuai dengan Daftar Pemegang Saham per tanggal 31 Juli 2017 yang dikeluarkan oleh PT Datindo Entrycom, selaku Biro Administrasi Efek dari Perseroan, susunan pemegang saham 4 Perseroan adalah sebagai berikut: Nilai Nominal Rp100 per Saham Uraian dan Keterangan Jumlah Saham Modal Dasar (%) Jumlah Nominal (Rp) 2.200.000.000 220.000.000.000,00 PT Ramaduta Teltaka 220.000.000 22.000.000.000,00 20 PT Trinugraha Akraya Sejahtera 330.000.000 33.000.000.000,00 30 Modal Ditempatkan dan Disetor Penuh Bank Julius Baer Co. Ltd. Singapore S/A 58.834.000 5.883.400.000,00 5,35 Chander Vinod Laroya 138.380.400 13.838.040.000,00 12,58 Masyarakat (masing-masing dibawah 5%) 352.785.600 35.278.560.000,00 32,07 Jumlah Modal Ditempatkan dan Disetor Penuh 1.100.000.000 110.000.000.000,00 100,00 Saham dalam Portepel 1.100.000.000 110.000.000.000,00 C. Pengawasan dan Pengurusan 1. Direksi dan Dewan Komisaris Berdasarkan (i) Akta Pernyataan Keputusan Rapat No. 02 tanggal 9 Juni 2014, yang dibuat di hadapan Andalia Farida, S.H., M.H., Notaris di Jakarta, yang telah diberitahukan kepada Menkumham sebagaimana ternyata dalam Surat Penerimaan Pemberitahuan Perubahan Data Perseroan No. AHU-17427.40.22.2014 tanggal 3 Juli 2014 dan telah didaftarkan dalam Daftar Perseroan pada Kemenkumham di bawah No. AHU-0067918.40.80.2014 tanggal 3 Juli 2014, (ii) Akta No. 17/2016 yang telah diberitahukan kepada Menkumham sebagaimana ternyata dalam Surat Penerimaan Pemberitahuan Perubahan Data Perseroan No. AHUAH.01.03-0054801 tanggal 6 Juni 2016 dan didaftarkan dalam Daftar Perseroan pada Kemenkumham di bawah No. AHU-0069458.AH.01.11.Tahun 2016 tanggal 6 Juni 2016, dan (iii) Akta Berita Acara Rapat Umum Pemegang Saham Tahunan No. 15 tanggal 9 Juni 2017, yang dibuat di hadapan Grace Supena Sundah, S.H., Notaris di Jakarta, yang telah diberitahukan kepada Menkumham sebagaimana ternyata dalam Surat Penerimaan Pemberitahuan Perubahan Data Perseroan No. AHU-AH.01.03-0150367 tanggal 5 Juli 2017 dan didaftarkan dalam Daftar Perseroan pada Kemenkumham di bawah No. AHU0082675.AH.01.11.Tahun 2017 tanggal 5 Juli 2017, susunan Dewan Komisaris dan Direksi Perseroan terakhir adalah sebagai berikut: Dewan Komisaris Komisaris Utama*) Wakil Komisaris Utama Komisaris Komisaris Independen : : : : Hamid Awaluddin Theodore Permadi Rachmat Rahul Puri Ida Bagus Rahmadi Supancana Direksi Direktur Utama Wakil Direktur Utama Direktur Direktur Direktur Independen : : : : : Garibaldi Thohir Chander Vinod Laroya Ida Bagus Made Putra Jandhana Isenta Mukesh Agrawal *) Merangkap sebagai Komisaris Independen 5 II. INFORMASI MENGENAI RENCANA PENAMBAHAN MODAL DENGAN MEMBERIKAN HAK MEMESAN EFEK TERLEBIH DAHULU A. Jumlah Maksimal Rencana Pengeluaran Saham dengan Memberikan HMETD Perseroan berencana untuk melakukan Penambahan Modal dengan HMETD sebanyak-banyaknya 3.000.000.000 (tiga miliar) saham dengan nilai nominal masingmasing saham sebesar Rp 10,00 (sepuluh Rupiah). B. Perkiraan Periode Pelaksanaan Penambahan Modal Penambahan modal akan dilakukan sesuai dengan keperluan permodalan Perseroan. Sesuai dengan ketentuan Pasal 8 ayat (3) POJK 32, jangka waktu antara tanggal persetujuan RUPS sehubungan dengan Penambahan Modal dengan HMETD sampai dengan efektifnya pernyataan pendaftaran tidak lebih dari 12 (dua belas) bulan. Perseroan berencana untuk melaksanakan penambahan modal dalam periode 12 (dua belas) bulan tersebut. C. Analisis Mengenai Pengaruh Penambahan Modal terhadap Kondisi Keuangan dan Pemegang Saham Dampak Terhadap Kondisi Keuangan Perseroan Dengan dilaksanakannya penambahan modal melalui Penambahan Modal dengan HMETD sebanyak-banyaknya 3.000.000.000 (tiga miliar) saham dengan nilai nominal masing-masing saham sebesar Rp 10,00 (sepuluh Rupiah), Perseroan akan memperoleh dana tambahan sebesar maksimum Rp 600.000.000.000,00 (enam ratus miliar Rupiah). Melalui peningkatan ekuitas, Perseroan dapat meningkatkan investasi di PT Panca Amara Utama (PAU), entitas anak dari Perseroan, untuk menyelesaikan proyek Ammonia PAU dan untuk biaya operasional dari Perseroan. Dampak Terhadap Pemegang Saham Perseroan Pemegang saham Perseroan yang tidak menggunakan haknya untuk memesan efek terlebih dahulu dalam Penambahan Modal dengan HMETD dapat terdilusi sebesar maksimum 21,43%. D. Perkiraan Rencana Penggunaan Dana Perseroan berencana untuk menggunakan seluruh dana bersih yang diperoleh dari Penambahan Modal dengan HMETD ini, (setelah dikurangi komisi-komisi, biayabiaya, dan pengeluaran-pengeluaran yang dibayarkan sehubungan dengan Penambahan Modal dengan HMETD), untuk meningkatkan investasi di entitas anak dari Perseroan dan biaya operasional sebagaimana dijelaskan diatas. E. Lain–Lain Pelaksanaan Penambahan Modal dengan HMETD ini akan dilakukan setelah diperolehnya (i) persetujuan dari pemegang saham Perseroan dalam RUPS dan (ii) pernyataan efektif dari OJK atas pernyataan pendaftaran Perseroan sehubungan dengan Penambahan Modal dengan HMETD ini. 6 III. INFORMASI TAMBAHAN Untuk memperoleh informasi tambahan sehubungan dengan Penambahan Modal dengan HMETD, pemegang saham Perseroan dapat menyampaikannya kepada Investor Relations Perseroan, pada setiap hari dan jam kerja Perseroan pada alamat tersebut di bawah ini: PT SURYA ESA PERKASA Tbk Investor Relations – Corporate Secretary DBS Bank Tower Ciputra World 1 Jakarta, Lantai 18 Jl. Prof. Dr. Satrio Kav. 3-5 Jakarta Selatan 12940, Indonesia Telepon: (62-21) 2988 5600 Faksimili: (62-21) 2988 5601 Email : - [email protected] - [email protected] Website: http://www.sep.co.id Informasi sebagaimana tercantum dalam Keterbukaan Informasi ini tidak untuk dipublikasikan atau dibagikan, baik secara langsung maupun tidak langsung, ke dalam Amerika Serikat (termasuk wilayah dan pendudukannya, negara bagian manapun dari Amerika Serikat dan wilayah Columbia), Kanada atau Jepang. Informasi sebagaimana tercantum dalam Keterbukaan Informasi ini bukan merupakan penawaran atas efek untuk dijual didalam Amerika Serikat, Kanada atau Jepang. Efek sebagaimana dirujuk dalam Keterbukaan Informasi ini belum dan tidak akan didaftarkan berdasarkan U.S. Securities Act tahun 1933, sebagaimana diubah ("Securities Act"), dan tidak dapat ditawarkan atau dijual di dalam Amerika Serikat atau kepada atau untuk kepentingan Warga Negara Amerika Serikat (sebagaimana didefinisikan dalam Regulation S berdasarkan Securities Act), kecuali berdasarkan pengecualian pendaftaran yang berlaku. Tidak ada penawaran umum atas Efek yang dilakukan di Amerika Serikat. 7