9 BAB II TINJAUAN PUSTAKA 2.1 Teori Keagenan (Agency Theory

advertisement

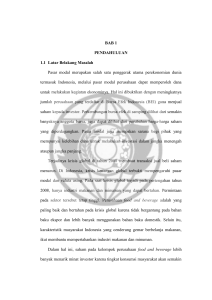

BAB II TINJAUAN PUSTAKA 2.1 Teori Keagenan (Agency Theory) Konsep agency theory menurut Anthony dan Govindarajan dalam Siagian (2011:10) adalah hubungan atau kontak antara principal dan agent. Principal mempekerjakan agent untuk melakukan tugas untuk kepentingan principal, termasuk pendelegasian otorisasi pengambilan keputusan dari principal kepada agent. Pada perusahaan yang modalnya terdiri atas saham, pemegang saham bertindak sebagai principal, dan CEO (Chief Executive Officer) sebagai agent mereka. Pemegang saham mempekerjakan CEO untuk bertindak sesuai dengan kepentingan principal. Perspektif hubungan keagenan merupakan dasar yang digunakan untuk memahami hubungan antara manajer dan pemegang saham. Jensen dan Meckling dalam Siagian (2011:10) menyatakan bahwa hubungan keagenan adalah sebuah kontrak antar manajer (agent) dengan pemegang saham (principal). Hubungan keagenan tersebut terkadang menimbulkan masalah antara manajer dan pemegang saham. Konflik yang terjadi karena manusia adalah makhluk ekonomi yang mempunyai sifat dasar mementingkan kepentingan diri sendiri. Pemegang saham dan manajer memiliki tujuan yang berbeda dan masing-masing menginginkan tujuan mereka terpenuhi. Akibat yang terjadi adalah munculnya konflik kepentingan. Pemegang saham menginginkan pengembalian yang lebih besar dan secepat-cepatnya 9 10 atas investasi yang mereka tanamkan sedangkan manajer menginginkan kepentingannya diakomodasi dengan pemberian kompensasi atau insentif yang sebesar-besarnya atas kinerjanya dalam menjalankan perusahaan. Eisenhardt dalam Siagian (2011:11) menyatakan bahwa teori agensi menggunakan tiga asumsi sifat dasar manusia yaitu : 1. manusia pada umumnya mementingkan diri sendiri (self interest), 2. manusia memiliki daya pikir terbatas mengenai persepsi masa mendatang (bounded rationality), dan 3. manusia selalu menghindari resiko (risk averse). Dari asumsi sifat dasar manusia tersebut dapat dilihat bahwa konflik agensi yang sering terjadi antara manajer dengan pemegang saham dipicu adanya sifat dasar tersebut. Manajer dalam mengelola perusahaan cenderung mementingkan kepentingan pribadi daripada kepentingan untuk meningkatkan nilai perusahaan. Dengan perilaku opportunistic dari manajer, manajer bertindak untuk mencapai kepentingan mereka sendiri, padahal sebagai manajer seharusnya memihak kepada kepentingan pemegang saham karena mereka adalah pihak yang memberi kuasa manajer untuk menjalankan perusahaan. 11 2.2 Kinerja Keuangan 2.2.1 Pengertian Kinerja Keuangan Pengertian kinerja menurut Sugiyarso dan Winarni (2005:111) adalah tingkat pencapaian hasil atau tujuan perusahaan, tingkat pencapaian misi perusahaan dan pelaksanaan tugas secara aktual. Kinerja juga dapat diartikan sebagai prestasi yang dicapai perusahaan dalam suatu periode tertentu yang mencerminkan tingkat kesehatan perusahaan tersebut. Sedangkan pengertian kinerja keuangan menurut Fahmi (2011:239) adalah sebagai berikut : “Kinerja keuangan adalah suatu analisis yang dilakukan untuk melihat sejauh mana suatu perusahaan telah melaksanakan dengan menggunakan aturanaturan pelaksanaan keuangan secara baik dan benar. Seperti dengan membuat suatu laporan keuangan yang telah memenuhi standard dan ketentuan dalam SAK (Standar Akuntansi Keuangan) atau GAAP (General Accepted Accounting Principle), dan lainnya”. Adapun pengertian kinerja keuangan menurut Jumingan (2006:239) adalah gambaran kondisi keuangan perusahaan pada suatu periode tertentu baik menyangkut aspek penghimpunan dana maupun penyaluran dana, yang biasanya diukur dengan indikator kecukupan modal, likuiditas, dan profitabilitas. Dari definisi kinerja ataupun kinerja keuangan yang telah dipaparkan di atas, dapat ditarik suatu kesimpulan bahwa kinerja keuangan adalah suatu prestasi yang dicapai oleh suatu perusahaan dalam mengelola keuangan perusahaan sehingga mampu mencapai tujuan yang diinginkan. 12 2.2.2 Tahap-tahap dalam Menganalisis Kinerja Keuangan Menurut Fahmi (2011:240), penilaian kinerja setiap perusahaan berbeda-beda tergantung kepada ruang lingkup bisnis yang dijalankannya, apakah sektor pertambangan, pertanian, ataupun sektor keuangan, dan lain-lain. Namun ada 5 (lima) tahap dalam menganalisis kinerja keuangan suatu perusahaan secara umum, yaitu : a. Melakukan review terhadap data laporan keuangan. Review dilakukan dengan tujuan agar laporan keuangan yang sudah di buat sesuai dengan penerapan kaidah-kaidah yang berlaku umum dalam dunia akuntansi, sehingga dengan demikian hasil laporan keuangan tersebut dapat dipertanggungjawabkan. b. Melakukan perhitungan. Penerapan metode perhitungan disesuaikan dengan kondisi dan permasalahan yang sedang dilakukan sehingga hasil dari perhitungan tersebut akan memberikan suatu kesimpulan sesuai dengan analisis yang diinginkan. c. Melakukan perbandingan terhadap hasil hitungan yang telah diperoleh. Dari hasil hitungan yang sudah diperoleh kemudian dilakukan perbandingan dengan hasil hitungan dari berbagai perusahaan lainnya. Metode yang paling umum dipergunakan untuk melakukan perbandingan ini ada dua yaitu : 13 1. Time series analysis, yaitu membandingkan secara antar waktu atau antar periode, dengan tujuan itu nantinya akan terlihat secara grafik. 2. Cross sectional approach, yaitu melakukan perbandingan terhadap hasil hitungan rasio-rasio yang telah dilakukan antara satu perusahaan dan perusahaan lainnya dalam ruang lingkup yang sejenis yang dilakukan secara bersamaan. Dari hasil penggunaan kedua metode ini diharapkan nantinya akan dibuat satu kesimpulan yang menyatakan posisi perusahaan tersebut berada dalam kondisi sangat baik, baik, sedang/normal, tidak baik, atau sangat tidak baik. d. Melakukan penafsiran (interpretation) terhadap berbagai permasalahan yang ditemukan. Setelah dilakukan ketiga tahap tersebut selanjutnya dilakukan penafsiran untuk melihat apa-apa saja permasalahan dan kendala-kendala yang dialami oleh perusahaan tersebut. e. Mencari dan memberikan pemecahan masalah (solution) terhadap berbagai permasalahan yang ditemukan. Pada tahap terakhir ini setelah ditemukan berbagai permasalahan yang dihadapi maka dicarikan solusi guna memberikan suatu input atau masukan agar apa yang menjadi kendala dan hambatan selama ini dapat terselesaikan. 14 2.3 Laporan Keuangan 2.3.1 Pengertian Laporan Keuangan Menurut Ikatan Akuntan Indonesia dalam PSAK No. 1 paragraf 07 (2009:1,5) laporan keuangan adalah suatu penyajian terstruktur dari posisi keuangan dan kinerja keuangan suatu entitas. Laporan keuangan juga menunjukkan hasil pertanggungjawaban manajemen atas penggunaan sumber daya yang dipercayakan kepada mereka. Di sisi lain, Sugiyarso dan Winarni (2005:1) mengatakan bahwa : “Laporan keuangan (financial statement) merupakan daftar ringkasan akhir transaksi keuangan organisasi yang menunjukkan semua kegiatan operasional organisasi dan akibatnya selama tahun buku yang bersangkutan”. Lebih lanjut Fahmi (2011:2) mengatakan bahwa : “Laporan keuangan merupakan suatu informasi yang menggambarkan kondisi keuangan suatu perusahaan, dan lebih jauh informasi tersebut dapat dijadikan sebagai gambaran kinerja keuangan perusahaan tersebut”. Dari pengertian di atas dapat disimpulkan bahwa laporan keuangan adalah catatan informasi keuangan suatu perusahaan pada suatu periode akuntansi yang dapat digunakan untuk menggambarkan kinerja perusahaan tersebut. 15 2.3.2 Komponen Laporan Keuangan Menurut Ikatan Akuntan Indonesia dalam PSAK No. 1 paragraf 08 (2009:1,6), laporan keuangan yang lengkap terdiri dari : a. Laporan posisi keuangan pada akhir periode; b. Laporan laba rugi komprehensif selama periode; c. Laporan peruahan ekuitas selama periode; d. Laporan arus kas selama periode; e. Catatan atas laporan keuangan, berisi ringkasan kebijakan akuntansi penting dan informasi penjelasan lainnya; dan f. Laporan posisi keuangan pada awal periode komparatif yang disajikan ketika entitas menerapkan suatu kebijakan akuntansi secara retrospektif atau membuat penyajian kembali pos-pos laporan keuangan, atau ketika entitas mereklasifikasi pos-pos dalam laporan keuangannya. 2.3.3 Pengguna Laporan Keuangan Menurut Ikatan Akuntan Indonesia dalam Kerangka Dasar Penyusunan dan Penyajian Laporan Keuangan paragraf 09 (2009:2) dinyatakan bahwa pengguna laporan keuangan meliputi investor, karyawan, pemberi pinjaman, pemasok, dan kreditor usaha lainnya, pelanggan, pemerintah serta lembaga-lembaganya, dan masyarakat. Mereka menggunakan laporan keuangan untuk memenuhi beberapa kebutuhan informasi yang berbeda. Beberapa kebutuhan tersebut meliputi : 16 a. Investor Investor membutuhkan informasi untuk membantu menetukan apakah harus membeli, menahan, atau menjual investasi. Pemegang saham juga tertarik pada informasi yang memungkinkan mereka untuk menilai kemampuan perusahaan untuk membayar dividen. b. Karyawan Karyawan dan kelompok-kelompok yang mewakili mereka tertarik pada informasi mengenai stabilitas dan profitabilitas perusahaan. Mereka juga tertarik dengan informasi yang memungkinkan mereka untuk menilai kemampuan perusahaan dalam memberikan balas jasa, manfaat pensiun, dan kesempatan kerja. c. Pemberi Pinjaman Pemberi pinjaman tertarik dengan informasi keuangan yang memungkinkan mereka untuk memutuskan apakah pinjaman serta bunganya dapat dibayar pada saat jatuh tempo. d. Pemasok dan kreditor usaha lainnya Pemasok dan kreditor usaha lainnya tertarik dengan informasi yang memungkinkan mereka untuk memutuskan apakah jumlah yang terutangakan dibayar pada saat jatuh tempo. e. Pelanggan Para pelanggan berkepentingan dengan informasi mengenai kelangsungan 17 hidup perusahaan, terutama kalau mereka terlibat dalam perjanjian jangka panjang, atau bergantung pada perusahaan. f. Pemerintah Pemerintah dan berbagai lembaga yang berada di bawah kekuasaannya berkepentingan dengan alokasi sumber daya dan oleh karenanya berkepentingan dengan aktivitas perusahaan. Selain itu, mereka juga membutuhkan informasi untuk mengatur aktivitas perusahaaan dalam menetapkan kebijakan pajak. g. Masyarakat Laporan keuangan dapat membantu masyarakat dengan menyediakan informasi kecenderungan (trend) dan perkembangan terakhir kemakmuran perusahaan serta rangkaian aktivitasnya. 2.3.4 Karakteristik Kualitatif Laporan Keuangan Menurut Prastowo dan Juliaty (2002:6), karakteristik kualitatif laporan keuangan merupakan ciri khas yang membuat informasi dalam laporan keuangan berguna bagi para pemakai dalam pengambilan keputusan ekonomi. Terdapat empat karakteristik kualitatif pokok yaitu : 1. Dapat dipahami Kualitas penting informasi yang ditampung dalam laporan keuangan adalah kemudahannya untuk segera dapat dipahami oleh para pemakai. 18 Dalam hal ini para pemakai diasumsikan memiliki pengetahuan yang memadai tentang aktivitas ekonomi dan bisnis, akuntansi serta kemauan untuk mempelajari informasi dengan ketekunan yang wajar. Namun demikian, sulitnya memahami informasi yang komplek jangan dijadikan alasan untuk tidak memasukkan informasi tersebut dalam laporan keuangan. 2. Relevan Informasi memiliki kualitas relevan apabila informasi tersebut dapat memengaruhi keputusan ekonomi pengguna. Relevansi informasi dipengaruhi oleh hakekat dan materialitasnya. Informasi dipandang material apabila kelalaian untuk mencantumkan atau kesalahan dalam mencatat informasi tersebut dapat memengaruhi keputusan ekonomi pengguna yang diambil atas dasar laporan keuangan. 3. Keandalan Informasi mempunyai kualitas andal jika bebas dari pengertian yang menyesatkan, kesalahan material dan dapat diandalkan penggunanya sebagai penyajian yang tulus dan jujur (faithful representation) dari yang seharusnya disajikan atau yang secara wajar diharapkan dapat disajikan. Selain itu, informasi harus diarahkan pada kebutuhan umum pengguna, dan tidak bergantung pada kebutuhan atau keinginan pihak tertentu 19 (netralitas).Informasi juga harus lengkap dalam batasan materialitas dan biaya. 4. Dapat diperbandingkan Para pengguna harus dapat memperbandingkan laporan keuangan perusahaan antarperiode untuk mengidentifikasikan kecenderungan (trend) posisi dan kinerja keuangan. Pengguna juga harus dapat memperbandingkan laporan keuangan antar perusahaan untuk mengevaluasi posisi keuangan, kinerja, serta perubahan posisi keuangan secara relatif. Agar suatu informasi tidak kehilangan relevansinya, maka informasi tersebut harus disajikan tepat waktu. Penerapan karakteristik kualitatif pokok dan standar akuntansi keuangan yang sesuai biasanya menghasilkan laporan keuangan yang wajar. 2.4 Analisis Laporan Keuangan 2.4.1 Pengertian Analisis Laporan Keuangan Menurut Prastowo dan Juliaty (2002:52) analisis laporan keuangan merupakan suatu proses untuk membedah laporan keuangan ke dalam unsurunsurnya, menelaah masing-masing unsur tersebut, dan menelaah hubungan diantara unsur-unsur tersebut, dengan tujuan untuk memperoleh pengertian dan pemahaman yang baik dan tepat atas laporan keuangan itu sendiri. 20 Sedangkan pengertian analisis laporan keuangan menurut Harahap (2006:190) yaitu : “Menguraikan pos-pos laporan keuangan menjadi unit informasi yang lebih kecil dan melihat hubungannya yang bersifat signifikan atau yang mempunyai makna antara satu dengan yang lain antara data kuantitatif maupun data nonkuantitatif dengan tujuan untuk mengetahui kondisi keuangan lebih dalam yang sangat penting dalam proses menghasilkan keputusan yang tepat”. Lebih lanjut menurut Hanafi dan Halim (2005:5) mengatakan bahwa analisis terhadap laporan keuangan suatu perusahaan pada dasarnya karena ingin mengetahui tingkat profitabilitas (keuntungan) dan tingkat risiko atau tingkat kesehatan suatu perusahaan. Dari pengertian-pengertian di atas dapat dikatakan bahwa analisis laporan keuangan digunakan sebagai alat untuk membantu dalam pengambilan keputusan melalui informasi yang terdapat di dalam laporan keuangan. Laporan keuangan secara luas memberikan manfaat mengenai tingkat kesehatan perusahaan tersebut dengan dilakukan analisis laporan keuangan. Analisis laporan keuangan mengukur antara unsur-unsur laporan keuangan dan bagaimana perubahan unsur-unsur itu dari tahun ke tahun untuk mengetahui arah perkembangannya. Analisis laporan keuangan merupakan bagian integral dari proses pengambilan keputusan pihak-pihak yang terkait. Dari hasil analisis atas laporan keuangan masa lalu dan sekarang, dapat diketahui kinerja keuangan dan dapat dievaluasi baik potensi maupun risiko di masa depan yang dapat diatasi. 21 2.4.2 Tujuan dan Manfaat Analisis Laporan Keuangan Menurut Harahap (2004:195) analisis laporan keuangan dilakukan untuk menambah informasi yang ada dalam suatu laporan keuangan. Secara lengkap kegunaan analisis laporan keuangan ini dapat dikemukakan sebagai berikut : 1. dapat memberikan informasi yang lebih luas dan lebih dalam daripada yang terdapat dari laporan keuangan biasa, 2. dapat menggali informasi yang tidak tampak secara kasat mata (explicit) dari suatu laporan keuangan atau yang berada di balik laporan keuangan (implicit), 3. dapat mengetahui kesalahan yang terkandung dalam laporan keuangan, 4. dapat membongkar hal-hal yang bersifat tidak konsisten dalam hubungannya dengan suatu laporan keuangan baik dikaitkan dengan komponen intern laporan keuangan maupun kaitannya dengan informasi yang diperoleh dari luar perusahaan, 5. mengetahui sifat-sifat hubungan yang akhirnya dapat melahirkan modelmodel dan teori-teori yang terdapat di lapangan seperti untuk prediksi, peningkatan (rating), 6. dapat memberikan informasi yang diinginkan oleh para pengambil keputusan. Dengan perkataan lain apa yang dimaksudkan dari suatu laporan keuangan merupakan tujuan analisis laporan keuangan juga antara lain : 22 1. dapat menilai prestasi perusahaan, 2. dapat memproyeksi keuangan perusahaaan, 3. dapat menilai kondisi keuangan masa lalu dan masa sekarang dari aspek waktu tertentu: a. Posisi keuangan (Aset, Kewajiban, dan Modal) b. Hasil usaha perusahaan (Pendapatan dan Biaya) c. Likuiditas d. Solvabilitas e. Aktivitas f. Rentabilitas atau Profitabilitas g. Indikator Pasar Modal 4. menilai perkembangan dari waktu ke waktu, 5. melihat komposisi struktur keuangan, arus dana 7. dapat menentukan peringkat (rating) perusahaan menurut kriteria tertentu yang sudah dikenal dalam dunia bisnis, 8. dapat membandingkan situasi perusahaan dengan perusahaan lain dengan periode sebelumnya atau dengan standar industri normal atau standar ideal, 9. dapat memahami situasi dan kondisi keuangan yang dialami perusahaan, baik posisi keuangan, hasil usaha, struktur keuangan, dan sebagainya, 23 10. bisa juga memprediksi potensi apa yang mungkin dialami perusahaan di masa yang akan datang. Dari sudut lain, tujuan analisis laporan keuangan menurut Prastowo dan Juliaty (2002:53) adalah sebagai berikut : 1. Screening Analisis dilakukan dengan melihat secara analitis laporan keuangan dengan tujuan untuk memilih kemungkinan investasi atau merger. 2. Forecasting Analisis digunakan untuk meramalkan kondisi keuangan perusahaan di masa yang akan datang. 3. Diagnosis Analisis dimaksudkan untuk melihat kemungkinan adanya masalahmasalah yang terjadi baik dalam manajemen, operasi, keuangan atau masalah lain. 4. Evaluation Analisis dilakukan untuk menilai prestasi manajemen, operasional, efisiensi, dan lain-lain. Dengan melakukan analisis laporan keuangan, informasi mentah yang dibaca dari laporan keuangan akan menjadi lebih luas dan lebih dalam. Hubungan satu pos dengan pos lain akan dapat menjadi indikator tentang posisi dan prestasi keuangan perusahaan. 24 2.5 Analisis Rasio Keuangan 2.5.1 Pengertian Rasio Keuangan Menurut Munawir (2004:64): “Rasio menggambarkan suatu hubungan atau perimbangan (mathematical relationship) antara suatu jumlah tertentu dengan jumlah yang lain, dan dengan menggunakan alat analisa berupa rasio ini akan dapat menjelaskan atau memberi gambaran kepada penganalisa tentang baik atau buruknya keadaan atau posisi keuangan suatu perusahaan terutama apabila angka rasio tersebut dibandingkan dengan angka rasio pembanding yang digunakan sebagai standard”. Menurut Harahap (2004:297) : “Rasio keuangan adalah angka yang diperoleh dari hasil perbandingan dari satu pos laporan keuangan dengan pos lainnya yang mempunyai hubungan yang relevan dan signifikan (berarti)”. Maka dapat diambil kesimpulan bahwa rasio keuangan perusahaan adalah perbandingan antara komponen-komponen dalam laporan keuangan yang mempunyai hubungan yang relevan sehingga dapat diketahui kinerja keuangan perusahaan. 2.5.2 Keunggulan dan Keterbatasan Analisis Rasio Keuangan Menurut Harahap (2004:298) analisis rasio memiliki keunggulan dibanding teknik analisis lainnya. Keunggulan tersebut adalah : 1. rasio merupakan angka-angka atau ikhtisar statistik yang lebih mudah dibaca dan ditafsirkan; 25 2. merupakan pengganti yang lebih sederhana dari informasi yang disajikan laporan keuangan yang sangat rinci dan rumit; 3. mengetahui posisi perusahaan di tengah industri lain; 4. sangat bermanfaat untuk bahan dalam mengisi model-model pengambilan keputusan dan model prediksi (Z-score); 5. menstandarisir size perusahaan; 6. lebih mudah membandingkan perusahaan dengan perusahaan lain atau melihat perkembangan perusahaan secara periodik atau time series; 7. lebih mudah melihat tren perusahaan serta melakukan prediksi di masa yang akan datang. Di samping keunggulan yang dimiliki, Harahap (2004:298) juga mengungkapkan beberapa keterbatasan yang dimiliki oleh analisis rasio yang harus dihindari sewaktu penggunaannya, yaitu : 1. Kesulitan dalam memilih rasio yang tepat yang dapat digunakan untuk kepentingan pemakainya. 2. Keterbatasan yang dimiliki akuntansi atau laporan keuangan juga menjadi keterbatasan teknik ini seperti : a. bahan perhitungan rasio atau laporan keuangan itu banyak mengandung taksiran dan judgement yang dapat dinilai bias atau subjektif; 26 b. nilai yang terkandung dalam laporan keuangan dan rasio adalah nilai perolehan (cost) bukan harga pasar; c. klasifikasi dalam laporan keuangan bisa berdampak pada angka rasio; d. metode pencatatan yang tergambar dalam standar akuntansi bisa diterapkan berbeda oleh perusahaan yang berbeda. 3. Jika data untuk menghitung rasio tidak tersedia, akan menimbulkan kesulitan untuk menghitung rasio. 4. Sulit jika data yang tersedia tidak sinkron. 5. Dua perusahaan dibandingkan bisa saja teknik dan standar akuntansi yang dipakai tidak sama. Oleh karenanya jika dilakukan perbandingan bisa menimbulkan kesalahan. 2.5.3 Jenis Rasio Keuangan Menurut Fahmi (2011:171) jenis rasio keuangan dapat dikelompokkan menjadi : 1. Rasio Likuiditas Rasio-rasio yang digunakan untuk mengukur kemampuan perusahaan dalam memenuhi kewajiban-kewajiban jangka pendeknya secara tepat waktu. Rasio likuiditas secara umum ada 2 (dua) yaitu current ratio dan quick ratio (acid test ratio). 27 2. Rasio Leverage Rasio-rasio yang digunakan untuk mengukur sampai seberapa jauh aktiva perusahaan dibiayai dengan hutang. Rasio leverage terdiri dari : debt to total asset, debt to equity ratio, times interest earned, cash flow coverage, long-term debt to total capitalization, fixed charge coverage, dan cash flow adequancy. 3. Rasio Aktivitas Rasio yang menggambarkan sejauh mana suatu perusahaan mempergunakan sumber daya yang dimilikinya guna menunjang aktivitas perusahaan. Rasio aktivitas secara umum ada empat yaitu : inventory turnover (perputaran persediaan), rata-rata periode pengumpulan piutang (day sales outstanding), fixed asset turnover (perputaran aktiva tetap), dan total asset turnover (perputaran total aset). 4. Rasio Profitabilitas Rasio-rasio yang digunakan untuk mengukur efektivitas manajemen secara keseluruhan yang ditunjukan oleh besar kecilnya tingkat keuntungan yang diperoleh dalam hubungannya dengan penjualan maupun investasi. Rasio profitabilitas secara umum ada empat yaitu : gross profit margin, net profit margin, return on investment, dan return on network. 28 5. Rasio Pertumbuhan Rasio yang mengukur seberapa besar kemampuan perusahaan dalam mempertahankan posisinya di dalam industri dan dalam perkembangan ekonomi secara umum. Rasio pertumbuhan ini umumnya dilihat dari berbagai segi yaitu dari segi sales (penjualan), earning after tax (EAT), laba per lembar saham, dividen per lembar saham, dan harga pasar per lembar saham. 6. Rasio Nilai Pasar Rasio-rasio yang menggambarkan kondisi yang terjadi di pasar. Rasio ini mampu memberi pemahaman bagi pihak manajemen perusahaan terhadap kondisi penerapan yang akan dilaksanakan dan dampaknya pada masa yang akan datang. Yang termasuk dalam rasio ini yaitu earning per share, price earning ratio, book value per share, price book value, dividen yield, dan dividend payout ratio. Adapun rasio yang dipilih penulis dalam melakukan penelitian atau analisis rasio keuangan yang berhubungan dengan laba perusahaan, yaitu : a. Return On Asset (ROA) Rasio ini merupakan ukuran kemampuan perusahaan menghasilkan laba dari semua aktiva yang dimiliki oleh perusahaan. ROA menggambarkan kemampuan perusahaan untuk menghasilkan keuntungan dari setiap satu rupiah aset yang digunakan. Dengan ini kita bisa menilai apakah 29 perusahaan ini efisien dalam memanfaatkan aktivanya dalam kegiatan operasional perusahaan. Rasio ini juga memberikan ukuran yang lebih baik atas profitabilitas perusahaan karena menunjukkan efektivitas manajemen dalam menggunakan aktiva untuk memperoleh pendapatan. ROA = EAT Total Aktiva x 100% b. Return On Equity (ROE) Rasio ini memperlihatkan sejauh mana perusahaan mengelola modal sendiri (net worth) secara efektif dan mengukur tingkat keuntungan dari investasi yang telah dilakukan pemilik modal sendiri atau pemegang saham perusahaan. ROE berguna untuk mengetahui seberapa besar pengembalian yang diberikan oleh perusahaan untuk setiap rupiah modal dari pemilik. ROE = EAT Total Ekuitas x 100% c. Earning Per Share (EPS) Rasio ini menggambarkan besarnya pengembalian modal untuk setiap satu lembar saham. EPS adalah rasio keuangan yang paling sering digunakan untuk mengukur kondisi dan pertumbuhan perusahaan. Semakin besar tingkat kemampuan perusahaan dalam menghasilkan keuntungan per 30 lembar saham bagi pemiliknya maka semakin profitable dan menarik investasi pada perusahaan tersebut. Hal ini akan memberikan efek positif pada harga saham. EPS = EAT Jumlah Saham Beredar d. Price Earning Ratio Rasio ini mengukur seberapa besar perbandingan antara harga saham perusahaan dengan keuntungan yang akan diperoleh oleh para pemegang saham. PER menunjukkan apresiasi pasar terhadap kemampuan emiten dalam menghasilkan laba. PER mempunyai arti yang cukup penting dalam menilai suatu saham, rasio ini merupakan suatu indikasi tentang harapan masa depan perusahaan. PER = Harga Pasar per Saham 2.6 Saham dan Harga Saham 2.6.1 Pengertian Saham EPS Menurut Martalena dan Malinda (2011:12) : “Saham dapat didefinisikan sebagai tanda penyertaan modal seseorang atau pihak (badan usaha) dalam suatu perusahaan atau perseroan terbatas. Dengan menyertakan modal tersebut maka pihak tersebut memiliki klaim atas pendapatan perusahaan, klaim atas asset perusahaan, dan berhak hadir dalam Rapat Umum Pemegang Saham (RUPS)”. 31 Lebih lanjut Fahmi (2011:53) mengatakan beberapa pengertian saham, yaitu : 1. Tanda bukti penyertaan kepemilikan modal/dana pada suatu perusahaan. 2. Kertas yang tercantum dengan jelas nilai nominal, nama perusahaan dan diikuti dengan hak dan kewajiban yang dijelaskan kepada setiap pemegangnya. 3. Persediaan yang siap untuk dijual. Dari pengertian di atas dapat disimpulkan bahwa saham adalah surat bukti keikutsertaan dalam permodalan perusahaan dan mempunyai hak atas sebagian kekayaan perusahaan. Hal ini berarti jika seorang investor membeli saham maka investor tersebut menjadi salah satu pemilik perusahaan di mana proporsi kepemilikannya sesuai dengan jumlah kepemilikan saham yang dipunyai oleh pemegang saham tersebut. 2.6.2 Pengertian Harga Saham Menurut Jogiyanto (2003:88) : “Harga saham merupakan harga saham yang terjadi di pasar bursa pada saat tertentu yang ditentukan oleh pelaku pasar. Nilai pasar ini ditentukan oleh permintaan dan penawaran saham yang bersangkutan di pasar modal”. Sedangkan menurut Widiatmojo (2000:45) : “Harga saham merupakan harga atau nilai uang yang bersedia dikeluarkan untuk memperoleh atas suatu saham”. Jadi dapat disimpulkan bahwa harga saham adalah harga yang terbentuk dari kesepakatan penjual dan pembeli saham atau harga yang terbentuk dari kekuatan permintaan dan penawaran saham yang terjadi di pasar bursa pada saat tertentu. 32 2.6.3 Faktor-faktor yang dapat Memengaruhi Harga Saham Menurut Darmadji dan Fakhrudin (2006:9) faktor-faktor yang mempengaruhi harga saham, yaitu : 1. Penawaran dan Permintaan Harga saham biasanya berfluktuasi mengikuti kekuatan permintaan dan penawaran di pasar modal. Fluktuasi harga saham mencerminkan seberapa minat investor terhadap saham suatu perusahaan. Oleh karena itu, harga saham setiap saat bisa berubah seiring dengan minat investor untuk menginvestasikan modalnya pada saham. 2. Harapan dan Perilaku Investor Harga saham dapat dipengaruhi oleh harapan investor atau perkiraan investor mengenai keputusan manajemen mengenai kebijakan devidennya. 3. Kondisi Keuangan Perusahaan Nilai dari suatu perusahaan bisa dilihat dari harga saham perusahaan yang bersangkutan di pasar modal. Kondisi perusahaan yang baik biasanya akan meningkatkan minat investor untuk membeli saham sehingga harga saham naik begitu pula sebaliknya. 4. Kondisi Ekonomi dan Politik pada umumnya Faktor ini mempengaruhi supply dan demand akan saham. Keadaan perekonomian yang stabil dan situasi politik yang kondusif akan menarik minat investor untuk berinvestasi. 33 2.7 Kerangka Pemikiran Pergerakan harga saham sangat dipengaruhi oleh banyak faktor baik dari dalam perusahaan itu sendiri maupun dari luar perusahaan. Hal ini disebabkan karena investor memiliki harapan atas sejumlah pengembalian dari investasi yang ditanamkannya. Pengembalian itu tentunya tergambar jelas pada kinerja perusahaan, jika dari tahun ke tahun perusahaaan mengalami keuntungan yang signifikan maka investor cenderung memiliki harapan yang cukup optimis akan pengembalian yang pasti didapatnya, sementara itu jika perusahaan mengalami kerugian dari tahun ke tahun maka secara otomatis terbayang di dalam benak investor sejumlah kerugian yang akan diterimanya. Kinerja keuangan perusahaan yang diukur dengan rasio keuangan merupakan suatu konsep pengukuran kinerja yang menitikberatkan pada perolehan laba perusahaan. Sehingga investor dapat melihat keuntungan yang benar-benar akan diterimanya dalam bentuk dividen. Rasio keuangan yang digunakan dalam penelitian ini adalah Return On Asset, Return On Equity, Earning Per Share, dan Price Earning Ratio. Rasio-rasio tersebut sering digunakan oleh para investor sebagai tolak ukur untuk melakukan investasi pada suatu perusahaan, karena rasio tersebut menggambarkan kemampuan perusahaan untuk memperoleh laba, di mana sebagian laba tersebut akan dibagikan kepada investor dalam bentuk dividen. Hal tersebut sejalan dengan pendapat Syamsudin (2002:38) yang mengatakan bahwa : 34 “Para pemegang saham dan calon pemegang saham menaruh perhatian utama pada tingkat keuntungan, baik yang sekarang maupun pada masa yang akan datang. Hal tersebut penting karena tingkat keuntungan akan mempengaruhi harga saham yang mereka miliki”. Berdasarkan uraian diatas maka dapat digambarkan kerangka pemikiran penelitian adalah sebagai berikut : Gambar 2.1 Bagan Kerangka Pemikiran Return On Asset Return On Equity Harga Saham Earning Per Share Price Earning Ratio Keterangan : = Variabel diteliti secara simultan = Variabel diteliti secara parsial 35 2.8 Hipotesis Penelitian Menurut Sekaran (2007:135) hipotesis adalah hubungan yang diperkirakan secara logis diantara dua atau lebih variabel yang diungkapkan dalam bentuk pernyataan yang dapat diuji. Sedangkan menurut Sugiyono (2004:51) hipotesis merupakan jawaban sementara terhadap rumusan masalah penelitian. Dikatakan sementara karena jawaban yang dikemukakan baru berdasarkan pada teori yang peneliti peroleh, belum berdasarkan pada fakta-fakta yang diperoleh melalui pengumpulan data dan analisis data. Maka dari itu, berdasarkan teori dan kerangka pemikiran yang telah peneliti kemukakan sebelumnya maka hipotesis yang terdapat dalam penelitian ini adalah sebagai berikut : H01 : Kinerja Keuangan yang diwakili Return On Asset, Return On Equity, Earning Per Share, dan Price Earning Ratio berpengaruh tidak signifikan terhadap harga saham secara simultan. Ha1 : Kinerja Keuangan yang diwakili Return On Asset, Return On Equity, Earning Per Share, dan Price Earning Ratio berpengaruh signifikan terhadap harga saham secara simultan. H02 : Kinerja Keuangan yang diwakili Return On Asset berpengaruh tidak signifikan terhadap harga saham secara parsial. Ha2 : Kinerja Keuangan yang diwakili Return On Asset berpengaruh positif dan signifikan terhadap harga saham secara parsial. 36 H03 : Kinerja Keuangan yang diwakili Return On Equity berpengaruh tidak signifikan terhadap harga saham secara parsial. Ha3 : Kinerja Keuangan yang diwakili Return On Equity berpengaruh positif dan signifikan terhadap harga saham secara parsial. H04 : Kinerja Keuangan yang diwakili Earning Per Share berpengaruh tidak signifikan terhadap harga saham secara parsial. Ha4 : Kinerja Keuangan yang diwakili Earning Per Share berpengaruh positif dan signifikan terhadap harga saham secara parsial. H05 : Kinerja Keuangan yang diwakili Price Earning Ratio berpengaruh tidak signifikan terhadap harga saham secara parsial. Ha5 : Kinerja Keuangan yang diwakili Price Earning Ratio berpengaruh positif dan signifikan terhadap harga saham secara parsial.