PAJAK PERTAMBAHAN NILAI DAN PAJAK PENJUALAN BARANG

advertisement

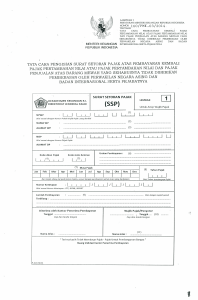

PAJAK PERTAMBAHAN NILAI DAN PAJAK PENJUALAN BARANG MEWAH PPN dan PPnBM UU No.18 Tahun 2000 => 42 Th 2009 Tentang Pengenaan PPN dan PPnBM atas BKP dan JKP yang dikonsumsi di dalam negeri Definisi Pajak yang dikenakan sebesar 10% atas BKP dan JKP yang dikonsumsi di dalam negeri Sedangkan yang tidak dikonsumsi didalam negeri atau di EKSPOR akan dikenakan pajak sebesar 0%. … PPN timbul karena digunakannya faktor faktor produksi dalam setiap perusahaan sewaktu menyiapkan, menghasilkan, menyalurkan dan memperdagangkan barang atau pemberian pelayanan jasa kepada konsumen. Penyerahan atau IMPOR barang yang tergolong mewah selain dipungut PPN juga dikenakan PPnBM dan hanya SATU KALI dipungut pada tingkatan PABRIKAN atau waktu IMPOR BARANG PENGERTIAN BARANG KENA PAJAK (BKP) adalah barang berwujud yang menurut sifat atau hukumnya dapat berupa barang bergerak atau tidak bergerak yang dikenakan pajak JASA KENA PAJAK (JKP) adalah setiap kegiatan pelayanan berdasarkan suatu perikatan atau perbuatan hukum yang menyebabkan suatu barang atau fasilitas tersedia untuk dipakai … DASAR PENGENAAN PAJAK (DPP) adalah jumlah harga jual penggantian atau Nilai Impor, Nilai Ekspor yang ditetapkan keputusan menteri keuangan sebagai dasar penghitungan pajak terutang. FAKTUR PAJAK adalah bukti pungutan pajak yang dibuat oleh PKP yang melakukan penyerahan BKP atau JKP … PAJAK MASUKAN (PM) adalah PPN yang seharusnya sudah dibayar oleh PKP karena perolehan BKP dan atau penerimaan JKP dan atau Impor BKP PAJAK KELUARAN (PK) adalah PPN yang wajib dipungut oleh PKP yang melakukan penyerahan BKP dan atau penyerahan JKP dan atau Ekspor BKP OBJEK PPN PENYERAHAN BARANG KENA PAJAK IMPOR BARANG KENA PAJAK PENYERAHAN JASA KENA PAJAK SUBJEK PPN PENGUSAHA KENA PAJAK PENGUSAHA YANG MEMILIH MENJADI PKP ORANG PRIBADI ATAU BADAN YANG MELAKUKAN PEMBANGUNAN RUMAHNYA SENDIRI DENGAN PERSYARATAN TERTENTU PENGECUALIAN OBJEK PPN Barang hasil pertambangan atau hasil pengeboran yang diambil langsung dari sumbernya. Barang kebutuhan pokok yang sangat dibutuhkan oleh rakyat banyak Uang, emas batangan dan surat berharga Penyerahan BKP kepada makelar sebagaimana UU Hukum Dagang Penyerahan BKP untuk jaminan hutang piutang Penyerahan BKP dari pusat ke cabang atau sebaliknya dan penyerahan BKP antar cabang dalam hal PKP memperoleh ijin pemusatan tempat pajak terutang PENGECUALIAN SUBJEK PPN Pengusaha yang termasuk Pengusaha Kecil dan memenuhi kriteria tertentu : Peredaran bruto pertahun lebih kecil atau sama dengan 4,8 M ; atau untuk JKP dengan peredaran bruto lebih kecil atau sama dengan Rp 4,8 M Pedagang Eceran yang tidak memenuhi sebagai PKP Peraturan Menteri Keuangan (PMK) Nomor 197/PMK.03/2013 PENGHITUNGAN PPN TARIF PPN ADALAH : 10 % X DPP RUMUS PERHITUNGANNYA : DPP = dasar pengenaan pajak PK = pajak keluaran PM = pajak masukan DASAR PENGENAAN PAJAK (DPP) HARGA JUAL ; UNTUK PENYERAHAN BKP PENGGANTIAN ;UNTUK PENYERAHAN JKP NILAI IMPOR ; UNTUK IMPOR BKP NILAI EKSPOR ; UNTUK EKSPOR BKP CONTOH PENGHITUNGAN Pengusaha kena pajak A menjual tunai barang kena pajak seharga Rp.25.000.000 PPN yg terutang : 10% x Rp.25.000.000 = Rp.2.500.000 PPN sebesar Rp.2.500.000 merupakan PK yg dipungut oleh pengusaha kena pajak A CONTOH PENGHITUNGAN Pengusaha kena pajak B melakukan penyerahan jasa kena pajak dgn memperoleh penggantian Rp.20.000.000. PPN yg terutang : 10% x Rp.20.000.000 = Rp.2.000.000 KREDIT PPN MASA PM yang telah dibayar oleh PKP pada saat perolehan atau impor BKP atas penerimaan JKP dapat dikreditkan dengan PK yang dipungut PKP pada saat menyerahkan BKP atau JKP Ketentuan tentang pengkreditan PM adalah : Syarat utamanya ada Faktur Pajak Dilakukan pada Masa Pajak yang sama Paling lambat dilakukan 3 bulan setelah masa pajak dengan syarat belum dibiaya-kan dan atau belum ada pemeriksaan Contoh soal PT.Maharani telah dikukuhkan sebagai PKP dan berikut ini informasi berkaitan dengan PM yang telah dibayar dan PK yang dipungut : Januari 2007 : Pajak yang telah dibayar saat perolehan BKP ……….. Rp 6.000.000 Pajak keluaran yang telah dipungut …………………… Rp 3.000.000 Februari 2007 : Pajak yang telah dibayar saat perolehan BKP ………. Rp 6.000.000 Pajak keluaran yang telah dipungut ………………….. Rp 7.000.000 Penyelesaian Soal Masa pajak JANUARI 2007 PK ………………………….. Rp 3.000.000 PM dapat dikreditkan …….. Rp 6.000.000 PPN Lebih Bayar (LB)……. Rp 3.000.000 PPN LB akan dikompensasi ke Masa pajak berikutnya sebesar Rp 3.000.000 di Februari 2007 … MASA PAJAK FEBRUARI 2007 : PK ………………………. Rp 7.000.000 PM dapat dikreditkan … Rp 6.000.000 PPN Kurang Bayar (KB) Rp 1.000.000 Kompensasi Januari 07.. Rp 3.000.000 PPN LB ………………… Rp 2.000.000 .. Masa MARET 2007 PK ……………………….Rp 12.000.000 PM ………………………Rp 6.000.000 PPN KB ……………….. Rp 6.000.000 Kompensasi Peb 07….. Rp (2.000.000) PPN KB ………………. Rp. 4.000.000 PPnBM Dikenakan dalam rangka keseimbangan pembebanan pajak antara masyarakat dengan penghasilan tinggi dan masyarakat penghasilan rendah serta dalam upaya mengendalikan pola konsumsi yang tidak produktif, maka penyerahan dan atau impor barang berwujud yang tergolong mewah, selain dikenakan PPN juga dikenakan PPnBM yang hanya dipungut pada sumbernya yaitu pabrikan atau saat impor. OBJEK & SUBJEK PPnBM OBJEK = penyerahan dan atau impor barang berwujud yang tergolong mewah SUBJEK = PKP yang menghasilkan BKP tergolong mewah didalam daerah Pabean dalam lingkungan perusahaannya dan PKP yang melakukan impor barang mewah SAAT TERUTANG PPnBM PPnBM dikenakan HANYA SATU KALI SAJA , yaitu pada saat penyerahan BKP yang tergolong mewah oleh pengusaha yang menghasilkan BKP tersebut atau pada saat impor BKP yang tergolong mewah. TARIF PPnBM Serendah rendahnya 10% dan setinggi tingginya 200% Atas ekspor BKP yang tergolong mewah dikenakan pajak dengan tarif 0% (Nol Persen) Kelompok tarif PPnBM ditetapkan oleh Peraturan Pemerintah. CONTOH PENGHITUNGAN Pengusaha pajak D mengimpor barang kena pajak yg tergolong mewah dgn nilai impor sebesar Rp.5.000.000. barang kena pajak yg tergolong mewah tsb selain dikenai PPN juga dikenai PPnBM dengan tarif 20% Penghitungan PPN dan PPnBM yg terutang atas impor barang kena pajak yg tergolong mewah tsb adalah : PPN = 10% x Rp.5.000.000 = Rp.500.000 PPnBM = 20% x Rp.5.000.000 = Rp.1.000.000