objek pajak yang tidak dikenakan bphtb

advertisement

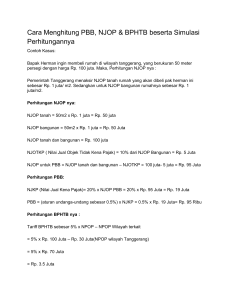

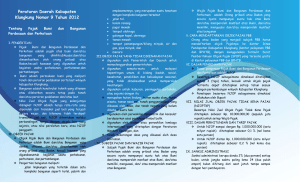

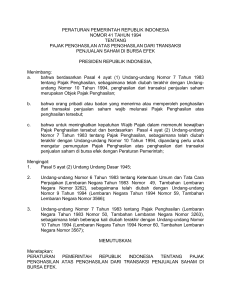

Mata kuliah : A0384 - Perpajakan Tahun : 2009 PBB & BPHTB Pertemuan 11 - 12 PAJAK BUMI DAN BANGUNAN Pengertian • Pajak Bumi dan Bangunan (PBB) adalah Pajak Negara yang dikenakan terhadap bumi dan/atau bangunan berdasarkan Undang-undang nomor 12 Tahun 1985 tentang Pajak Bumi dan Bangunan sebagaimana telah diubah dengan Undang-Undang nomor 12 Tahun 1994. • PBB adalah pajak yang bersifat kebendaan dalam arti besarnya pajak terutang ditentukan oleh keadaan objek yaitu bumi/tanah dan/atau bangunan. Keadaan subyek (siapa yang membayar) tidak ikut menentukan besarnya pajak. Bina Nusantara University 3 Objek PBB • Objek PBB adalah "Bumi dan/atau Bangunan": • Bumi: Permukaan bumi (tanah dan perairan) dan tubuh bumi yang ada dibawahnya. Contoh: sawah, ladang, kebun, tanah. pekarangan, tambang, dll. • Bangunan: Konstruksi teknik yang ditanamkan atau dilekatkan secara tetap pada tanah dan/atau perairan di wilayah Republik Indonesia. Contoh: rumah tempat tinggal, bangunan tempat usaha, gedung bertingkat, pusat perbelanjaan, jalan tol, kolam renang, anjungan minyak lepas pantai, dll Bina Nusantara University 4 Objek PBB Yang Dikecualikan Objek yang dikecualikan adalah objek yang: 1. Digunakan semata-mata untuk melayani kepentingan umum dibidang ibadah, sosial, pendidikan dan kebudayaan nasional yang tidak dimaksudkan memperoleh keuntungan, seperti mesjid, gereja, rumah sakit pemerintah, sekolah, panti asuhan, candi, dan lain-lain. 2. Digunakan untuk kuburan, peninggalan purbakala. 3. Merupakan hutan lindung, suaka alam, hutan wisata, taman nasional, dan lain-lain. 4. Dimiliki oleh Perwakilan Diplomatik berdasarkan azas timbal balik dan Organisasi Internasional yang ditentukan oleh Menteri Keuangan. Bina Nusantara University 5 Subjek Pajak dan Wajib Pajak Subyek Pajak adalah orang pribadi atau badan yang secara nyata: – Mempunyai suatu hak atas bumi, dan atau; – Memperoleh manfaat atas bumi, dan atau; – Memiliki, menguasai atas bangunan, dan atau; – Memperoleh manfaat atas bangunan. Wajib Pajak adalah Subyek Pajak yang dikenakan kewajiban membayar pajak. Bina Nusantara University 6 Cara Mendaftarkan Objek PBB Orang atau Badan yang menjadi Subjek PBB harus mendaftarkan Objek Pajaknya ke Kantor Pelayanan PBB atau Kantor Penyuluhan Pajak yang wilayah kerjanya meliputi letak objek tersebut, dengan menggunakan formulir Surat Pemberitahuan Objek Pajak (SPOP) yang tersedia gratis di Kantor Pelayanan PBB/Kantor Penyuluhan Pajak setempat. Bina Nusantara University 7 Dasar Pengenaan PBB Dasar pengenaan PBB adalah "Nilai Jual Objek Pajak (NJOP)". NJOP ditentukan per wilayah berdasarkan keputusan Kepala Kantor Wilayah Direktorat Jenderal Pajak dengan terlebih dahulu memperhatikan : – Harga rata-rata yang diperoleh dari transaksi jual beli yang terjadi secara wajar; – Perbandingan harga dengan objek lain yang sejenis yang letaknya berdekatan dan telah diketahui harga jualnya; – Nilai perolehan baru; – Penentuan nilai jual objek pengganti. Bina Nusantara University 8 Nilai Jual Objek Pajak Tidak Kena Pajak (NJOPTKP) NJOPTKP adalah batas NJOP atas bumi dan/atau bangunan yang tidak kena pajak. Besarnya NJOPTKP untuk setiap daerah Kabupaten/Kota setinggitingginya Rp 12.000.000,- dengan ketentuan sebagai berikut : – Setiap Wajib Pajak memperoleh pengurangan NJOPTKP sebanyak satu kali dalam satu Tahun Pajak. – Apabila wajib pajak mempunyai beberapa Objek Pajak, maka yang mendapatkan pengurangan NJOPTKP hanya satu Objek Pajak yang nilainya terbesar dan tidak bisa digabungkan dengan Objek Pajak lainnya. Bina Nusantara University 9 Dasar Penghitungan PBB • Dasar penghitungan PBB adalah Nilai Jual Kena Pajak (NJKP). • Besarnya NJKP adalah sebagai berikut : • Objek pajak perkebunan adalah 40% • Objek pajak kehutanan adalah 40% • Objek pajak pertambangan adalah 20% • Objek pajak lainnya (pedesaan dan perkotaan): – Apabila NJOP-nya > Rp1.000.000.000,00 adalah 40% – Apabila NJOP-nya < Rp1.000.000.000,00 adalah 20% Bina Nusantara University 10 Tarif PBB • Besarnya tarif PBB adalah 0,5% Bina Nusantara University 11 Rumus Penghitungan PBB Rumus penghitungan PBB = Tarif x NJKP – Jika NJKP = 40% x (NJOP - NJOPTKP) maka besarnya PBB = 0,5% x 40% x (NJOP-NJOPTKP) = 0,2% x (NJOP-NJOPTKP) – Jika NJKP = 20% x (NJOP - NJOPTKP) maka besarnya PBB = 0,5% x 20% x (NJOP-NJOPTKP) = 0,1% x (NJOP-NJOPTKP) Bina Nusantara University 12 Tempat Pembayaran PBB Wajib Pajak yang telah menerima Surat Pemberitahuan Pajak Terutang (SPPT), Surat Ketetapan Pajak (SKP) dan Surat Tagihan Pajak (STP) dari Kantor Pelayanan PBB atau disampaikan lewat Pemerintah Daerah harus melunasinya tepat waktu pada tempat pembayaran yang telah ditunjuk dalam SPPT yaitu Bank Persepsi atau Kantor Pos dan Giro. Bina Nusantara University 13 Saat Yang Menentukan Pajak Terutang. Saat yang menentukan pajak terutang menurut Pasal 8 ayat 2 UU PBB adalah keadaan Objek Pajak pada tanggal 1 Januari. Dengan demikian segala mutasi atau perubahan atas Objek Pajak yang terjadi setelah tanggal 1 Januari akan dikenakan pajak pada tahun berikutnya. Bina Nusantara University 14 PENGERTIAN BPHTB BPHTB adalah Pajak yang dikenakan atas perolehan hak atas tanah dan atau bangunan Perolehan hak atas tanah dan atau bangunan adalah perbuatan atau peristiwa hukum yang mengakibatkan diperolehnya hak atas tanah dan atau bangunan oleh orang pribadi atau badan Hak atas tanah dan atau bangunan adalah hak atas tanah, termasuk hak pengelolaan, beserta bangunan di atasnya, sebagaimana dimaksud dalam UU No. 5 Tahun 1960 tentang Peraturan Dasar Pokok-pokok Agraria, UU No.16 Tahun 1985 tentang Rumah Susun, dan ketentuan peraturan perundang- undangan lainnya Bina Nusantara University 15 OBJEK BPHTB OBJEK BPHTB adalah Perolehan Hak atas Tanah dan atau Bangunan Bina Nusantara University 16 PEROLEHAN HAK ATAS TANAH DAN ATAU BANGUNAN Pemindahan hak karena: 1. Jual beli 2. Tukar menukar 3. Hibah 4. Hibah wasiat 5. Waris 6. Pemasukan dalam perseroan atau badan hukum lainnya 7. Pemisahan hak yang mengakibatkan peralihan 8. Penunjukkan pembeli dalam lelang 9. Pelaksanaan putusan hakim yang mempunyai kekuatan hukum tetap 10. Penggabungan usaha Bina Nusantara University 17 PEROLEHAN HAK ATAS TANAH DAN ATAU BANGUNAN 11. Peleburan usaha 12. Pemekaran usaha 13. Hadiah – Pemberian hak baru karena: • Kelanjutan pelepasan hak • Di luar pelepasan hak Yang dimaksud dengan Hak Atas Tanah adalah: 1. Hak milik 2. Hak guna usaha 3. Hak guna bangunan 4. Hak pakai 5. Hak milik atas satuan rumah susun 6. Hak pengelolaan Bina Nusantara University 18 OBJEK PAJAK YANG TIDAK DIKENAKAN BPHTB 1. Perwakilan diplomatik, konsulat berdasarkan asas perlakuan timbal balik 2. Negara untuk penyelenggaraan pemerintahan dan atau untuk pelaksanaan pembangunan guna kepentingan umum 3. dan atau perwakilan organisasi internasional yang ditetapkan dengan Keputusan Menteri dengan syarat tidak menjalankan usaha atau melakukan kegiatan lain di luar fungsi dan tugas badan atau perwakilan organisasi tersebut 4. Orang pribadi atau badan karena konversi hak atau karena perbuatan hukum lain dengan tidak adanya perubahan nama 5. Orang pribadi atau badan karena wakaf 6. Orang pribadi atau badan yang digunakan untuk kepentingan ibadah Bina Nusantara University 19 SUBJEK PAJAK Yang menjadi subjek pajak adalah orang pribadi atau badan yang memperoleh hak atas tanah dan atau bangunan Bina Nusantara University 20 TARIF PAJAK Tarif pajak ditetapkan sebesar 5% (lima persen) Bina Nusantara University 21 DASAR PENGENAAN PAJAK DASAR PENGENAAN PAJAK 1. Jual beli adalah harga transaksi 2. Tukar menukar adalah nilai pasar 3. Hibah adalah nilai pasar 4. Hibah wasiat adalah nilai pasar 5. Waris adalah nilai pasar 6. Pemasukan dalam perseroan atau badan hukum lainnya adalah nilai pasar 7. Pemisahan hak yang mengakibatkan peralihan adalah nilai pasar 8. Peralihan hak karena pelaksanaan putusan hakim yang mempunyai kekuatan hukum tetap adalah nilai pasar 9. Pemberian hak baru atas tanah sebagai kelanjutan dari pelepasan hak adalah nilai pasar 10. Pemberian hak baru atas tanah di luar pelepasan hak adalah nilai pasar 11. Penggabungan usaha adalah nilai pasar Bina Nusantara University 22 DASAR PENGENAAN PAJAK 12. 13. 14. 15. Peleburan usaha adalah nilai pasar Pemekaran usaha adalah nilai pasar Hadiah adalah nilai pasar Penunjukan pembeli dalam lelang adalah harga transaksi yang tercantum dalam Risalah Lelang – Apabila NPOP huruf a sampai n tidak diketahui atau lebih rendah daripadaNilai Jual Objek Pajak yang digunakan dalam pengenaan PBB pada tahun terjadinya perolehan, dasar pengenaan pajak yang dipakai adalah NJOP PBB – Apabila NJOP PBB belum ditetapkan, besarnya NJOP PBB ditetapkan oleh Menteri Bina Nusantara University 23 NILAI PEROLEHAN OBJEK PAJAK TIDAK KENA PAJAK (NPOPTKP) NPOPTKP ditetapkan secara regional paling banyak Rp 60 juta, kecuali dalam hal perolehan hak karena waris, atau hibah wasiat yang diterima orang pribadi yang masih dalam hubungan keluarga sedarah dalam garis keturunan lurus satu derajat ke atas atau satu derajat ke bawah dengan pemberi hibah wasiat, termasuk suami/istri, NPOPTKP ditetapkan secara regional paling banyak Rp 300 juta. Bina Nusantara University 24 NILAI PEROLEHAN OBJEK PAJAK KENA PAJAK (NPOPKP) • NPOPKP = NPOP – NPOPTKP • PAJAK TERHUTANG = TARIF PAJAK * NPOPKP Bina Nusantara University 25 SAAT DAN TEMPAT PAJAK YANG TERUTANG Saat terutang pajak atas perolehan hak atas tanah dan atau Bangunan, untuk: 1. Jual beli adalah sejak tanggal dibuat dan ditandatanganinya akta 2. Tukar-menukar adalah sejak tanggal dibuat dan ditandatanganinya akta 3. Hibah adalah sejak tanggal dibuat dan ditandatanganinya akta 4. Waris adalah sejak tanggal yang bersangkutan mendaftarkan peralihan haknya ke Kantor Pertanahan 5. Pemasukan dalam perseroan atau badan hukum lainnya adalah sejak tanggal dibuat dan ditandatanganinya akta 6. Pemisahan hak yang mengakibatkan peralihan adalah sejak tanggal dibuat dan ditandatanganinya akta 7. Lelang adalah sejak tanggal penunjukan pemenang lelang 8. Putusan hakim adalah sejak tanggal putusan pengadilan yang mempunyai kekuatan hukum yang tetap 9. Hibah wasiat adalah sejak tanggal yang bersangkutan mendaftarkanperalihan haknya ke Kantor Pertanahan 26 Bina Nusantara University SAAT DAN TEMPAT PAJAK YANG TERUTANG Saat terutang pajak atas perolehan hak atas tanah dan atau Bangunan, untuk: 10. Pemberian hak baru atas tanah sebagai kelanjutan dari pelepasan hak adalah sejak tanggal ditandatanganinya dan diterbitkannya surat keputusan pemberian hak 11. Pemberian hak baru di luar pelepasan hak adalah sejak tanggal ditanda tangani dan diterbitkannya surat keputusan pemberian hak 12. Penggabungan usaha adalah sejak tanggal dibuat dan ditandatanganinya akta 13. Peleburan usaha adalah sejak tanggal dibuat dan ditandatanganinya akta 14. Pemekaran usaha adalah sejak tanggal dibuat dan ditandatanganinya akta 15. Hadiah adalah sejak tanggal dibuat dan ditandatanganinya akta Bina Nusantara University 27 PELUNASAN • Pajak yang terutang harus dilunasi pada saat terjadinya perolehan hak • Tempat Pajak yang terutang adalah di wilayah Kabupaten Daerah Tingkat II atau Kotamadya Daerah Tingkat II, atau Propinsi Daerah Tingkat I • Administratif yang meliputi letak tanah dan atau bangunan Bina Nusantara University 28