Daft isi-AS - Alam Sutera

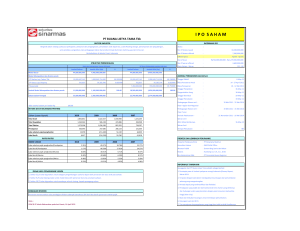

advertisement